- Что будет с кредитами и вкладами после повышения ключевой ставки цб

- Financial select sector spdr fund

- Simplify interest rate hedge etf

- Аналитики цб назвали главные причины низких промышленных инвестиций

- Безработица как индикатор повышения процентной ставки

- Виды инфляции по темпам роста

- Виды инфляции по управляемости

- Готовимся к 2022 году: главные риски на финансовых рынках | тинькофф инвестиции

- Инфляция в россии

- Как рассчитывается инфляция

- Как связана стоимость акций с инфляцией?

- Нетрадиционные (альтернативные) способы расчета инфляции

- Причины инфляции

- Связь qe и процентной ставки

- Связь qe, инфляции и процентной ставки

Что будет с кредитами и вкладами после повышения ключевой ставки цб

В 2020 году ключевая ставка была на историческом минимуме в 4,25%, а с марта этого года поднялась до 7,5%. Мы узнали у банков, что будет с процентами по кредитам и вкладам после нового и неожиданного решения ЦБ

Совет директоров Банка России неожиданно поднял ключевую ставку на 75 базисных пунктов — до 7,5%. Никто не ожидал такого решения от ЦБ. Эксперты, опрошенные Refinitiv, предполагали, что ставку поднимут на 25 или 50 пунктов.

«Текущее повышение — самое неожиданное для всех участников рынка, поскольку после предыдущего пересмотра ключевой ставки казалось, что период повышения на этом закончится», — сказал «РБК Инвестиции » Андрей Спиваков, управляющий директор по кредитным розничным продуктам Райффайзенбанка.

В Банке России объяснили свое решение тем, что инфляция оказалась выше ожиданий, и по итогам года она может составить 7,4-7,9%. Таким образом ЦБ хочет снизить инфляцию. По данным Росстата, уже к середине сентября она достигла 7,78%. Регулятор не исключает, что в дальнейшем продолжит повышать ставку. Следующее заседание пройдет 17 декабря.

Как ставка ЦБ влияет на кредиты и вклады?

Ключевая ставка — это минимальный процент, под который Банк России выдает кредиты коммерческим банкам. Обычно, когда ставка падает, то постепенно снижается и размер процентов по кредитам в коммерческих банках, но также меньше становятся проценты по депозитам. Когда она повышается, то происходит обратная ситуация, так как выдавать займы под меньший процент невыгодно и даже убыточно для кредитных организаций. Чтобы банк получил прибыль, его ставки по кредитам должны быть выше ставки ЦБ.

В 2020 году Банк России снижал ключевую ставку, и она достигла исторического минимума в 4,25%. Однако в этом году регулятор перешел к ужесточению денежно-кредитной политики — с марта ставка выросла на 325 базисных пунктов.

В России с марта по август средневзвешенная ставка по кредитам в рублях колебалась от 10,1% до 10,79% — это ставка по займам на срок более года. По данным ЦБ, самыми высокими они были в июле и августе — 10,75% и 10,79% соответственно. В июле регулятор повысил ключевую ставку на 100 базисных пунктов до 6,5% годовых. Это стало самым резким повышением с декабря 2022 года, когда Банк России повысил ставку с 10,5% до 17% из-за девальвационных и инфляционных рисков.

«Продолжается увеличение кредитных и депозитных ставок вслед за повышением ключевой ставки в марте — сентябре», — отметил ЦБ. По данным регулятора, максимальная процентная ставка по рублевым вкладам десяти крупнейших банков с конца марта выросла на 1,96 процентных пункта — с 4,57% до 6,53%.

Что еще влияет на ставки по кредитам?

Инфляция также влияет на проценты по кредитам. В сентябре глава ЦБ Эльвира Набиуллина говорила, что в истории много примеров, когда долгое сохранение мягкой денежно-кредитной политики и запаздывание с выходом из антикризисных мер приводило к большому росту инфляции.

«И неважно, держит ли центральный банк мягкую ставку, — если инфляция высокая, ставки по кредитам растут. Все это происходило ровно потому, что ставка ЦБ была неоправданно низкой, избыточно стимулирующей», — отмечала она.

В пресс-службе банка «Открытие» отметили, что помимо ставок на проценты по кредитам также влияют ситуация на рынке и уровень риска по конкретному клиентскому сегменту.

Повышение ключевой ставки слабо скажется на процентах по кредитам, считает Максим Петроневич, старший экономист аналитического управления «Открытие Research». По его словам, динамику ставок по наименее рискованным категориям кредитов и для самых надежных заемщиков будут определять ставки облигаций федерального займа (ОФЗ). Текущий уровень трехлетней доходности ОФЗ — 7,5-7,6%.

Банки не будут спешить с повышением процентов по займам

В пресс-службе банка «Открытие» отметили, что в политике по ставкам ориентируются на макроэкономические показатели и конкурентную среду. В кредитной организации будут следить за рынком и действовать в соответствии с ситуацией. Так же поступят и в банке «Уралсиб».

В пресс-службе ВТБ сообщили, что тоже будут следить за дальнейшими изменениями и постараются обеспечить наиболее приемлемые условия кредитования. «Мы понимаем, что спрос на розничные кредиты вырастет в преддверии «высокого сезона» ноября-декабря. Надеемся, что в следующем году общая ситуация стабилизируется, и у регулятора не будет необходимости столь резко ужесточать кредитно-денежную политику», — говорится в ответе пресс-службы.

Аналогичной стратегии придерживаются в Райффайзенбанке и Промсвязьбанке. «ПСБ в ближайшее время не планирует корректировать ставки по кредитам физлицам и бизнесу. Мы будем отслеживать ситуацию на рынке и при необходимости скорректируем условия», — рассказали в пресс-службе.

В Райффайзенбанке ожидают, что спрос на все виды кредитов существенно снизится, а восстановление объемов кредитования замедлится. «Банки в значительной степени примут удар на себя и в борьбе за клиентов будут максимально сглаживать рост кредитных ставок до конца 2021», — считает Андрей Спиваков.

В ПСБ отметили, что по уже полученным кредитам условия, в том числе ставка, не меняются. В банке «Уралсиб» тоже сообщили, что по оформленным договорам, как правило, ставки остаются неизменными.

Что будет с процентами по вкладам?

Максим Петроневич полагает, что рост ключевой ставки не приведет к росту ставок по депозитам, как и в случае с кредитами. «Их размер в настоящий момент в большей степени определяется ставкой ОФЗ, а текущий уровень трехлетней доходности ОФЗ предполагает наличие потенциала для дополнительного роста ставок на 10-20 базисных пунктов по сравнению с текущим уровнем максимальной депозитной ставки — 6,44%», — сказал он.

Начальник управления «Сбережения» ВТБ Максим Степочкин считает иначе. По его мнению, решение увеличить размер ключевой ставки приведет к новому раунду повышения ставок на рынке классических сбережений. «Мы ожидаем пропорционального роста средневзвешенных ставок как по вкладам, так и по накопительным счетам», — говорит он.

Еще один фактор роста процентов по вкладам — усиление дефицита ликвидности на рынке, связанное с тем, что кредитов берется больше, чем открывается депозитов. В итоге банки начнут больше конкурировать за средства населения, отметил Степочкин. Кроме того, новые ограничения из-за пандемии коронавируса могут привести к тому, что люди будут меньше тратить и больше копить, и часть этих средств может отправиться на накопительные счета.

В пресс-службе ПСБ рассказали, что планируют повышать ставки по депозитам. В частности, из-за рыночной ситуации и начала «высокого сезона» на рынке вкладов. В Райффайзенбанке, Совкомбанке и ряде других организаций также планируют повышать проценты по вкладам — примерно на 0,2-1 процентный пункт.

«Рост ставок по вкладам и накопительным счетам создаст дополнительное давление на рынок инвестиций физлиц. Однако, по нашим ожиданиям, этот рынок вырастет за год почти на 30%, что существенно превысит рост портфеля классических сбережений», — полагает Степочкин.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.ПодробнееИнвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Financial select sector spdr fund

Повышение учётной ставки увеличивает стоимость заёмных денег, а с деньгами работают финансовые организации. Это значит, что для них сложится самая благоприятная ситуация для наращивания прибыли. Искать акции какого-нибудь банка — не самое лучшее занятие, есть высокая вероятность ошибиться.

Данный фонд инвестирует в ценные бумаги компаний, работающих в таких отраслях, как:

- Финансовые услуги.

- Страхование.

- Банки.

- Инвестиционные фонды.

- Потребительское и ипотечное кредитование.

Самую большую долю в портфеле фонда занимает компания Berkshire Hathaway Inc. (класс B) — 12%, далее следует JPMorgan Chase & Co. – 11,34% и замыкает тройку Bank of America Corp. – 7,9%.Котировки фонда сейчас торгуются на историческом максимуме, поэтому покупать по текущим ценам достаточно опасно. Лучше выждать, когда цена опустится к 50-дневной Скользящей средней и лишь тогда набирать позицию.

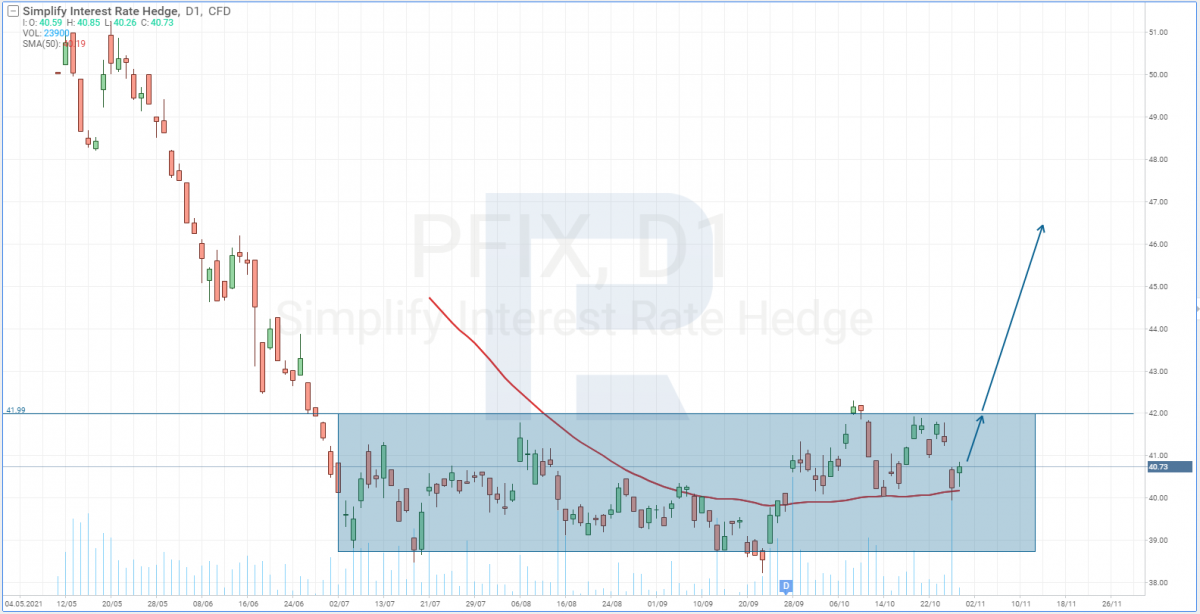

Simplify interest rate hedge etf

Есть ещё один нестандартный вариант инвестиций в условиях роста процентной ставки. 17 мая был запущен ETF под названием Simplify Interest Rate Hedge ETF (NYSE: PFIX), который позволяет хеджироваться от роста учётной ставки. Помимо хеджирования, его также можно использовать для обычного трейдинга.

В условиях, когда процентная ставка находится на самом низком уровне, острый период кризиса остался позади, а вероятность роста ставки очень высока, логичным становится выбор данного ETF.

Он работает с инструментами, которые доступны только институциональным инвесторам, хеджирующим свои портфели. В частности, ETF покупает своп-контракты на 20-летние казначейские облигации по ставке 4,25%. Прибыль по контракту можно получить только в момент его исполнения и когда ставка по облигациям поднимется выше 4,25% (на текущий момент она составляет 2%).

Конечная стоимость своп-контракта колеблется ежедневно в зависимости от ожиданий рынка. Если инвесторы закладывают резкое повышение процентной ставки в будущем, то стоимость своп-контракта начинает увеличиваться, а это приводит к росту акций Simplify Interest Rate Hedge ETF.

Если обратить внимание на график акций Simplify Interest Rate Hedge ETF, то они сейчас торгуются возле локальных минимумов, что делает их покупку менее рискованной. К тому же котировки поднялись выше 200-дневной Скользящей средней, а это сигнализирует о возможном развитии восходящей тенденции. Пробой сопротивления на 42 USD послужит дополнительным сигналом к дальнейшему росту цены.

Акции данного фонда имеет смысл покупать только для спекулятивной торговли. Для долгосрочных инвестиций они не подходят, так как после повышения учётной ставки и восстановления контроля над инфляцией, инвесторы будут закладывать в ожидания уже понижение ставки, что приведёт к падению стоимости бумаг.

Аналитики цб назвали главные причины низких промышленных инвестиций

Причины невысоких инвестиций в промышленности — недостаток оборотных средств, высокие ставки по кредитам и неопределенность в экономике. Аналитики ЦБ уверены, что регулятор с помощью своего арсенала мер не может их повысить

Основными причинами недостаточных инвестиций в российской промышленности (без учета компаний ТЭК) являются дефицит средств на счетах, дорогие кредиты и сильная неопределенность в экономике. Это следует из аналитической записки департамента исследований и прогнозирования Банка России «Почему промышленные предприятия не инвестируют: результаты опроса» (.pdf).

Как отмечается в документе, почти 80% компаний в 2022–2022 годах осуществляли инвестиции в связи с необходимостью заменить основные средства производства, часто внеплановой. В условиях высокой экономической неопределенности и геополитических рисков после 2022 года бизнес стремился реализовывать проекты с максимальной ликвидностью и быстрой отдачей вложенных денег.

По данным Росстата, в 2022–2022 годах инвестиции в обрабатывающей промышленности выросли в реальном выражении только на 0,9%, тогда как инвестиции в целом по экономике увеличились на 9%.

Решение проблемы недостаточного инвестирования лежит в первую очередь в плоскости экономической, а не денежно-кредитной политики, считают в департаменте ЦБ. Политика государства по поддержанию макроэкономической стабильности и сохранению инфляции на низком уровне улучшает условия инвестиционной деятельности, расширяя горизонт планирования. Однако многие накопившиеся структурные проблемы обусловливают стагнацию производительности и нехватку конкурентоспособных производств, что сдерживает готовность к инвестированию.

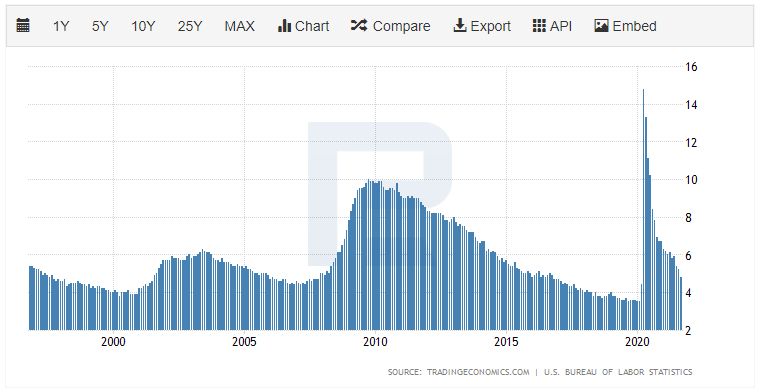

Безработица как индикатор повышения процентной ставки

Если обратить внимание на то, как развивались события после ипотечного кризиса, то вероятность повышения учётной ставки в 2022 году должна быть минимальна, так как в прошлый раз до полного восстановления экономики понадобилось 8 лет. Но сейчас ситуация несколько иная. Есть один индикатор, который подсказывает, что ФРС может задействовать более жёсткие меры в борьбе с инфляцией.

Если регулятор сочтёт, что экономика восстановилась и может функционировать без поддержки, то для борьбы с инфляцией будет задействована учётная ставка. Для Джерома Пауэлла (Jerome Powell) индикатором полного восстановления экономики является показатель уровня безработицы. Если он достигает докризисных значений, то это и будет сигналом к повышению ставки.

Проведём ещё одну аналогию с прошлым периодом. После ипотечного кризиса 2008 года уровень безработицы вернулся к докризисным показателям только в 2022 году. Именно тогда ФРС начала повышать ставку.

Перед кризисом, вызванным COVID-19, безработица была на уровне 3,5%, сейчас она составляет 4,8% и стремительно падает. С этой точки зрения вероятность того, что в 2022 году безработица опустится ниже 4% и регулятор начнёт повышать ставку, очень высокая.

Дополнительным индикатором сокращения безработицы является высокий спрос на рабочую силу в США. Рабочие места есть, но население не спешит их занимать. Правительство уже отменяет ковидные пособия, пытаясь простимулировать рынок труда, но пока это не оказывает положительного влияния на занятость.

Если процентную ставку повысят, то не лишним будет обратить внимание на бенефициаров данного события.

Виды инфляции по темпам роста

- Низкая (ползучая) инфляция — до 5-6% в год.

- Умеренная — до 10% в год.

- Высокая (галопирующая) — до 50% в год.

- Гиперинфляция — свыше 50% в месяц. В Германии в начале 1920-х годов инфляция достигла 30 000% в месяц. В Зимбабве ежемесячный рост цен в ноябре 2008 года достиг примерно 79 600 000 000%.

- Дефляция — отрицательная инфляция, которая характеризуется повышением покупательной способности денег на фоне устойчивого снижения общего уровня цен. На 100 рублей можно купить больше, чем раньше.

- Дезинфляция — это замедление темпов инфляции. Например, когда говорят, что уровень инфляции снизился с 8,4% до 6%, это означает что общий уровень цен продолжает расти, но более медленными темпами, чем раньше.

В экономическом смысле дефляцию — устойчивое снижение общего уровня цен на товары и услуги, следует отличать от кратковременного снижения уровня цен, вызванного сезонными факторами, а также снижения цен на отдельные товары и услуги, вызванного, например, техническим прогрессом в указанной области, рассказал эксперт института «Центр развития НИУ ВШЭ» Игорь Сафонов.

«Выгоды от нее [дефляции], несмотря на видимую привлекательность ситуации, обычно оказываются краткосрочными и заключаются в возможности приобретения потребителями товаров по более низкой, чем раньше цене. Однако, стремление подождать удешевления товаров приводит к сокращению текущего спроса и, как следствие, производства.

При этом компании начинают испытывать сложности с обслуживанием кредитных обязательств, а также сокращать инвестиции , издержки и персонал, его заработную плату в связи со снижением уровня выпуска.

Рост безработицы и проблемы с обслуживанием кредитов предприятиями реального сектора снижают финансовую устойчивость банков и создают риски для сбережений, которые формировало население для приобретения товаров в будущем. Сомнения в надежности банковского сектора приводят к изъятию населением денег из него, что лишь усугубляет проблему.

Сбережения при этом часто реинвестируются в более надежные финансовые инструменты других стран. Спираль сокращения потребления, производства, инвестиций и занятости/зарплат, как показывает практика, может иметь устойчивый долговременный характер, с которым очень тяжело бороться», — отметил эксперт.

Виды инфляции по управляемости

- Открытая инфляция — не сдерживаемая инфляция, показывающая реальное повышение цен без скрытых факторов и давления. Открытая инфляция адекватно отражает происходящие в рыночной экономике изменения, рост или падение спроса и предложения.

- Скрытая (подавленная) инфляция — регулируемая государством инфляция. Замораживание цен, установление их максимальных порогов (лимитов), максимальных надбавок и тому подобные меры ведут к появлению дисбаланса на рынке между спросом и предложением. Кроме того, регулирование цен государством замедляет выход на рынок новых товаров, технологически более высокого качества. У производителя нет стимула и экономической выгоды представлять новый продукт, если его придется продавать по заранее известной цене.

- Таргетируемая инфляция — центральным банком страны (регулятором) устанавливается конкретная цель (таргет, целевой уровень) или допустимый диапазон инфляции. Меры регуляции начинают применяться государством при отклонении от целевого уровня. Для разных стран таргеты инфляции различаются. Несмотря на то, что четкого понятия оптимальной инфляции в экономической науке не существует, исторические данные свидетельствуют, что страны с развитой экономикой чаще всего устанавливают таргет по инфляции на уровне 2%, а страны с формирующимся рынком — от 3% и выше. Таргетируемая инфляция положительно влияет на экономику, если она предсказуема и долгосрочна, когда все участники экономики понимают, чего ждать от политики государства в плане экономического развития.

Готовимся к 2022 году: главные риски на финансовых рынках | тинькофф инвестиции

ФРС продолжает говорить, что собирается держать ключевую ставку на околонулевом уровне до тех пор, пока уровень занятости не достигнет максимума, а средняя инфляция не составит 2%. При этом она постоянно подчеркивает, что разгон инфляции в последнее время носит в большей степени временный характер (transitory) и превышение целевых 2% допустимо в течение некоторого времени.

Аргументы ФРС в пользу временного характера роста инфляции мы рассматривали в блоке про стагфляцию. Здесь отметим, что они уже не совсем релевантны и инфляционное давление может сохраниться на более долгий срок, чем изначально прогнозировала ФРС. Если проблемы с перебоями в цепочке поставок затянутся, инфляционные ожидания потребителей и предприятий продолжат расти. И чтобы удержать их и инфляцию под контролем, ФРС будет вынуждена приступить к повышению ставки раньше, чем планировала. Так, в сентябре регулятор представил прогноз движения ключевой ставки (dot plot), в котором видно, что половина представителей комитета ФРС ожидает повышения ставки на 0,25% в следующем году, а другая половина считает, что ставка не изменится.

Участники рынка не согласны с такими прогнозами. Они ждут, что в следующем году инфляционное давление заставит ФРС повысить ставку дважды — в июне/июле и в ноябре/декабре соответственно. Такие ожидания не могли не отразиться на динамике казначейских облигаций США. Их доходность снова начала расти, вернувшись на майские уровни. С начала сентября доходность десятилетних выпусков увеличилась более чем на 0,3% (до 1,6—1,7%), а доходность двухлетних — более чем на 0,4% (до 0,6—0,65%).

Инфляция в россии

Официально в СССР индекс инфляции не рассчитывался. Рост экономики достигался директивными методами плановой экономики. При этом люди были склонны к долгосрочным накоплениям и цены на большую часть товаров не менялись годами и десятилетиями. При переходе России на рыночную экономику с 1991 года начал рассчитываться индекс инфляции.

С ноября 2022 года Банк России установил целевой уровень по инфляции на уровне 4%, с тех пор он неизменен, в том числе, и на 2022 год.

Обоснования оптимальности инфляции в России на уровне 4% не существует, говорит Игорь Сафонов. «Как показывает практика мирового инфляционного таргетирования оно находится ближе в середине между целевыми значениями, принятыми в развитых странах (чаще всего около 2%) и в развивающихся (наиболее часто 6%).

Слишком низко установленная цель (ближе к нулевой отметке) может потребовать значительного ограничения экономической активности и спровоцировать дефляцию и экономический спад в отдельных отраслях экономики, не говоря уже о значительном падении доверия к ЦБ в случае её недостижения.

В то же время центральные банки, ставящие целевое значение слишком высоко, гораздо чаще допускают выход инфляции за его пределы как в целом, так и в отдельных отраслях и также испытывают проблемы с доверием населения к проводимой политике из-за недостаточных по его мнению усилий по борьбе с ростом цен», — заключил эксперт.

В 2022 году на уровень инфляции в России будут влиять те же факторы, что и в прошлом году, рассказал главный экономист SberCIB Investment Research Антон Струченевский.

Проинфляционными факторами, по мнению эксперта, остаются:

- глобальная инфляция на рынке товаров;

- рост внутреннего спроса под влиянием растущего кредитования;

- ограничения на путешествия россиян за границу из-за пандемии, что разогревает внутренний туристический рынок;

- ассиметричное восстановление на рынке труда в условиях ограниченной миграции, что привело к резкому росту зарплат в ряде сегментов (сельское хозяйство, курьерские службы, строительство, гостиничный бизнес) и, соответственно, цен.

«В целом мы вступаем в 2022 год с повышенной инфляцией и велика вероятность того, что по итогам года она превысит 5%», — отметил Струченевский.

Как рассчитывается инфляция

Для расчета индекса инфляции существуют формулы Ласпейреса, Пааше и Фишера. Чаще всего страны, в том числе Россия, используют формулу Ласпейреса, которая выявляет удорожание или удешевление стоимости потребительской корзины на текущий период и на базисный период.

Индекс инфляции общепринято указывать по формуле «Инфляция = Индекс потребительских цен — 100%». Индекс потребительских цен (ИПЦ) отражает изменение стоимости набора определенных товаров и услуг. Значения выше 100% показывают уровень инфляции, ниже — дефляции.

Например, сообщение Росстата о величине индекса потребительских цен на уровне 108,4% за 2021 год свидетельствует о темпе роста инфляции на 8,4% за период с конца декабря 2020 года на конец декабря 2021 года.

Индекс потребительских цен рассчитывается на основе статистических данных об уровне цен на определенное количество товаров и услуг, так называемой потребительской корзины. Корзина не содержит все товары или услуги в стране, но она дает достаточно полное представление как о типах товаров, так и об их количестве, которые обычно потребляют домохозяйства.

В России с 2022 года в «корзину» товаров и услуг включено 558 наименований. В список отслеживаемых Росстатом товаров и услуг попадают те траты, на которые приходится больше 0,1% расходов домашних хозяйств. Замеры проводятся в 282 российских городах. На основе полученных данных высчитывается индекс потребительских цен (ИПЦ).

Как связана стоимость акций с инфляцией?

Акции — это активы, которые генерируют прибыль. Отношение годовой прибыли к вложенному капиталу называется доходностью. Если вы за 1000 руб. купили акцию компании, которая зарабатывает 100 руб. прибыли на акцию, то доходность составляет 100/1000 = 10%.

Если инфляция в рублях находится на уровне 4%, то реальная доходность нашей акции будет 10 – 4 = 6%. Но если инфляция снизится до 2%, то реальная доходность вырастет до 10 – 2 = 8%.

Это сделает нашу акцию более привлекательной, чем активы в других валютах, где реальные ставки ниже. Спрос на нее увеличится, и цена начнет расти. Расти она будет до тех пор, пока инвесторы будут считать реальную доходность от нее достаточной компенсацией за связанные с ней риски: падение прибыли, банкротство и т.п.

Таким образом, снижение инфляции может оказать краткосрочное позитивное влияние на стоимость акций. Такой эффект будет наблюдаться в том случае, если уменьшение инфляции не сигнализирует о снижении экономической активности и потенциальном падении прибылей.

Реакция акций на рост инфляции неоднозначна. Если рынок опасается, что инфляция может выйти из-под контроля, то инвесторы начинают фильтровать активы не по доходности, а по рискам. Капиталы перетекают в защитные активы. В этом случае цена на акции падает.

Если же настроения оптимистичные, и ускорение инфляции связывают с экономическим ростом, то инвесторы, напротив, покупают акции, поскольку поднятие цен на товары увеличит прибыль компаний.

Нетрадиционные (альтернативные) способы расчета инфляции

Для решения задач, которые не удовлетворяются стандартными индексами от госстатистики, применяются альтернативные методики отслеживания инфляции.

Например, в магазинах торговой сети «Пятерочка» подсчитывают стоимость условного продовольственного набора по средним/минимальным ценам и публикуют индекс «Пятерочки».

Сбербанк рассчитывает индекс потребительских расходов, который в полной мере нельзя считать аналогом индекса потребительских цен, но тем не менее он отражает в некоторой степени скорость инфляции со стороны потребителя. Банк ВТБ совместно с РАНХиГС собирает собственную базу данных по ценам крупнейших магазинов.

Экономист из РАНХиГС Александр Абрамов рассчитывает «индекс мармеладных мишек», в который включены цены на импортные мишки-конфеты для учета обменного курса, а также еще 11 основных продуктов, таких как хлеб, молоко и куриное мясо. По индексу Абрамова инфляция в ноябре 2021 года достигла 26,1%, в то время как данные Росстата показывали рост 8,4%.

Российский Росстат ситуативно рассчитывает индексы салатов оливье и сельди под шубой (в преддверии Нового года), Банк России — индекс блинов (перед Масленицей), исследователи Сбербанка — индекс шашлыка (перед майскими праздниками). Также известен индекс биг-мака, который был придуман авторами журнала The Economist и отражает относительную стоимость товаров и услуг в разных странах.

Отдельно экономисты указывают на существование понятия личной (персональной) инфляции, которая отражает разность оценки инфляции различными домохозяйствами из-за несовпадения их корзины товаров и услуг и средней корзины индекса потребительских цен. Условно говоря, семья Ивановых может посчитать инфляцию в своей отдельно взятой ячейке, и она окажется 20%, а в семье Сидоровых — 35% из-за того, что они покупают разные товары.

Например: если цены на бензин растут намного больше, чем цены на другие товары и услуги, люди, часто пользующиеся автомобилем, могут «почувствовать» уровень инфляции, превышающий ИПЦ, потому что их личные расходы на бензин выше среднего. Напротив, у тех, кто ездит на машине редко или вообще не ездит, будет наблюдаться более низкий «личный» уровень инфляции.

Кроме того, в оценке личной инфляции играет роль тот факт, что люди склонны сравнивать цены не год к году, как это делают официальные ведомства, а, допустим, в январе 2022 года вспоминать, сколько стоили яйца в 2009 году. Так как в течение длительного времени цены имеют тенденцию к существенному росту, то даже при низком годовом уровне инфляции рост окажется внушительным.

Причины инфляции

Причины инфляции описывают две наиболее влиятельные школы — это кейнсианская и монетаристская экономические теории.

Кейнсианские экономисты утверждают, что инфляция является результатом экономического давления, такого как рост себестоимости продукции, и рассматривают вмешательство государства как решение. Кейнсианская школа различает два основных типа инфляции: инфляцию издержек и инфляцию спроса.

- Инфляция издержек — это общее увеличение стоимости факторов производства. Эти факторы, в том числе, капитал, земля, труд и предпринимательство, являются необходимыми условиями для производства товаров и услуг. Когда стоимость этих факторов возрастает, производители, желающие сохранить свою норму прибыли, повышают цены на свои товары и услуги. Когда эти производственные издержки растут на уровне всей экономики, это может привести к росту потребительских цен во всей экономике, поскольку производители перекладывают свои возросшие издержки на потребителей.

- Инфляция спроса — это превышение совокупного спроса над совокупным предложением. Например, если спрос на популярный продукт выше, чем его предложение, то цена на него вырастет. Теория инфляции спроса заключается в том, что если совокупный спрос превышает совокупное предложение, то цены будут расти в масштабах всей экономики.

Экономисты-монетаристы считают, что инфляция связана с расширением денежной массы и что центральные банки должны поддерживать стабильный рост денежной массы в соответствии с ростом валового внутреннего продукта (ВВП). В противном случае, чем больше печатается денег, необеспеченных реальным увеличением производства товаров и услуг, которые можно купить на эту напечатанную сумму, тем быстрее будет разгоняться инфляция.

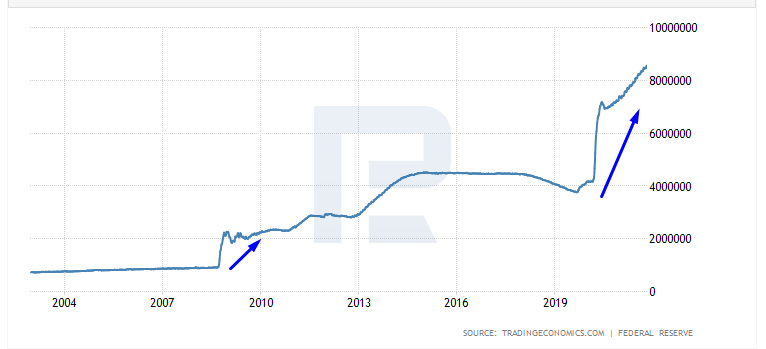

Связь qe и процентной ставки

Для того, чтобы решить проблемы, вызванные ипотечным кризисом в 2008 году, ФРС решила включить «печатный станок и залить экономику деньгами». В 2022 году никто не изобретал колесо: пошли по тому же пути, что и в 2008. Это хорошо видно из диаграммы, отражающей размер баланса Федеральной резервной системы.

Отличие между 2008 и 2022 годами только в объёмах денежных средств. Далее видно, что периодически предпринимались попытки остановить QE, но полномасштабное сворачивание удалось провести только в 2022 году.

А теперь обратим внимание на график учётной ставки ФРС. В моменты, когда ведомство пыталось сократить QE, ставка не поднималась. Регулятор изначально оценивал, насколько устойчивой является экономика, и если наблюдались риски её серьезного торможения, то программа QE возобновлялась. Лишь спустя 8 лет после кризиса экономика восстановилась и могла функционировать без вливания денег.

В 2022 году ФРС начал сворачивать QE, и только в 2022 году ставка постепенно пошла вверх.

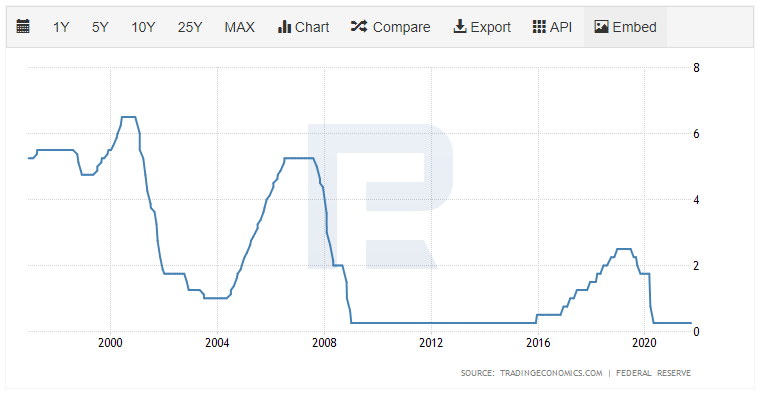

Связь qe, инфляции и процентной ставки

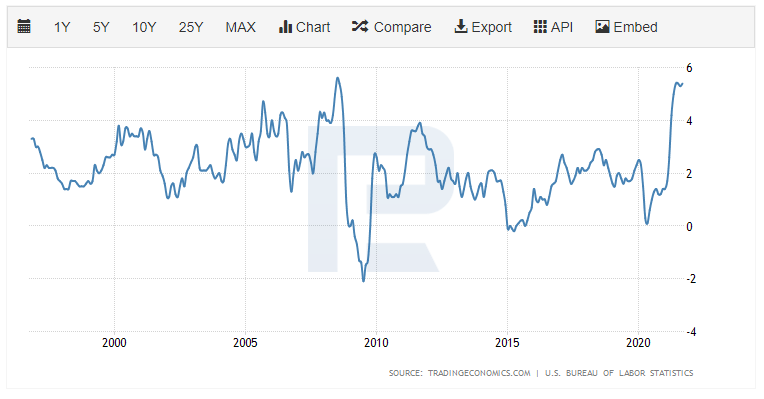

А теперь давайте обратим внимание на показатели инфляции после ипотечного кризиса.

Изначально она опустилась до -2%, то есть сменилась дефляцией. Затем наблюдался резкий рост до 2% и в последующем до 4%. Когда резкие колебания закончились, инфляция постепенно опустилась к заветным 2%.

Учётная ставка всё это время оставалась неизменной. Инфляция, можно сказать, регулировалась программой QE. Когда отсутствие количественного смягчения перестало оказывать на неё влияние, регулятор задействовал учётную ставку, и до 2022 года с помощью ставки инфляция удерживалась в районе 2%.

Сейчас мы наблюдаем резкий рост инфляции (как это было после ипотечного кризиса), которая сопровождается рекордной программой QE. Следовательно, ФРС скорее всего будет регулировать инфляцию путём сокращения QE, и только если эти меры не помогут, она задействует учётную ставку.