Главное про иис: что, зачем и как открыть

Что такое ИИС? Индивидуальный инвестиционный счет — способ инвестирования, который появился в России в начале 2022 года. Через такой счет можно инвестировать в акции, облигации и другие активы.

ИИС и брокерский счет: в чем разница? Если рассматривать ИИС с самостоятельным управлением, то это, по сути, брокерский счет с налоговыми вычетами и некоторыми ограничениями: ИИС может быть только один, внести на него можно не более 1 млн рублей за год.

Еще один плюс — отложенное налогообложение. В случае с вычетом на взнос налог с дохода от сделок на ИИС удерживается только при закрытии счета, а не каждый год, как на брокерском счете. Это хорошо: пока деньги не ушли в налоговую, можно вложить их во что-то и получить дополнительный доход.

Какие минусы есть у ИИС? Чтобы инвестор не потерял право на налоговый вычет, счет должен существовать минимум три года с даты открытия. При этом, чтобы вывести деньги со счета, надо закрыть ИИС:

Например, если ИИС открыт 1 июня 2020 года, то без потери права на вычеты его можно закрыть 2 июня 2023 года. Лучше на несколько дней позже, чтобы точно прошло три года с даты открытия: например, брокер или ФНС могли внести данные в базу не мгновенно, а 2 или 3 июня.

В течение календарного года на ИИС можно внести не более 1 млн рублей. Иностранную валюту и ценные бумаги вносить нельзя, но и то и другое можно приобрести на ИИС.

На мой взгляд, минусы не очень существенные, а вот плюсы делают ИИС очень интересным инструментом.

Как открыть ИИС? Чтобы оформить ИИС с самостоятельным управлением, нужно обратиться к брокеру, который предоставляет такую услугу. Это, например, Тинькофф-инвестиции, Сбер, ВТБ, «Открытие».

ИИС с доверительным управлением можно открыть в управляющей компании, например «Сбер управление активами», «Альфа-капитал». При открытии счета надо будет выбрать инвестиционную стратегию из предложенных.

Для открытия ИИС в офисе брокера или управляющей компании достаточно паспорта, желательно также знать свой ИНН. Некоторые брокеры и УК позволяют открыть счет удаленно через свой сайт, например с идентификацией через госуслуги.

Если открываете счет у брокера, обычно не требуется сразу пополнять ИИС: он может быть и пустым. В случае с управляющей компанией при оформлении счета обычно сразу нужно внести деньги. Конечно, возможны исключения: правила разных брокеров и УК могут различаться.

Где лучше открыть ИИС? У какого брокера или в какой УК открыть ИИС, зависит от того, что вам нужно: какие ценные бумаги интересуют, есть ли у вас счета в банках, связанных с брокерами или УК. В целом стоит выбрать крупную надежную компанию с низкими комиссиями и качественной поддержкой.

На сайте Московской биржи есть топ-25 брокеров и УК по числу клиентов и по числу ИИС. Я советую выбрать брокера или УК из этого списка: это крупные надежные компании со всеми нужными лицензиями.

Выбору брокера мы посвятили целую статью. Там подробно рассказано, зачем нужен брокер и на что обратить внимание. Изложенные там принципы в целом справедливы и для выбора УК.

С какого возраста можно открыть ИИС? Обычно такие счета открывают с 18 лет — как и обычные брокерские счета и счета доверительного управления. Некоторые брокеры и УК могут открывать счета с более раннего возраста, например с 16 или даже 14 лет, но для сделок потребуется письменное согласие законных представителей ребенка.

Стоит уточнить в поддержке интересующего вас брокера или УК, с какого возраста они позволяют открыть ИИС.

Что лучше: ИИС с самостоятельным управлением или с доверительным? В чем разница? Если у вас счет с самостоятельным управлением, все решения вы принимаете сами и все операции вы тоже проводите сами. При этом вы платите комиссию брокеру за сделки и, возможно, за хранение ценных бумаг.

У всех брокеров свои комиссии. Также есть комиссия биржи, но многие брокеры включают биржевую комиссию в свою, то есть не взимают ее отдельно.

Если у вас ИИС с доверительным управлением, за вас все сделает управляющая компания согласно выбранной вами стратегии. Это проще, чем управлять самостоятельно, но УК каждый год будет брать несколько процентов от вашего капитала в качестве комиссии.

УК не гарантирует доходность. Более того, даже если на ИИС будет убыток, УК все равно возьмет комиссию за управление.

Дальше в статье я буду говорить в основном про ИИС с самостоятельным управлением, открытый через брокера.

Может ли госслужащий иметь ИИС? Может: в законах нет ограничений на открытие ИИС госслужащими или их родственниками.

При этом некоторым госслужащим нельзя инвестировать в иностранные финансовые инструменты, которые доступны в том числе через ИИС. При вложении в отдельные российские ценные бумаги у госслужащих возможен конфликт интересов. Например, если вы владеете акциями компании, которую по долгу службы должны проверять на соблюдение законов. В такой ситуации понадобится оформлять доверительное управление или продавать бумаги.

Можно ли иметь одновременно и ИИС, и брокерский счет? Можно. Брокерских счетов, кстати, можно открыть сколько угодно, в отличие от ИИС, который может быть только один одновременно, кроме случаев переноса ИИС из одной брокерской компании или УК в другую.

Можно ли перевести брокерский счет в ИИС? Нет, так не получится. Надо открывать именно ИИС.

На какой срок открывается ИИС? Нужно ли его закрыть через три года? Срок действия ИИС не ограничен ни законами, ни договором с брокером. Три года с даты открытия — минимальный срок существования ИИС, который нужен для получения налоговых вычетов.

Пользоваться счетом можно и по истечении трех лет, он не закроется сам. Право на вычеты тоже останется.

Что будет при выводе денег с ИИС? Чтобы вывести деньги с ИИС, надо закрыть счет. Если это случится менее чем через три года с даты открытия, вы потеряете право на налоговые вычеты по этому ИИС. Придется вернуть государству возвращенный НДФЛ и уплатить пени.

При этом некоторые брокеры позволяют получать купоны и дивиденды на внешний счет вместо ИИС, и его закрывать не придется. К этому еще вернемся.

Можно ли закрыть ИИС, открыть новый и пользоваться вычетами на новом ИИС? Можно. В законодательстве нет ограничений на это.

Как закрыть ИИС? Зависит от брокера. Где-то достаточно подать заявку на закрытие счета в личном кабинете на сайте брокера или в приложении, а где-то понадобится прийти в офис.

При закрытии ИИС можно продать все активы и вывести деньги, а можно перенести активы на обычный брокерский счет. Второй вариант сложнее, но может быть выгоднее с точки зрения налогов. Об этом расскажу немного позже.

Как заполнить декларацию и получить налоговый вычет типа «а»

Подать декларацию на вычет по ИИС можно двумя способами: принести в свое отделение распечатанную декларацию или заполнить все данные онлайн в личном кабинете налогоплательщика. Второй способ намного проще и быстрее, потому что не нужно никуда ходить и стоять в очередях.

В обоих случаях, кроме заполнения декларации, нужно будет собрать пакет документов:

При подаче документов офлайн, через отделение налоговой, нужно заполнить декларацию по образцу и вместе с другими документами принести в отделение.

Далее нужно получить ключ электронной подписи, на страницу с оформлением ключа система направит автоматически. Подпись, которую получит инвестор, — неквалифицированная, то есть ею можно подписать только документы на сайте налоговой. Для получения вычета ее возможностей достаточно. Для оформления нужно лишь задать пароль.

На сайте сказано, что оформление занимает от 30 минут, но на деле сертификат могут выпустить уже через 5 минут.

После можно приступить к заполнению декларации.

- Выбрать год, за который оформляется вычет.

- Следующий этап — сведения о доходах. Эта информация уже может быть у налоговой, тогда ничего заполнять не нужно. Если информации пока нет, потребуется ввести данные самому, все они есть в справке о доходах от работодателя.

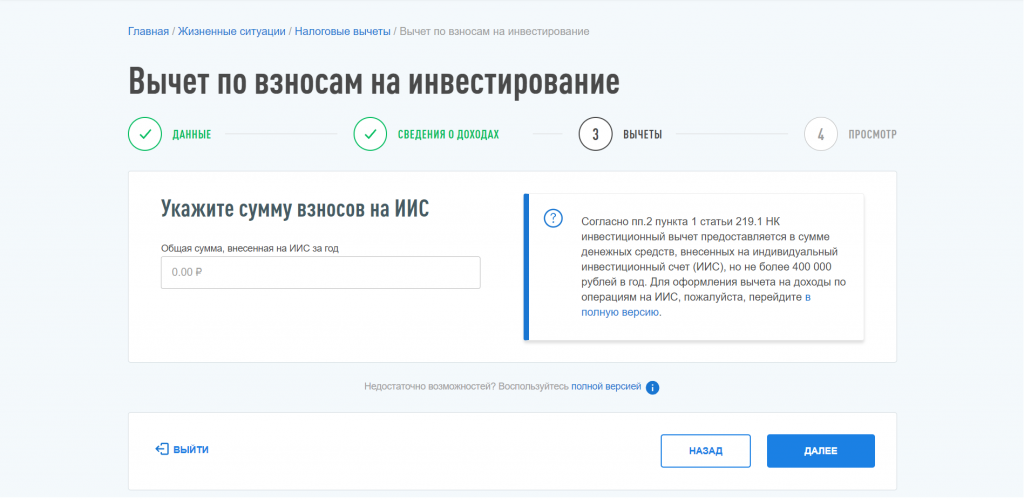

- Указать сумму взносов на ИИС.

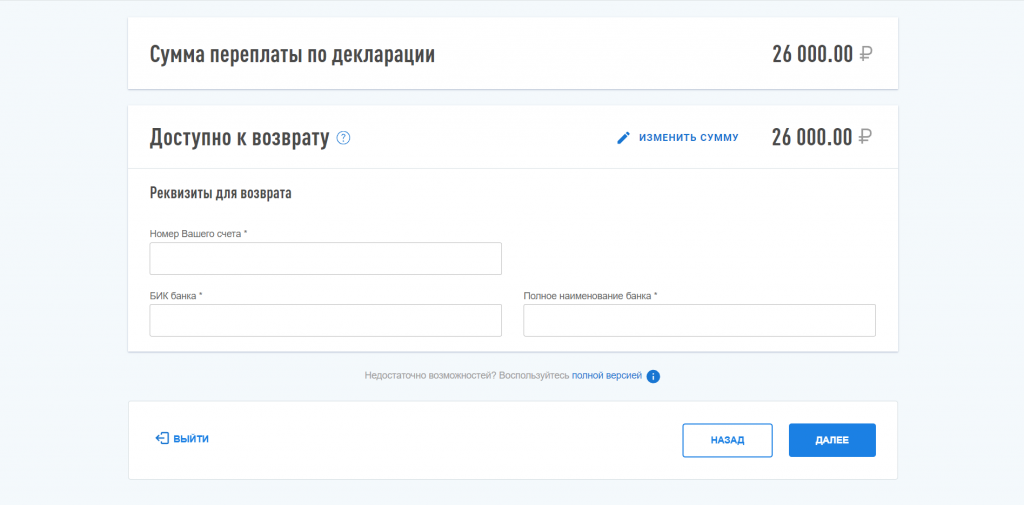

- Система автоматически рассчитает сумму к вычету и попросит ввести номер счета, на который необходимо перевести деньги.

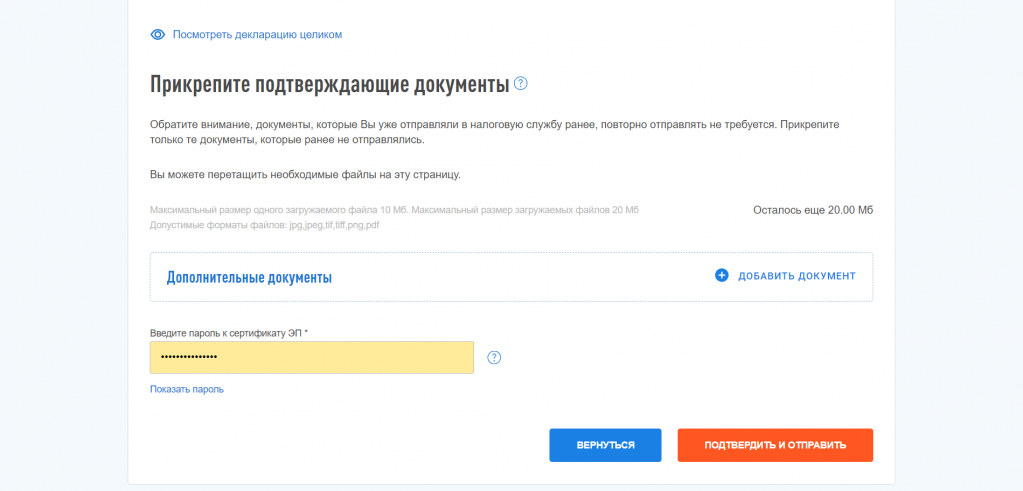

- Прикрепить документы, которые подтверждают право на вычет, и отправить декларацию.

- Дождаться, пока пройдут проверки и деньги поступят на счет.

Тип а: налоговый вычет по взносам на иис

Тип А — это возможность вернуть ранее уплаченный подоходный налог за пополнение счета.

Лимит налогового вычета по взносам равен 400 тыс. руб в год (ст. 219.1 п. 1 пп.3), а значит, максимальная сумма возврата равна 13% от лимита, то есть 52 тыс. рублей.

Максимальный размер годового взноса на ИИС — 1 млн рублей. Но вычет можно получить только в пределах 400 тыс. рублей.

Пример

Сергеев пополнил инвест счет на 200 тыс. руб. и на следующий год вернул 26 тыс. рублей (13% * 200 000 руб).

Еще один важный вопрос: сколько раз можно пополнять ИИС? Никаких ограничений на количество транзакций нет — вы можете вносить средства на свой индивидуальный счет хоть ежедневно, но суммарно не более чем 1 млн рублей в год.

В следующем году вы оформите налоговую льготу за предыдущий год или за три года, если не делали этого ранее.

Пример

Смирнов в течение года внес 500 тыс. рублей и решил оформить налоговый возврат по взносам. Смирнову была одобрена сумма в 400 тыс. рублей, так как установленный лимит ограничен этой суммой, сколько бы средств не было внесено. Поэтому максимальная сумма к возврату 52 тыс. рублей независимо от того, сколько денег он внес.

Минимальный срок действия счета — три года. Если вы закроете его раньше, все выданные средства придется вернуть. Для этого необходимо заполнить декларацию 3-НДФЛ и указать сумму к возврату.

Пример

Петров открыл ИИС и внес на него 400 тыс. рублей. На следующий год он оформил возврат на 52 тыс. рублей и в том же году закрыл счет. Так как трехлетний период еще не истек, Петрову нужно будет вернуть 52 тыс. рублей.

Существует еще одно ограничение: сумма возврата не может превышать сумму уплаченного за год налога. Если годового НДФЛ недостаточно для выплаты полного возврата, остаток на следующий год не переносится и сгорает.