- На чем основан фундаментальный анализ

- 3.2. Анализ структуры Баланса

- 3.3. Анализ чистого оборотного капитала

- Анализ динамики и структуры баланса

- Балансовый отчет

- Все коэффициенты финансово-экономического анализа

- Инвестирование и фундаментальный анализ

- Какие финансовые коэффициенты нужны для анализа?

- Качественные характеристики

- Кому нужны результаты анализа баланса предприятия?

- Оборотные активы в бухгалтерском балансе

- Отчет о движении денежных средств

- Подсчет реальной стоимости активов и величины обязательств

- Пример аналитического баланса

- Экспресс-диагностика финансового состояния: когда пригодится

- Балансовый отчет компании и анализ структуры актива баланса с выводами на примере

- Заключение

На чем основан фундаментальный анализ

Главная цель фундаментального анализа — определить, правильно ли ценная бумага оценивается на рынке. Фундаментальный анализ проводится, учитывая макро и микро факторы. Так выявляются ценные бумаги, которые были неправильно (несправедливо) оценены на рынке.

Чтобы понять справедливую рыночную стоимость акций, аналитики изучают общее состояние экономики, а затем и конкретную отрасль. Только после этого они переходят к показателям конкретных компаний.

Фундаментальный анализ использует данные для оценки стоимости акций или других ценных бумаг. Например, инвестор может провести фундаментальный анализ стоимости облигаций, рассмотрев экономические факторы: процентные ставки и общее состояние экономики, а затем изучить информацию об эмитенте облигаций (например, о возможных изменениях его кредитного рейтинга).

Для изучения акций в фундаментальном анализе учитываются:

и другие данные для определения базовой стоимости компании и ее потенциала будущего роста. Все эти данные можно найти в финансовой отчетности компании.

Чаще всего, фундаментальный анализ используется для акций. Но он полезен и для других финансовых инструментов: от облигаций до деривативов.

3.2. Анализ структуры Баланса

Чтобы сделать чтение агрегированного Баланса более удобным, рекомендуется рассчитывать структуру Баланса (таблица 7).

Структура Баланса формируется следующим образом:

- Валюта Баланса принимается за 100%. Определяется доля каждого раздела Баланса в общей сумме средств (источников) предприятия (Рис. 6).

Далее - итог каждого раздела принимается за 100%. Определяется доля (удельный вес) элементов раздела в итоге раздела.

Анализ структуры Баланса проводится по блокам: определяется доля постоянных и текущих активов в валюте Баланса; далее рассматривается их структура. Аналогично исследуются пассивы предприятия: определяется доля инвестированного капитала и текущих пассивов в валюте Баланса; далее рассматривается их структура.

Последовательность анализа структуры Баланса:

- Отражается состояние организации на момент исследования и динамика его изменения в течение рассматриваемого периода.

- Выявляются причины изменений структуры Баланса.

- Полученным результатам дается управленческая интерпретация.

| Особое внимание необходимо уделять элементам, имеющим наибольший удельный вес, и элементам, доля которых изменялась скачкообразно. Как правило, элементы с максимальным удельным весом либо изменяющиеся скачкообразно являются индикаторами «проблемных точек» организации. Для получения более точной информации необходимо оценить абсолютные величины указанных элементов. |

Рассмотрим некоторые вопросы, возникающие при анализе структуры Баланса, и варианты их интерпретации.

3.3. Анализ чистого оборотного капитала

Отдельной позицией агрегированного Баланса является чистый оборотный капитал (ЧОК). Экономический смысл чистого оборотного капитала – определение величины текущих активов (оборотного капитала), финансируемых за счет инвестированного капитала – собственных и приравненных к ним средств.

Иными словами, чистый оборотный капитал показывает, какая доля оборотных активов финансируется за счет собственного капитала компании. Величина чистого оборотного капитала характеризует степень ликвидности предприятия и является одним из показателей финансовой устойчивости, что придает данному показателю особую важность.

Величина чистого оборотного капитала (ЧОК) организации рассчитывается по формуле:

ЧОК = Текущие Активы – Текущие Пассивы

Учитывая формулу (1), его можно рассчитать как разность между инвестированным капиталом и постоянными активами:

ЧОК = Инвестированный Капитал – Постоянные Активы

Использование данной формулы позволяет проанализировать причины изменения ликвидности предприятия.

При расчете структуры Баланса определяется так называемый уровень чистого оборотного капитала в активах. Данный коэффициент отражает соотношение ЧОК и общих активов организации – [ЧОК/Всего активов]. Рост уровня чистого оборотного капитала является свидетельством роста финансовой устойчивости предприятия.

Рост абсолютной величины и доли ЧОК в активах является положительной характеристикой предприятия. Однако, помимо динамики изменения ЧОК интересна и сама величина показателя, точнее – оптимальной его величины. Под оптимальной величиной ЧОК подразумевается такая сумма собственного капитала, вложенного в текущие активы, при которой обеспечивается достаточная платежеспособность и финансовая устойчивость компании Оптимальная величина ЧОК определяется с учетом структуры (ликвидности) имущества организации и условий расчетов с покупателями и поставщиками. Алгоритм расчета оптимального ЧОК для конкретного предприятия представлен в разделе 2.6.2, таблицах G, H.

Сравнение фактической величины ЧОК с его расчетным оптимальным значением позволяет сделать вывод о достаточности или недостаточности собственных средств, направляемых на финансирование оборотного капитала.

В частности, при значительном превышении фактического чистого оборотного капитала над оптимальной расчетной величиной снижение величины и уровня ЧОК не означает снижение финансовой устойчивости компании. Возможно, в данном периоде произошло «перераспределение» направлений вложения собственных средств – например, на осуществление инвестиционной программы.

Итогом анализа Баланса является предварительное заключение о наличии негативных факторов в финансовом состоянии предприятия (например, проблемы со сбытом готовой продукции (затоваренность склада), ухудшение условий расчетов с покупателями и поставщиками, наличие сверхнормативных задолженностей, изношенность фондов и проч.).

Указывая негативные факторы, необходимо отметить возможные причины их возникновения (например, недостаточные усилия службы маркетинга, несогласованность планов производства и продаж, нерациональная политика формирования запасов материалов и т.п.).

Необходимо отметить также позитивные стороны (тенденции) предприятия (возврат ранее привлеченных кредитов, погашение сверхнормативных задолженностей, рост накопленного капитала, улучшение структуры текущих активов). При этом указываются причины положительных изменений.

С точки зрения кредитующих организаций основными положительными характеристиками Баланса предприятия являются:

- отсутствие затоваренности склада готовой продукции (отсутствие проблем со сбытом);

- рост накопленного капитала;

- отсутствие сверхнормативных задолженностей перед бюджетом, внебюджетными фондами, заработной плате;

- отсутствие прочих обслуживаемых кредитов

- удовлетворительная кредитная история

Анализ динамики и структуры баланса

Измеряются темпы роста ключевых статей баланса или их групп и эти показатели сравниваются с темпами увеличения выручки.

Анализ структуры баланса сначала предполагает измерение долей каждой из статей в общей валюте (которые затем также сопоставляются за ряд периодов).

По результатам этих действий делаются основополагающие выводы. Считается, что баланс достаточно «хорош», если выполняются следующие условия:

- Итог баланса от периода к периоду увеличивается, причем темпы его роста превышают темпы увеличения инфляции, но не догоняют темпы роста выручки;

- Оборотные активы увеличиваются с большей скоростью, чем внеоборотные;

- Величина и скорость увеличения долгосрочных обязательств превышает эти же показатели по обязательствам краткосрочным;

- Удельный вес собственного имущества компании превышает или равен 50%;

- Скорости изменения дебиторской и кредиторской задолженностей примерно одинаковы;

- В форме №1 отсутствуют нездоровые статьи – например, непокрытый убыток.

Балансовый отчет

Балансовый отчет представляет собой отчет об активах, пассивах и собственном капитале компании на определенный момент времени. Балансовый отчет называется тем фактом, что финансовая структура предприятия сбалансирована следующим образом::

Активы = Пассивы Собственный Капитал

Активы — это ресурсы, которыми компания владеет или которые контролирует в данный момент времени: наличные деньги, инвентарь, машины и здания. С другой стороны уравнения — общая стоимость финансирования для владения данными активами. Финансирование осуществляется из пассивов или из собственного капитала.

Все коэффициенты финансово-экономического анализа

Конечно же, тема финансово-экономического анализа предприятий, особенно в части касающейся оценки кредитоспособности и рисков

неплатежеспособности в сфере банковского кредитования, хорошо изучена, систематизирована, унифицирована и доступно представлена

как в профессиональной, так и популярной литературе, а также Интернете. Но мы все же для полноты изложения нашей рубрики

«управление финансами» коснемся, по крайней мере, основ этой темы.

Пример реально действующей системы комплексной оценки финансово-экономического состояния предприятия или

будущего инвестиционного проекта/стартапа с расчетом всех ключевых финансовых и инвестиционных показателей можно посмотреть,

скачав универсальную финансовую модель поколения 4.0 для анализа всевозможных инвестпроектов и принятия решений о их кредитовании

ниже в синей рамке.

Также все нижеизложенные в настоящем разделе формулы расчета коэффициентов и показателей финансово-хозяйственной деятельности

предприятия аккумулированы нами в следующем Excel-файле, в котором читатель может самостоятельно заполнить стандартные бухгалтерские

финансовые формы отчетности (баланс, финансовый результат, движение ДС) своего предприятия и с легкостью получить расчеты классических

финансовых коэффициентов, тем самым самостоятельно провести, так называемый, экспресс-анализ финансово-экономического состояния предприятия:

В качестве примера в конце раздела будет представлен этот же файл, только заполненный конкретными финансовыми данными гипотетической компании,

где можно будет, изменяя те или иные входящие данные бухгалтерского баланса, отчета о финансовых результатах и отчета о движении денежных средств,

посмотреть, что происходит со значениями финансовых показателей.

Начнем с понятия ликвидность. Под ликвидностью мы будем здесь понимать способность предприятия расплачиваться точно в срок и

в полном объеме по своим обязательствам перед кредиторами, поставщиками, бюджетом, сотрудниками предприятия и т.д.

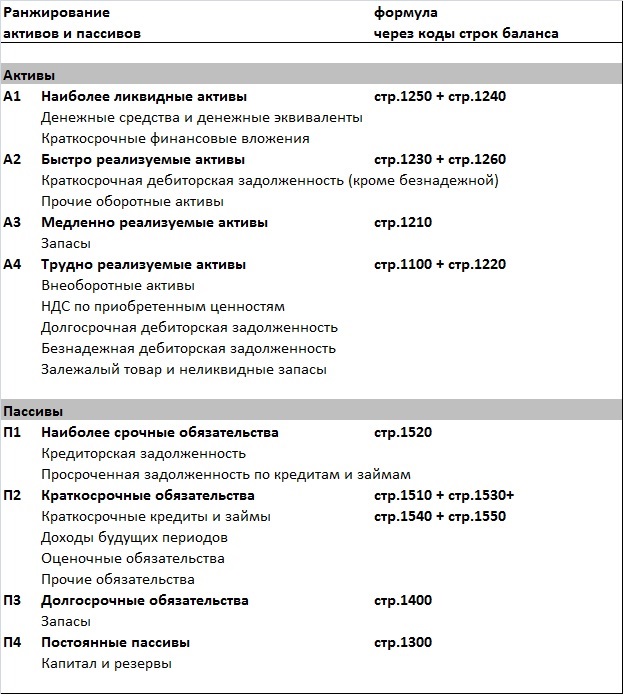

Для анализа и оценки ликвидности активы баланса компании обычно ранжируют по степени ликвидности,

а пассивы в части обязательств – по срочности и «важности» погашения.

Степень ликвидности активов определяется скоростью их преобразования в денежные средства и уровнем потери их балансовой стоимости

при срочном преобразовании в деньги. Денежные средства обладают абсолютным уровнем ликвидности, финансовые вложения

(депозиты, веселя коммерческих банков и т.п.) чуть меньшим уровнем ликвидности, поскольку, например, при досрочном снятии

денежных средств с банковского депозита, как правило, теряются начисленные проценты. Дебиторская задолженность,

которая не является безнадежной, обладает еще меньшим уровнем ликвидности, потому как, например, контрагент, который должен оплатить

с отсрочкой купленную продукцию у предприятия, может в какой-то момент испытывать финансовые трудности и не произвести

своевременно оплату (погашение дебиторской задолженности). Просроченная дебиторская задолженность теряет ликвидность зачастую

в следствие списания ее части (компания может «простить» часть своему контрагенту-должнику с целью получения по крайней мере «каких-то» наличных денег).

Для того чтобы готовая продукция «превратилась в живые деньги» для этого ее сначала необходимо продать, после чего формируется дебиторская задолженность,

и мы отправляемся на два предложения выше. Ну а внеоборотные активы и такие оборотные активы, как запасы, залежалый, не пользующийся спросом товар,

безнадежная дебиторская задолженность имеют, очевидно, самый низкий уровень ликвидности.

Наиболее срочными обязательствами являются просроченные обязательства (долги неоплаченные в срок), причем первостепенно перед

коммерческими банками, бюджетом и персоналом, потом перед поставщиками, поскольку с последними еще как-то можно договариваться

без существенного ущерба для репутации. Далее, по мере убывания срочности и «важности» – кредиторская задолженность, краткосрочные

кредиты и займы, резервы предстоящих расходов, прочие краткосрочные обязательства и, наконец, долгосрочные обязательства.

Представим в виде следующей таблицы ранжирование активов и пассивов баланса:

Говорят, что баланс является абсолютно ликвидным, если одновременно выполняются следующие четыре неравенства:

А1 >= П1;

А2 >= П2;

А3 >= П3;

А4 <= П4;

Заметим, что одновременное выполнение первых трех неравенств, автоматически влечет за собой выполнение четвертого.

Текущая ликвидность баланса характеризуется неравенством

А1 А2 >= П1 П2,

что свидетельствует о способности предприятия расплачиваться по своим текущим долгам в ближайшей перспективе относительно даты,

на которую сформирован анализируемый баланс.

Платежеспособность предприятия на более длительном периоде обеспечивается неравенством

А1 А2 А3 >= П1 П2 П3.

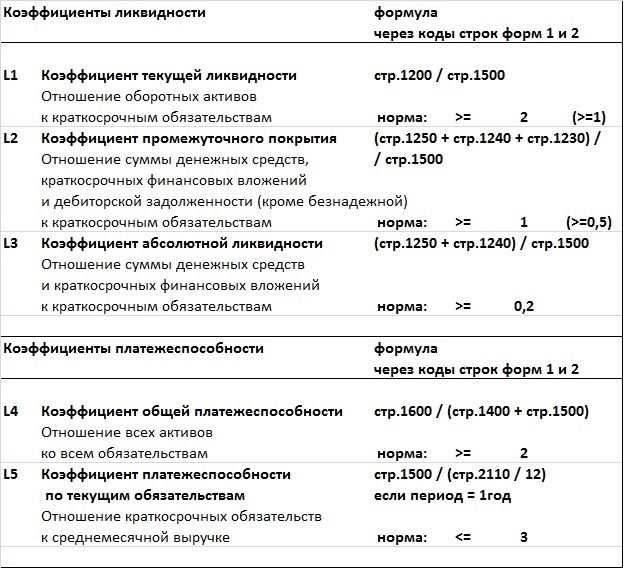

Также для оценки уровня ликвидности используются следующие коэффициенты:

Указанные нормативы «пришли» к нам с Запада, с, так сказать, развитых рынков. Получены они (нормативы) были следующим путем.

На протяжении значительного периода времени (несколько десятков лет) приведенные в таблице коэффициенты рассчитывались для большого

количества предприятий США и Западной Европы, причем в первую очередь для публичных компаний, то есть тех, чьи акции котировались на

известных мировых фондовых биржах. Далее для стабильно успешных компаний были рассчитаны средние уровни различных финансово-экономических

коэффициентов и эти статистически полученные уровни и были взяты в качестве нормативов или рекомендуемых значений для всех компаний,

которые обращались за заемными средствами в коммерческие банки и инвестиционные компании.

Но здесь необходимо отметить то, что, например, норматив «>=2» для коэффициента текущей ликвидности (L1) был получен

на основе изучения финансовой статистики крупных промышленных американских компаний, и применять его для любого предприятия

не имеет смысла. Допустим нам необходимо проанализировать ликвидность ООО, занимающегося исключительно торговой деятельностью,

с уставным капиталом в 10тыс.руб., краткосрочными кредитами (на срок до одного года) на пополнение оборотного капитала в среднем

в размере 1млн.руб., ежемесячной выручкой 500тыс.руб. и чистой маржой (процент отношения чистой прибыли к выручке) в 5%.

Тогда получаем ежегодный прирост собственного капитала в размере 300тыс.руб., и срок выхода на норму в «2 раза» по коэффициенту

текущей ликвидности, равный трем годам и четырем месяцам, при условии, что вложения во внеоборотные активы в течение всего этого

срока будут отсутствовать.

Короче говоря, необходимо учитывать, что нормативы или рекомендуемые значения для тех или иных финансово-экономических показателей

должны иметь, как минимум, отраслевой характер.

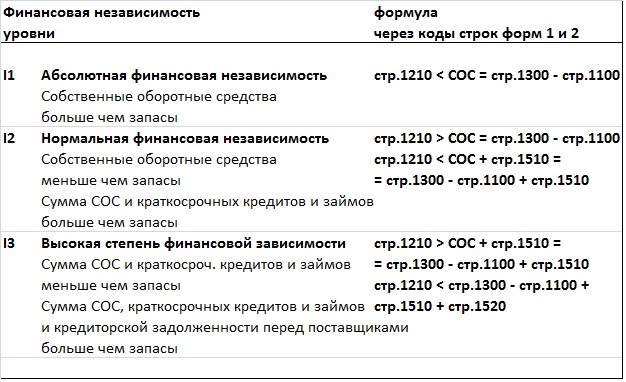

Ну а мы переходим к анализу финансовой устойчивости. Важнейшим показателем при анализе финансовой устойчивости предприятия

является объем собственных оборотных средств (СОС), который в сравнении с различными типами оборотных активов и краткосрочных

обязательств дает понимание об уровне финансовой независимости компании, т.е. независимости от внешних источников заимствования.

Объем собственных оборотных средств рассчитывается, как разность собственного капитала и внеоборотных активов или как следующая

формула через коды строк бухгалтерского баланса:

СОС = стр.1300 – стр.1100.

Если разность СОС — стр.1200 = 0 или близко к нулю, что встречается крайне редко, то это означает полную финансовую независимость

предприятия, или то, что все активы финансируются за счет собственного капитала.

Уровень достаточности/недостаточности финансирования запасов (стр.1210 баланса) за счет собственных оборотных средств определяет

уровень финансовой независимости/зависимости компании. Представим градацию уровней финансовой независимости в виде следующей таблицы:

Отметим, что в случае высокого уровня финансовой зависимости компании (I3), если на покрытие запасов помимо СОС,

краткосрочных кредитов и краткосрочной кредиторской задолженности перед поставщиками необходима еще и кредиторская задолженность

перед бюджетом и персоналом, то положение предприятия с точки зрения финансовой независимости считается критическим.

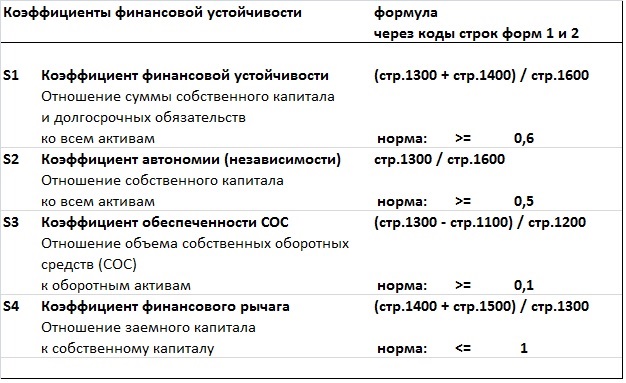

Приведем таблицу основных коэффициентов финансовой устойчивости/независимости предприятия:

Отметим, что норматив для коэффициента финансового рычага, который еще называют коэффициентом финансового левериджа,

прямо вытекает из норматива для коэффициента автономии.

Наконец мы переходим к, пожалуй, самому важному блоку финансово-экономических показателей для коммерческого предприятия,

а именно показателям, характеризующим коммерческую эффективностьдеятельности предприятия, то есть уровень прибыльности или

рентабельности, а также характеризующим оборачиваемость (эффективность управления) или уровень деловой активности менеджеров.

Эффективность, в т.ч. коммерческой деятельности, это понятие относительное, поэтому для того чтобы полноценно оценить

финансовый результат (понять много или мало заработало прибыли предприятие) за тот или иной период необходимо проанализировать

финансовую отдачу на один вложенный рубль в виде собственного капитала, заемных средств, себестоимости, различных типов расходов и т.п.,

в зависимости от типа заказчика (пользователя) данного анализа – топ-менеджеры или собственники компании, инвесторы или кредиторы и т.д.

Ключевым показателем эффективности, которым владеет каждый коммерсант и который всегда контролируется на предприятии

в рамках текущей операционной деятельности, а также с которым напрямую связаны такие составляющие управленческого процесса,

как управление себестоимостью и ценообразованием, является рентабельность проданной продукции (R) равная процентному отношению

валовой прибыли к себестоимости продаж за период или выражая через коды строк формы 2 (отчет о прибылях и убытках):

R = стр.2100 / стр.2120.

Часто, особенно в торговых компаниях, можно встретить понятие рентабельность продаж или маржа, под которым понимается

отношение валовой прибыли к выручке за период

стр.2100 / стр.2110,

но также под этим понятием иногда скрывается и отношение маржинальной прибыли к выручке

(стр.2100 – стр.2210) / стр.2110,

которое часто используют финансисты в контексте расчета точки безубыточности, и отношение операционной прибыли или прибыли от продаж к выручке

стр.2200 / стр.2110,

короче говоря, в каждом конкретном случае необходимо выяснять, о чем идет речь, при употреблении в разговорах и аналитических отчетах

тех или иных финансово-экономических понятий.

В финансовой науке показатель рентабельность продаж чаще определяется, как отношение валовой прибыли к выручке (вторая из приведенных выше формул):

ROS = (Return On Sales) = стр.2100 / стр.2110.

Общая экономическая эффективность определяется через процентное отношение чистой прибыли за период к среднему уровню суммарных активов,

рентабельность активов или экономическая рентабельность:

ROA = (Return On Assets) =

= стр.2400 / ((стр.1600 на начало периода стр.1600 на конец периода)/2).

Для акционеров и инвесторов важными показателями эффективности являются рентабельность собственного капитала

(чистая прибыль к собственному капиталу) и рентабельность инвестиций или инвестиционного капитала

(EBITDA к сумме собственного капитала

и долгосрочных обязательств) соответственно:

ROE = (Return On Equity) =

= стр.2400 / ((стр.1300 на начало периода стр.1300 на конец периода)/2),

ROIC = (Return On Invested Capital) =

= стр.2200 / (((стр.1300 стр.1400) на нач. пер. (стр.1300 стр.1400) на кон. пер.)/2).

Эффективность текущей деятельности операционного блока предприятия оценивается маржинальной рентабельностью рабочего (оборотного)

капитала равной отношению маржинальной прибыли к объему оборотного капитала (оборотных активов):

ROWC = (Return On Working Capital) =

= (стр.2100 — стр.2210) / ((стр.1200 на начало периода стр.1200 на конец периода)/2).

Также в зависимости от поставленных задач финансового анализа рассчитывают рентабельности различных сочетаний активов,

используя различные типы прибыли.

Как мы уже отмечали

ранее, помимо уровня рентабельности продаж крайне важным

показателем является время, за которое предприятие реализует продукцию с такой рентабельностью или в более широком смысле –

период оборачиваемости оборотных активов. Дело в том, что оборотные активы «перетекают» в рамках замкнутого операционного цикла из одного

состояния в другое: денежные средства в сырье, материалы и т.п. активы, которые формируют себестоимость, и преобразуются в готовую продукцию,

готовая продукция при продаже преобразуется в дебиторскую задолженность, дебиторская задолженность при ее погашении покупателями преобразуется

в денежные средства и т.д. В данном контексте выделяют три основных цикла коммерческого предприятия:

финансовый цикл – это период между оттоком денежных средств и дальнейшим их притоком или возвратом в полном объеме

плюс/минус заработанные/потерянные денежные средства в результате операционной деятельности предприятия;

производственный цикл – это период между поступлением в собственность предприятия сырья и материалов или моментом формирования

себестоимости продукции и реализацией продукции;

операционный цикл – это производственный цикл плюс период между реализацией продукции и поступлением денежных средств,

в счет оплаты проданной продукции, то есть, забегая вперед, это производственный цикл плюс период оборачиваемости дебиторской задолженности.

В случае если для анализа эффективности ведения дел менеджерами предприятия кроме стандартной бухгалтерской отчетности у нас больше

ничего нет, то используются следующие формулы расчета оборачиваемости или деловой активности.

Оборачиваемость товарных запасов за Период рассчитывается, как отношение выручки за Период к среднему уровню товарных запасов за Период:

ОбТЗ = стр.2110 / ((стр.1210 на нач.пер. стр.1210 на кон.пер.)/2).

Также еще считают этот показатель через себестоимость проданной продукции за Период, тогда в числителе этой формулы будет

фигурировать строка 2120 отчета о прибылях и убытках.

Оборачиваемость дебиторской задолженности за Период рассчитывается, как отношение выручки за Период

к среднему уровню дебиторской задолженности за Период:

ОбДЗ = стр.2110 / ((стр.1230 на нач.пер. стр.1230 на кон.пер.)/2).

Оборачиваемость кредиторской задолженности за Период рассчитывается, как отношение закупок за Период к среднему уровню кредиторской

задолженности за Период, но в бухгалтерской отчетности величины закупок в явном виде нет, поэтому можно рассматривать

в качестве объема закупок величину:

себестоимость продаж за Период ТЗ на конец Периода – ТЗ на начало Периода,

тогда формула для оборачиваемости кредиторской задолженности за период будет иметь следующий вид:

ОбКЗ = (стр.2120 стр.1210 на кон.пер. – стр.1210 на нач.пер.) /

/ ((стр.1520 на нач.пер. стр.1520 на кон.пер.)/2).

Период оборачиваемости (P), выраженный в днях, рассчитывается как обратная величина к показателю оборачиваемости с

коэффициентом равным количеству дней в периоде. Формулы периода оборачиваемости товарных запасов, дебиторской и

кредиторской задолженностей выглядят следующим образом:

P(ОбТЗ) = кол-во дней в периоде / ОбТЗ,

P(ОбДЗ) = кол-во дней в периоде / ОбДЗ,

P(ОбКЗ) = кол-во дней в периоде / ОбКЗ.

В терминах периодов оборачиваемости длина финансового цикла (ФЦ) в днях имеет следующее представление:

ФЦ = P(ОбТЗ) P(ОбДЗ) — P(ОбКЗ).

Мы несколько раз акцентировали внимание на том, кто является заказчиком анализа финансово-хозяйственной деятельности

предприятия и какой информацией для анализа располагает аналитик. Если это только бухгалтерские отчеты, то необходимо отметить,

какой может быть погрешность рассчитываемых финансово-экономических показателей, т.е. на сколько может отличаться полученная

информация от реального положения дел в компании.

Для примера рассмотрим показатель периода оборачиваемости товарных запасов. Пусть компания 15 января 2021 года приобрела

для перепродажи некий товар (далее – Товар) за 100 руб. и смогла его продать только 15 ноября 2021 года за 120руб.,

причем за 2021 год больше она (компания) ничего не продала, т.е. выручка за 2021 год равна 120руб. Если компания производственная,

то можно считать, что она произвела Товар в январе и в среднем себестоимость в 100 руб. сформировалась 15 января.

С точки зрения физического смысла понятия период оборачиваемости товарных запасов период оборачиваемости нашего

Товара – это количество дней между продажей (15.11.14) и покупкой (15.01.14) Товара, равное 304 дням.

Теперь посмотрим, какой результат мы получим, применяя формулу расчета периода оборачиваемости товарных запасов для трех периодов:

за 2021г., за 4-ый квартал 2021г. и за ноябрь 2021г.

Количество дней в 2021 году равно 365, выручка за 2021 год равна 120 руб., товарные запасы как на начало 2021 года,

так и на конец, равны нулю, таким образом, получаем:

P(ОбТЗ) = 365 / (120 / ((0 0)/2)),

т.е. при расчете оборачиваемости мы получаем деление на ноль, а значит невозможность адекватного применения формулы оборачиваемости.

Отметим, что в случае проведения подобных расчетов внутри компании, когда есть доступ к первичным документам или к учетной информационной

системе предприятия, вместо среднего уровня товарных запасов на начало и конец периода, сотрудники компании используют среднедневные

уровни товарных запасов за период, тогда получается что 304 дня в году средние остатки товарных запасов были равны 100 рублям,

а в оставшихся 61 днях – 0 рублей. Следовательно, средние товарные запасы за год составили:

(100*304 0*61) / 365 = 83,3руб.

В этом случае период оборачиваемости товарных запасов равен:

365 / (120 / 83,3) = 253,3 дня,

что существенно не совпадает с реальным периодом оборачиваемости в 304 дня. Но если в формуле оборачиваемости вместо выручки

в числителе мы возьмем себестоимость, то получим необходимый результат:

ОбТЗ = себестоимость проданной за период продукции / средние товарные запасы за период =

= 100 / 83,3 = 1,2;

P(ОбТЗ) = 365 / ОбТЗ = 365 / 1,2 = 304 дня.

Таким образом, можно утверждать, что целесообразнее использовать в формуле оборачиваемости товарных запасов в числителе не выручку,

а себестоимость проданной продукции:

ОбТЗ = стр.2120 / ((стр.1210 на нач.пер. стр.1210 на кон.пер.)/2).

Пусть теперь в качестве периода взят 4-ый квартал 2021г. Количество дней в периоде равно 92, себестоимость продаж за период

равна 100 руб., остаток товарных запасов на начало периода (01.10.14) равен 100 руб., на конец – 0 руб.

Рассчитаем период оборачиваемости товарных запасов за 4-ый квартал 2021 года:

92 / (100 / ((100 0)/2)) = 92 / (100/50) = 92 / 2 = 46 дней << 304 дней,

что существенно меньше реального периода оборачиваемости в размере 304 дней. Очевидно, что если мы в качестве периода рассмотрим

ноябрь 2021 года, то формула нам даст еще более отличный от реальности результат, а именно 15 дней.

Проблема здесь в том, что формула расчета оборачиваемости товарных запасов на основе исключительно бухгалтерской отчетности

не учитывает то, когда были куплены эти запасы и если они были куплены задолго до начала исследуемого периода, то формула

дает существенно искаженную информацию. В этом случае необходимо, как минимум, запрашивать отчет от менеджмента компании о

возрасте товарных остатков на начало и конец периода, а также проданных товаров за период.

Автору приходилось сталкиваться с такой проблемой. На одном из предприятий информационная система рассчитывала финансовый цикл

для определения кассовых разрывов и их сроках как раз на основе приведенных здесь «классических» формул.

В один из периодов оказалось так, что компании по факту не хватает существенного объема оборотных средств,

хотя информационная система показывала, что должно хватать. В результате детального анализа ситуации оказалось,

что финансовый цикл, который рассчитывался в рамках учетной системы, оказался вдвое меньше чем реальный,

в результате чего пришлось срочно привлекать дополнительные банковские кредиты, причем из-за срочности ставки оказались выше, чем обычно.

Обратим здесь лишь внимание на то, что у этой компании было два акционера, которые в процессе выявления указанной выше проблемы

успели обвинить как друг друга, так и топ-именеджеров компании в воровстве денег, что в последствие крайне плохо сказалось на

общем уровне корпоративного климата.

Позже мы приведем пример, как правильно рассчитывать финансовый цикл и периоды оборачиваемости, основываясь на данных из

первичных документов, а также как необходимо настраивать автоматизированный управленческий учет, чтобы не вводить руководство

в замешательство.

Конечно же, возникает вопрос о том, как все-таки относиться к результатам расчетов на основе бухгалтерской отчетности.

Известно, что банки или инвестиционные компании для принятия решений о финансировании производят соответствующие расчеты

как минимум за пять кварталов, а, например, для ритейла еще и в ежемесячной разбивке. Суть такой необходимости состоит в том,

чтобы оценить не сами коэффициенты или показатели финансово-хозяйственного анализа, а их динамику, то есть еще одним из

важнейших направлений анализа является анализ темпов роста тех или иных финансово-экономических показателей. В связи с чем,

приведем здесь ключевое соотношение, которое определяет эффективность развития предприятия:

Т(ЧП) > Т(В) > Т(А) > 1,

где через Т(ЧП), Т(В) и Т(А) обозначены темпы роста чистой прибыли, валовой выручки и (совокупных) активов соответственно:

Т(ЧП) = стр.2400 текущего периода / стр.2400 предыдущего периода;

Т(В) = стр.2110 текущего периода / стр.2110 предыдущего периода;

Т(А) = стр.1600 на конец периода / стр.1600 на начало периода.

В заключение данного раздела кратко опишем методику анализа кредитоспособности предприятий, которая обычно используется

коммерческими банками, как экспресс-анализ кредитоспособностипотенциального заемщика.

Для определения кредитоспособности компании в рассмотрение берется некоторый набор ключевых финансово-экономических показателей,

например, четыре показателя K1, K2, K3 и K4, соответственно равные коэффициенту текущей ликвидности (L1),

коэффициенту промежуточного покрытия (L2), коэффициенту абсолютной ликвидности (L3) и коэффициенту автономии (S2),

определение и формулы расчетов этих коэффициентов см. выше.

Для значений каждого показателя из состава ключевых (в нашем случае K1, K2, K3 и K4) вводится ранжирование

по степени риска (чем ниже ранг, тем выше риск). Например, мы хотим использовать три степени риска:

Ранг3 – безрисковый;

Ранг2 – средний риск;

Ранг1 – высокий риск;

причем для показателя K1, коэффициента текущей ликвидности, ранжирование определяется следующим образом:

Ранг3, если K1 >= 2;

Ранг2, если 1 <= K1 < 2;

Ранг1, если K1 < 1;

для показателя K2, коэффициента промежуточного покрытия:

Ранг3, если K2 >= 1;

Ранг2, если 0,5 <= K2 < 1;

Ранг1, если K2 < 0,5;

для показателя K3, коэффициента абсолютной ликвидности:

Ранг3, если K3 >= 0,2;

Ранг2, если 0,15 <= K3 < 0,2;

Ранг1, если K3 < 0,15;

для показателя K4, коэффициента автономии:

Ранг3, если K4 >= 0,5;

Ранг2, если 0,4 <= K4 < 0,5;

Ранг1, если K4 < 0,4.

Далее для каждого из показателей K1, K2, K3 и K4 определяем его «вес» (v1, v2, v3 и v4) в системе выбранных показателей таким образом,

чтобы вес каждого был от нуля до единицы, и сумма всех весов равнялась единице:

0 < vi < 1, для каждого i = 1,2,3,4;

v1 v2 v3 v4 = 1.

Наконец считаем итоговый показатель кредитоспособности (K) по формуле:

K = v1*Ранг(K1) v2*Ранг(K2) v3*Ранг(K3) v4*Ранг(K4),

и определяем ранг кредитоспособности предприятия в соответствии, например, со следующей шкалой:

Ранг3 (безрисковая зона), если K >= 2,5;

Ранг2(зона среднего риска), если 1,5 <= K < 2,5;

Ранг1(зона высокого риска), если K < 1,5.

В кредитной политике банка может быть прописан следующий регламент принятия решений о кредитовании предприятий:

если предприятие имеет ранг 3 кредитоспособности, то кредит выдается, возможно, с какими-либо преференциями, например,

без залога и с более низкой ставкой, чем для прочих заемщиков; если предприятие имеет ранг 2 кредитоспособности,

то кредит выдается на общих условиях с полным обеспечением и ставкой, зависящей от качества обеспечения; если предприятие

попало в ранг 1, то возможно ставится сразу запрет на выдачу кредитов таким заемщикам, либо кредит может быть выдан только

после проведения более глубокого и детального анализа финансово-хозяйственной ситуации у обратившегося за кредитом предприятия.

Вообще говоря, анализ финансово-хозяйственного состояния компаний на основе бухгалтерской отчетности является крайне

недостаточным по многим причинам, одной из которых является тот факт, что анализируются прошлые периоды деятельности

и не берутся в учет перспективы развития, что является важным при инвестировании на длительный период. Поэтому в следующем

разделе мы окунемся в, так называемый, инвестиционный анализ.

Для иллюстрации и практического применения всего того набора формул, которые были изложены в данном разделе приводим конкретный

пример анализа финансово-хозяйственной деятельности предприятия в виде следующего Excel-файла:

Читать далее —

Период оборачиваемости продаж и товарных запасов

Инвестирование и фундаментальный анализ

Если внутренняя стоимость акции выше текущей рыночной цены, акция считается недооцененной. Ее рекомендуется покупать. Если внутренняя стоимость акции ниже рыночной цены, она считается переоцененной. Ее рекомендуется продавать.

Инвесторы могут играть на повышение (покупка с ожиданием, что акции вырастут в цене у сильных компаний) и на понижение (продажа акций, которые упадут в цене с ожиданием выкупа их по более низкой цене у слабых компаний).

Данный метод противопоставляется техническому анализу, который прогнозирует направление цен посредством анализа исторических рыночных данных (цена и объем).

Какие финансовые коэффициенты нужны для анализа?

Для трезвого анализа бухгалтерского баланса используются специальные коэффициенты:

- финансовой зависимости;

- финансовой независимости;

- общей платежеспособности;

- задолженности.

Каждый из них рассчитывается на основании реальных численных значений, включенных в ту или иную строку баланса.

Анализ ликвидности баланса предприятия предполагает расчет следующих коэффициентов ликвидности:

- мгновенной;

- абсолютной;

- средней;

- промежуточной;

- текущей.

С их помощью можно соизмерить платежеспособность предприятия и определить, к примеру, достаточно ли у предприятия оборотных средств для гашения краткосрочных займов на дату отчета.

Качественные характеристики

При анализе компании всегда учитывается четыре основных показателя:

- Бизнес-модель: чем конкретно занимается компания? Пример: бизнес-модель компании основана на продаже курицы быстрого приготовления. Зарабатывает ли компания деньги именно на этом? Или основная часть дохода все же идет с роялти и франшиз?

- Конкурентоспособность: долгосрочный успех компании означает способность поддерживать и сохранять конкурентное преимущество. В этом случае акционеры компании могут получить приличные дивиденды в течение десятилетий.

- Менеджмент – важный критерий инвестирования. Даже самая лучшая бизнес-модель обречена, если руководители компании не смогут должным образом выполнить план. Розничным инвесторам сложно по-настоящему оценить менеджеров при личной встрече. Но всегда можно взглянуть на корпоративный сайт и проверить резюме высшего руководства и членов совета директоров. Насколько хорошо они справлялись с предыдущими задачами?

- Корпоративное управление – это политика организации; отношения и ответственность между руководством, директорами и заинтересованными сторонами. Политика определяется в уставе компании и ее внутренних актах, а также в корпоративном законодательстве и подзаконных актах. Инвесторы предпочитают иметь дела с компанией, которая управляется этично, справедливо, прозрачно и эффективно. Если такого нет — вероятно, руководство компании этого не хочет.

- Отраслевая принадлежность компании: клиентская база, доля рынка, общепромышленный рост, конкуренция, регулирование и бизнес-циклы. Изучение отрасли компании, даст инвестору более глубокое понимание о ее финансовом здоровье.

Кому нужны результаты анализа баланса предприятия?

Прежде чем погружаться с головой в анализ баланса, необходимо выяснить, из-за чего возросли расходы, снизилось качество продукции, и что должен делать руководитель для исправления ситуации.

Задача заключается в том, чтобы определить, какие действия в прошлом повлияли на текущее экономическое положение фирмы.

Необходимо заранее оценить, какое влияние могут оказать новые решения на сохранность финансовой устойчивости.

В большей степени аналитические прогнозы востребованы:

- банковскими организациями;

- подрядчиками;

- компаниями-поставщиками;

- вкладчиками.

Принятие решений зависит от:

- точности отчетных документов;

- качества учетной работы;

- внутренней системы контроля;

- согласованности данных баланса с информацией, отраженной в документах и бухгалтерских книгах;

- соответствия данных инвентарных ведомостей статьям баланса;

- корректности отображения активов и пассивов баланса.

Перед тем как осуществить расчеты, следует удостовериться в однородности включаемых в формулы статей и порядка составления отчетов. Нормы ПБУ 1/98 подлежат расшифровке в пояснительной записке.

Анализ должен фиксировать валютные изменения баланса. Чтение баланса включает в себя определение:

- периода, за который составлен баланс для сопоставления однотипных показателей;

- принципов учетной политики предприятия;

- факторов, влекущих изменение данных;

- вида баланса — консолидированный либо относящийся к отдельной фирме;

- отраслевой принадлежности предприятия;

- динамики изменений валюты баланса и основных групп статей в пассивах и активах;

- оценить все статьи активов и пассивов, отметить намечающиеся перемены.

Заключительный этап – сделать выводы о возможности увеличения капитала.

Оборотные активы в бухгалтерском балансе

Оборотные активы отличает их относительно короткий срок эксплуатации (или гашения) – в пределах 12-ти месяцев.

Это, прежде всего, материальные запасы, краткосрочные «дебиторка» и финансовые вложения, денежные средства (в кассе и на банковских счетах).

Данный тип активов раскрывается во втором балансовом разделе, который так и называется – «оборотные активы».

Значительная величина этого вида имущества говорит о высокой платежеспособности компании и гарантирует кредиторам своевременный возврат вложенных средств. Оборотные активы часто поэтому называют ликвидными.

Однако чрезмерное их накопление свидетельствует о не слишком эффективном использовании капитала. Поэтому для расчета потребности в оборотных средствах ориентируются на оптимальный уровень для каждого хозяйствующего субъекта. Он определяется и отраслью функционирования компании, и особенностями производственного процесса, и многими другими факторами.

Двукратное превышение ликвидных активов над краткосрочными долгами фирмы считается оптимальным вариантом.

Отчет о движении денежных средств

Отчет о движении денежных средств — это отчет о движении денежных средств предприятия за определенный период времени. Как правило, отчет о движении денежных средств строится на следующих показателях:

Денежные средства от инвестирования (CFI): денежные средства, используемые для инвестирования в активы, а также доходы от продажи оборудования или долгосрочных активов.

Денежные средства от финансирования( CFF): денежные средства, уплаченные или полученные в результате эмиссии и заимствования средств.

Операционный денежный поток (OCF): денежные средства, полученные от ежедневных деловых операций.

Подсчет реальной стоимости активов и величины обязательств

В зависимости от степени вовлеченности в производственный процесс, реальная стоимость активов может колебаться в том или ином направлении от базовой величины. Для приведения характеристики стоимости к актуальным значениям используются такие методы:

- оценка необоротных активов согласно из текущей рыночной стоимости;

- корреляция суммарной стоимости строительства, находящегося в незавершенном состоянии, на стоимость строительных объектов, относящихся к «замороженным»;

- переоценка существующей дебиторской задолженности с учетом отдельных категорий задолженностей, отнесенных к безнадежным;

- снижение стоимости незавершенного производства и запасов, если в их состав входят «замороженные» запасы, которые не будут в дальнейшем применяться в производстве.

Переоценка краткосрочных и долгосрочных обязательств нуждается в расчете их реальной величины и может уменьшаться или увеличиваться. Среди прочего, к сумме задолженности необходимо добавить штрафы, начисленные проценты и пеню, которые ранее не указывались в разделе баланса, хранящего данные о кредиторской задолженности.

Пример аналитического баланса

| Позиция баланса | Тип баланса | |

| Бухгалтерский | Управленческий | |

| I. Сумма внеоборотных средств | 450 | 430 |

| включая незавершенное строительство | 220 | 220 |

| вычет «замороженного строительства» | -20 | |

| II. Суммарные оборотные средства | 380 | 370 |

| Включая дебиторскую задолженность | 120 | 120 |

| вычет задолженности, отнесенной к безнадежной | -10 | |

| Сумма активов | 450 380=830 | (450-20) (370-10)=800 |

| III. Резервы и капитал | 590 | 590 (200-220) (370-380) (90-95)=555 |

| IV. Обязательства долгосрочные | 0 | 0 |

| V. Обязательства краткосрочные | 340 | 345 |

| включая непогашенную кредиторскую задолженность перед подрядчиками и поставщиками | 90 | 90 |

| в том числе штрафы, пени и прочие просроченные обязательства | 5 | |

| Суммарные пассивы | 590 340=930 | 555 345=900 |

Определение временных рамок, для которых будет проводиться анализ, зависит от периодичности поступления отчетных данных. В среднем период варьируется в пределах 1-12 месяцев. Если бухгалтерский учет на предприятии автоматизирован с помощью программных средств, периодичность подготовки информации может быть произвольной – минимальный отчетный период сокращается до нескольких дней. Рекомендуемая периодичность составления аналитического баланса – ежегодная с разбивкой по месяцам и кварталам.

Поделится:

Экспресс-диагностика финансового состояния: когда пригодится

Есть такое понятие «должная осмотрительность при выборе контрагента». Не описывается нормативными регламентами, зато диктуется жизненной необходимостью. Смысл сводится к выбору из числа потенциальных поставщиков и покупателей надежного

экономического субъекта, а не конторы-однодневки.

На кону – не только своевременная поставка материальных ценностей, оказание услуг или оплата по счетам. Это еще и возможные доначисления по НДС и налогу на прибыль. Так будет, если налоговики признают компанию-партнера по сделке номинальной, а не реальной.

Далее последует обвинение в получении необоснованной налоговой выгоды. В итоге финансово пострадает сама организация. Ей в вину предъявят непроявление той самой должной осмотрительности. Судебная практика по данному правонарушению столь обширна, что ее нельзя признать редкой и случайной.

Балансовый отчет компании и анализ структуры актива баланса с выводами на примере

Пример. Рассмотрим анализ активной части баланса ООО «КРАЙ». Данные по результатам деятельности фирмы представлены в таблице.

| Активы | Предшествующий год | Текущий год | Изменение в абсолютных показателях | Изменение удельного веса | Темп роста | ||

| Млн. руб | Доля, % | Млн. руб | Доля, % | ||||

| Внеоборотные активы | 670 | 79,3 | 900 | 69,2 | 230 | – 10,1 | 1,34 |

| Оборотные активы | 175 | 20,7 | 400 | 30,8 | 225 | 10,1 | 2,29 |

| Запасы | 85 | 10,1 | 140 | 10,8 | 55 | 0,7 | 1,65 |

| «Дебиторка» | 55 | 6,5 | 220 | 16,9 | 165 | 10,4 | 4 |

| Денежные ресурсы и финвложения краткосрочные | 35 | 4,1 | 40 | 3,1 | 5 | – 1 | 1,14 |

| ИТОГО | 845 | 100 | 1300 | 100 | 455 | – | 1,54 |

Валюта баланса выросла на 54%. Произошло это большей частью благодаря росту оборотных активов (увеличились в 2,29 раза). Внеоборотные увеличились не так значительно – только в 1,34 раза.

В целом удельный вес внеоборотных активов уменьшился на 10,1%, а доля оборотных, соответственно, выросла в той же пропорции. Такое положение дел может говорить о формировании более мобильной структуры имущества и ускорении его оборачиваемости.

Рост оборотных активов обеспечивается в большей степени увеличением долгов дебиторов. Объективно оценить этот момент можно лишь при сопоставлении темпов роста «дебиторки» с аналогичными показателями по «кредиторке».

Увеличение запасов и денежных ресурсов малозначительно. Это говорит о рациональном использовании средств: склады не затовариваются, деньги не «замораживаются» на счетах.

Заключение

Основная задача фундаментального анализа определить, отражает ли цена на фондовом рынке реальную (справедливую) стоимость акций.

Предположим, акции компании торговались на уровне $20. После фундаментального анализа инвестор определил, что акция на самом деле стоит $25.

В этом и заключается суть фундаментального анализа. Сосредоточившись на конкретном бизнесе, инвестор может оценить внутреннюю стоимость фирмы и найти возможности покупки со скидкой. Инвестиции окупятся, когда рынок догонит фундаментальные показатели.