- Что нужно для того, чтобы в тинькофф купить доллары или евро?

- Почему не получается купить акцию через тинькофф инвестиции

- Битва брокеров: сбербанк vs. тинькофф

- Будет ли налог, если акции проданы дешевле, чем куплены

- Где найти информации о компании-эмитенте

- Где следить за ростом акций

- Инструкция: как купить валюту в tinkoff инвестиции?

- Как открыть инвесткопилку

- Какой бирже больше доверяют клиенты?

- Можно ли обналичить валюту с брокерского счета?

- Разница в налоговых ставках

- Тарифы сбербанк

- Тонкости регистрации

Что нужно для того, чтобы в тинькофф купить доллары или евро?

Очевидно, что существует некоторый нюанс покупки валюты в банке с дистанционным обслуживанием. Если в том же Сбербанке или ВТБ можно воспользоваться любым банковским отделением, то у Тинькофф их, попросту, нет.

Поэтому для того, чтобы совершать валютно-обменные операции в данном банке необходимо выполнить ряд предварительных условий:

1. Стать клиентом Тинькофф:

Для этого лучше всего подойдет оформление дебетовой карточки Тинькофф Блэк. Она открывается за 1-2 дня. К тому же, для ее получения даже никуда не нужно ехать. Курьер доставит карту на любой удобный адрес.

Читайте:Мультивалютная карта Тинькофф Блэк.

2. Открыть счет в нужной валюте:

По умолчанию к новой карточке привязан только рублевый счет. Если ранее для покупки иностранной валюты требовалось оформлять еще одну карту соответствующего эквивалента (USD, EUR и т.д.), то теперь все значительно упростилось. Необходимость иметь несколько физических носителей отсутствует, поскольку, к одной карте может быть привязано несколько виртуальных счетов. При том они могут быть в разной иностранной валюте.

3. Пополнить рублевый счет.

Конечно, в любом банке, включая Тинькофф купить доллары или евро невозможно, если на карточке нет денег. В частности, рублей. Поэтому перед покупкой, необходимо внести деньги на карточку.

Почему не получается купить акцию через тинькофф инвестиции

Не получится купить акции через брокера только в трех случаях:

- акций нет в списке доступных активов;

- вы пытаетесь провести сделку в нерабочие часы фондовой биржи;

- вам недоступна сделка, так как у вас нет статуса квалифицированного инвестора.

У Тинькофф Инвестиции выход на две российские биржи, у которых разные графики работы. Даже выходные и праздничные дни у этих двух площадок могут отличаться. Это происходит потому, что работа Московской биржи зависит от российских праздников, а Санкт-Петербургской от выходных в иностранных государствах.

Некоторые сделки недоступны частным инвесторам без статуса квалифицированного. Чтобы получить такой статус должны быть выполнены некоторые условия:

- сумма активов не менее 6 млн рублей;

- опыт работы в компании, которая работала с ценными бумагами или деривативами – 2 года, если организация наделена статусом квалифицированного инвестора или 3 лет в остальных случаях;

- квалификация в области экономики, которая подтверждена документами;

- количество сделок с деривативами на сумму более 6 млн рублей за предшествующие 4 квартала, причем в каждом месяце не менее одной сделки, а их общее число превышает 40.

Тинькофф брокер помогает получить статус квалифицированного инвестора, если это необходимо. Те бумаги, которые недоступны для частных инвесторов без статуса, помечены специальным значком.

При попытке провести сделку, появится сообщение. Но большинству частных инвесторов, которые только выходят на фондовый рынок, статус не нужен. Поэтому если сделка не проходит по этой причине, поищите альтернативный актив со схожими характеристиками.

Битва брокеров: сбербанк vs. тинькофф

Тинькофф и Сбер — банковские брокеры. Они опираются на уже существующую клиентскую базу и имеют устойчивую репутацию. Занимают первое и второе места по числу зарегистрированных клиентов, по данным Мосбиржи на август 2021 года. Мы сравним этих двух брокеров по четырём критериям, полученные результаты объединим в таблицу.

*по данным Мосбиржи по состоянию на август 2021 года.

В Тинькофф Инвестициях и Сбербанке можно открыть брокерский счёт и индивидуальный инвестиционный счёт (ИИС). Удалённо или в офисе — в Сбере, только удалённо — в Тинькофф.

Клиент оставляет заявку на открытие брокерского счёта на сайте. Заявку проверяют в среднем до часа в рабочее время. После одобрения заявки курьер в течение двух дней привозит банковскую карту, которую оформляют при открытии брокерского счёта, и договор. Если карта уже есть, то встреча с представителем банка не нужна — всё оформление происходит дистанционно.

Счёт можно открыть в валюте на выбор: рубли, доллары, евро. Он активируется сразу после подписания договора. Пополнить можно с карты любого банка. Если это дебетовая карта Тинькофф — нет лимитов по сумме и комиссий, а если карта другого банка — можно вносить до 150 000 ₽ за одну операцию и до 2 миллионов ₽ в месяц, без комиссии со стороны брокера. Деньги зачисляются сразу. Вывод средств — в рублях, долларах или евро, но только на дебетовую карту Тинькофф.

Открыть можно и брокерский счёт, и ИИС, а пополнять — только с карты Сбера через приложение, интернет-банкинг или через кассу в офисе банка. С карты другого банка пополнить счёт можно только в офисе.

Клиенты Сбера могут открыть брокерский счёт через мобильное приложение Сбер Онлайн в разделе «Инвестиции и пенсии», через сайт Сбера или приложение Сбер Инвестор. Как правило, счёт открывают в течение одного рабочего дня. Сразу после активации его можно пополнять и начинать инвестировать.

Транзакции банк проводит в будни в свои рабочие часы, срок зачисления — пять минут. Если запрос отправлен в выходные или праздничные дни, брокер его исполнит в первый же рабочий день в течение пяти минут. Комиссии за пополнение и снятие нет. Вывести деньги можно на карту Сбера в рублях, долларах или евро. Обычно средства можно получить в течение дня, максимальный срок — два дня.

Основные биржи, с которыми работают брокеры, — Московская и СПБ биржа (Санкт-Петербургская). На Мосбирже торгуются в основном бумаги российских компаний, зарубежных, по состоянию на 1 октября 2021 года, — всего 361, этот список постоянно расширяется. А на СПБ бирже, наоборот — в основном бумаги иностранных эмитентов.

Тинькофф работает с Московской и СПБ биржами. Через него можно покупать и продавать все бумаги, которые на них торгуются. Например, акции Apple или Adidas, паи иностранного фонда Райффайзен или еврооблигации.

Через Тинькофф можно покупать валюту от $1 или €1 и торговать на срочном рынке, например покупать и продавать фьючерсы или опционы. Квалифицированным инвесторам Тинькофф позволяет участвовать в иностранных IPO, однако минимальная сумма вложений должна быть $10 тысяч.

Сбербанк торгует ценными бумагами только с Мосбиржи, так что выбор иностранных акций для инвестора ограничен. Операции с валютой проводить можно, но минимальный лот — $1000. Участвовать в IPO через Сбербанк не получится, но доступны операции на внебиржевом рынке (OTC) — покупка еврооблигаций и акций зарубежных компаний. Также можно работать с опционами и фьючерсами.

Комиссии брокеров зависят от оборота и количества сделок: чем выше оборот и больше сделок, тем меньше комиссия для инвестора. Есть депозитарные комиссии — ежемесячная плата за учёт и хранение ценных бумаг. Это обычно небольшая сумма, около 100–200 ₽ в месяц, каждый брокер устанавливает её самостоятельно.

От комиссии брокера зависит итоговая прибыль от инвестиций. Если комиссия брокера высокая — прибыль будет меньше.

У Тинькофф есть три тарифа для инвесторов. На всех пополнение и вывод денег — без комиссии, а депозитарное обслуживание бесплатно.

Тариф «Инвестор» — подходит, если инвестиции — до 1,4 миллиона ₽ в год. Идеально для тех, кто торгует редко: комиссия составляет 0,3%, а все остальные услуги бесплатны.

Тариф «Трейдер» — для тех, кто инвестирует более 1,4 миллиона ₽ в год. Комиссия за сделку составляет 0,05% — она ниже, чем на предыдущем тарифе, при этом обслуживание счёта платное — 290 ₽ в месяц. Не платить за обслуживание можно, если соблюдено одно условие из списка:

Тариф «Премиум» — для крупных инвесторов (например, при вложениях 1 миллиона ₽ в месяц), которые хотят участвовать в IPO и иметь доступ к внебиржевым инструментам и бумагам мировых бирж. На этом тарифе предусмотрено сопровождение персонального менеджера, доступно маржинальное кредитование.

Обслуживание бесплатно, но переход на тариф возможен только с подключением подписки Tinkoff Premium, за которую необходимо платить 1990 ₽ в месяц. Подписка будет бесплатна, если на счетах в Тинькофф — больше 3 миллионов ₽ или при остатках в 1 миллион ₽ и тратах на 200 тысяч ₽ в месяц.

*При покупке или продаже акций, паёв ПИФ, паёв или акций ETF, депозитарных расписок из расширенного списка; при иных сделках комиссия отличается.

У Сбербанка есть два тарифа: инвестиционный и самостоятельный. Депозитарное обслуживание бесплатно.

«Инвестиционный» — комиссия за совершение сделок составит 0,3%, при сделках с валютой — 0,2%. Для инвесторов на этом тарифе Сбер выпускает специальный дайджест с аналитическими обзорами рынка и подборками выгодных инструментов. Портфель можно сформировать в трёх валютах — рублях, долларах или евро.

«Самостоятельный» — платы за обслуживание счёта нет, комиссии низкие: от 0,018%. Размер комиссии зависит от объёма сделок:

За покупку валюты придётся заплатить брокеру комиссию 0,2% при сделках до 100 миллионов ₽ и 0,02% при большем объёме.

Основное отличие от тарифа «Инвестиционный», если не считать комиссии, — в том, что клиентам недоступны аналитические рекомендации и обзоры.

*По заявкам, поданным самостоятельно через систему интернет-трейдинга.

У обоих брокеров есть приложения. С их помощью можно делать всё: пополнять счёт, выводить деньги, выбирать ценные бумаги, покупать и продавать их. В обоих приложениях есть тест, который позволит определиться с подходящими инвестиционными продуктами. Его можно пройти за несколько минут, и приложение сразу сгенерирует рекомендации на основе ответов.

Оценка на PlayMarket и в AppStore: 4,8.

Какие сервисы есть в приложении:

Оценка на PlayMarket и в AppStore: 2,7 и 3,4.

У Сбера также есть мобильное приложение для обслуживания клиентов, через которое можно открыть брокерский счёт. Техподдержка обычно отвечает быстро. Можно настроить получение дивидендов и купонов как на брокерский счёт, так и на карту.

Оба брокера — лидеры на рынке, оба достаточно надёжные. При выборе лучше ориентироваться на важные конкретно для себя критерии и свои инвестиционные цели. Например, если в приоритете — скорость совершения операций и удобное приложение, подходят услуги Тинькофф. Если важна невысокая комиссия — то Сбербанк.

Комиссии. У Тинькофф комиссии выше, но это компенсируют другие бонусы. У Сбера комиссия зависит от типа и объёма сделки.

Пополнение счёта и вывод денег однозначно проще и в разы быстрее происходят в Тинькофф. У Сбера совершать эти операции можно в любое время, но зачисление может занять до нескольких дней.

При написании статьи Сравни.ру не сотрудничал с брокерами.

Статья не является инвестиционной рекомендацией.

Будет ли налог, если акции проданы дешевле, чем куплены

Если вы продадите акции дешевле, чем их купили, у вас возникнет убыток. С таких сделок налог платить не нужно, если сделка проходила в рублях. Для валютных активов другое условие. Там берут во внимание курс валюты на дату покупки ценной бумаги и дату продажи.

Например, вы купили акцию в январе 2020 года за 100 долларов при курсе 62 рубля, а продали в августе за 90 долларов при курсе 73 рубля. В пересчете на рубли цена покупки 6200 рублей, а цена продажи 6570 рублей, то есть вы получили прибыль в размере 370 рублей. Из нее вычтут комиссию брокера, а с оставшейся суммы придется уплатить налог:

((90 * 73) – (90 * 0,3% * 73) – (100 * 62) – (100 * 0,3% * 73)) * 13% = 43 рубля

Размер налога округляется до целого числа. Если в значении получается 49 копеек округляют в меньшую сторону, если 50 – в большую.

Если иностранная акция продана дороже, чем куплена, но произошло падения курса валюты и при пересчете получается убыток, платить налог не нужно. Этот убыток и другие убытки, например, при продаже акций дешевле цены покупки, можно учесть при оплате налога в следующем отчетном периоде.

Обратите внимание, убыток – это зафиксированная величина. Если цена акции только падает, но вы ее не продаете – это не убыток. Впоследствии цена может подняться, и тогда вы получите прибыль, но ее также нужно зафиксировать, то есть продать актив и получить за него деньги на брокерский счет.

Где найти информации о компании-эмитенте

Перед покупкой акции изучите информацию об эмитенте. Нажмите на выбранный актив и переключайтесь по вкладкам:

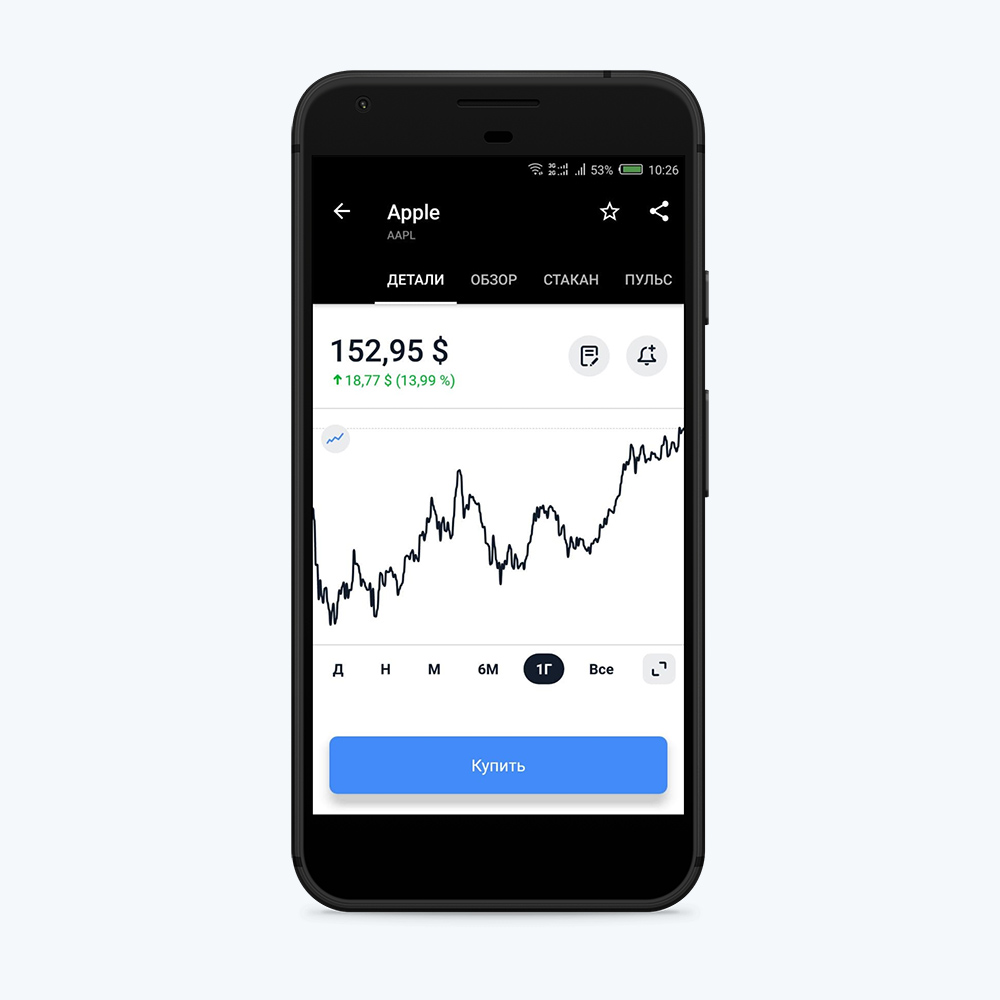

- «Детали». Здесь можно посмотреть график изменения цены на акцию в разрезе одного дня, недели, месяца, полугода, года или всего срока с момента выпуска бумаги. Оставляйте заметки для самого себя и настраивайте уведомления, например на падение или рост цены, в денежном или процентном виде. Например, вам могут прислать оповещение при достижении цены 250 рублей или падении на 10% от текущей стоимости или при любых других значениях.

- «Обзор». Содержит краткое описание компании, и того чем она занимается. Здесь же указана страна, где ведется бизнес, и биржа на которой можно купить акцию.

- «Стакан» показывает все предложения и цены в реальном времени, как со стороны продавцов, так и со стороны покупателей.

- «Пульс». В этой вкладке видны все публикации о выбранной ценной бумаге, которые оставили пользователи социальной сети Тинькофф брокера.

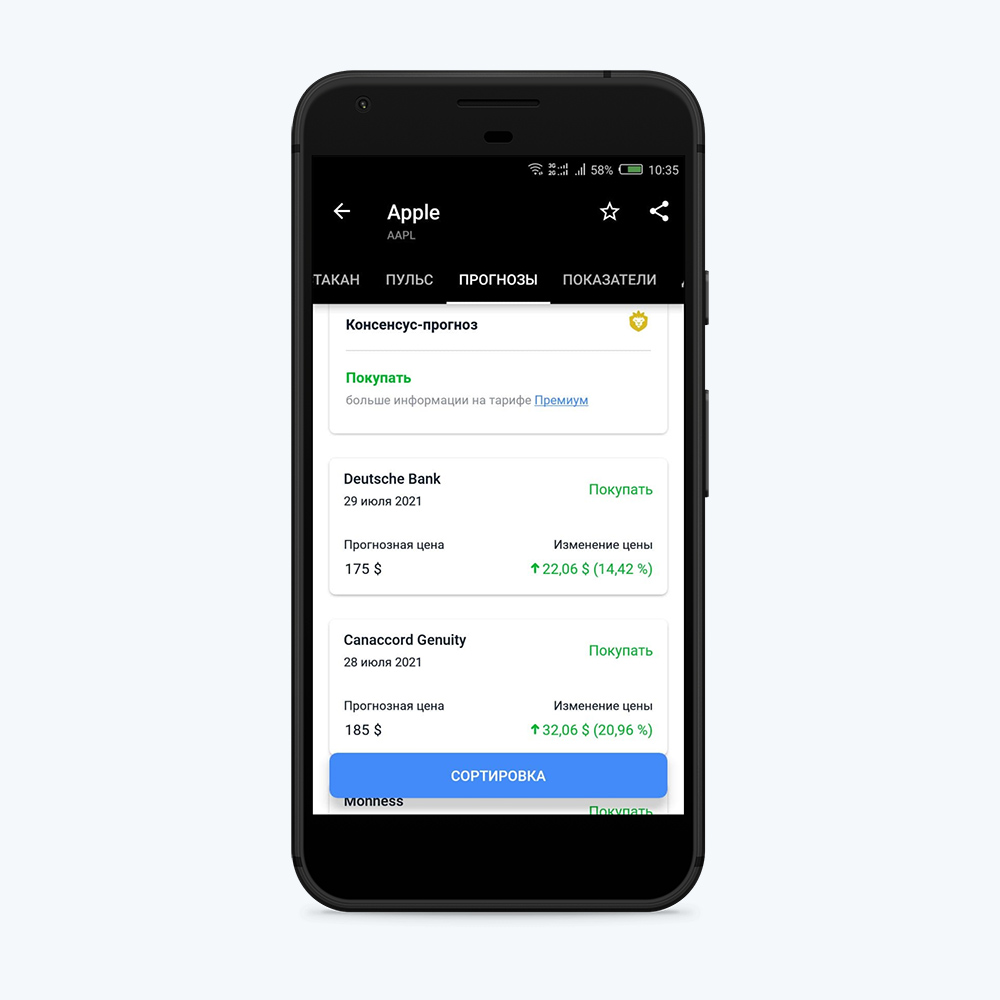

- «Прогнозы». Здесь собраны консенсус-прогнозы разных аналитических центров мира с рекомендациями, что делать с активом – покупать, держать или продавать. Каждый аналитический центр указывает прогнозную цену и динамику изменения цены в денежном выражении и в процентах.

- «Финансовые показатели». Эти данные можно использовать для фундаментального анализа, на основании которого можно принять собственное решение покупать акцию или нет.

- «Дивиденды». Вкладка содержит таблицу с датами, суммой и доходностью от дивидендов, которые уже получены акционерами или только планируются к выплате.

- «Новости». Здесь публикуют информацию все информационные агентства, на которые вы подписаны. В первую очередь это Тинькофф Журнал и Tinkoff Investments. Если хотите добавить другие новостные агентства, пройдите на вкладку «Пульс» в главном меню, затем «Каталог»/»Каналы». Установите галочки рядом с теми, которые вам интересны. Например, это могут быть Ведомости, Интерфакс, RNS или Reuters.

- «Идеи». На этой вкладке указан горизонт, предположительная доходность актива и предпосылки, на которых они основаны.

Любую акцию или фонд можно добавить с избранное или поделиться информацией о ней через соцсети и мессенджеры.

Где следить за ростом акций

Все ваши купленные ценные бумаги и доли в фондах отражаются в портфеле.

Вы можете просмотреть:

- наименование компании;

- количество штук;

- цену;

- динамику – рост или падение стоимости акции в денежном выражении и в процентах.

Если цифры зеленые – цена на актив растет, если красные – падает. Стоимость портфеля видна в верхней части главного экрана. Ее можно отражать в рублях, долларах или евро. Ниже показано вырос объем портфеля или уменьшился – в денежном эквиваленте и процентах.

Чтобы посмотреть прирост портфеля в динамике, перейдите на вкладку «Портфельная аналитика». В дополнительных полях под диаграммой указаны:

- доход за минусом налогов и комиссии;

- выплаченные купоны;

- сумма пополнения;

- оборот – сумма общей стоимости всех купленных и проданных ценных бумаг;

- открытые позиции;

- рост или падение портфеля за текущую дату и за все время.

Обратите внимание, положительная динамика и рост портфеля еще не означают доход. Чтобы зафиксировать прибыль, ценные бумаги надо продать. То же самое касается и убытка – красный цвет еще не означает, что активы пора продавать. Не спешите совершать сделки, если они не продиктованы какими-то серьезными причинами. Не поддавайтесь панике, тогда вы сможете гораздо эффективнее инвестировать, чем те, кто не умеет совладать с эмоциями.

На вкладке «Баланс» можно проверить сбалансированность портфеля по активам, компаниям, отраслям и валютам. Если робот мобильного приложения Тинькофф Инвестиции выявляет нарушения в пропорции, он дает рекомендации, какого типа активы желательно докупить.

Но вам не обязательно следовать этим советам. Если вы считаете, что с пропорциями все в порядке, и вас все устраиваете, повторно пройдите тест на определение Инвестиционного профиля. Возможно, ваше отношение к риску изменилось, тогда пропорции бумаг будут другими, как и рекомендации робота-советника.

Инструкция: как купить валюту в tinkoff инвестиции?

Загрузите мобильное приложение Tinkoff → откройте вкладку «Что купить» → выберите раздел «Валюта».

Как открыть инвесткопилку

По решению Банка России торги биржевыми фондами (ETF и БПИФ) на Московской Бирже не проводились с 28 февраля 2022 года и были возобновлены с ограничениями 29 марта.

С 30 марта в ограниченном режиме возобновлены торги фондами «Вечного портфеля» в рублях. Это значит, что в часы проведения торгов этими фондами можно вывести деньги с рублевого счета Инвесткопилки. Мы следим за событиями и оперативно информируем клиентов об актуальном расписании торгов акциями, облигациями и паями биржевых фондов в нашем официальном канале в Телеграме.

На данный момент Банк России не сообщал о возобновлении торгов фондами «Вечного портфеля» в долларах и евро. Вывести деньги с валютных счетов Инвесткопилки вы сможете, когда такие торги будут разрешены.

Если вы переводили деньги на счет Инвесткопилки в валюте (ручное или автопополнение) уже после приостановки биржевых торгов 28 февраля, эти средства не были инвестированы в фонды. Мы реализовали механизм их вывода: выберите счет Инвесткопилки в приложении Тинькофф → «Вывести».

При указании суммы вывода приложение покажет, сколько неинвестированных денег доступно для снятия. Иногда при выводе денег может появиться сообщение «Недостаточно средств на счете. Возможно, средства находится в авторизации» — это значит, что вы указали для вывода сумму, которая превышает размер неинвестированных средств на счете вашей Инвесткопилки.

Когда Московская Биржа возобновит торги фондами «Вечного портфеля» в долларах и евро, при желании вы сможете вывести деньги с валютных счетов Инвесткопилки, эти средства поступят на соответствующий валютный счет вашей карты Tinkoff Black.

При этом важно помнить, что обналичить эти поступления в валюте временно не получится. По новому правилу Банка России,временно с валютного счета можно снять только доллары, лимит — 10 000 $, но не больше той суммы, которая была на ваших валютных счетах 9 марта в 00:00. Лимит действует полгода — до 9 сентября.

В то же время доллары и евро, выведенные со счета Инвесткопилки, можно конвертировать в рубли (по курсу на день конвертации) либо использовать их, чтобы открыть вклад в Тинькофф.

Какой бирже больше доверяют клиенты?

Большой элемент доверия — количество клиентов. Тинькофф на первом месте и обгоняет Сбербанк очень незначительно.

Если смотреть статистику по числу активных клиентов, то здесь Тинькофф опять на первом месте и в несколько раз обгоняет Сбербанк. Активными считаются клиенты, которые делают минимум одну операцию в месяц.

Еще одна статистика по Индивидуальным инвестиционным счетам (ИИС), здесь Тинькофф на 2 месте и уступает Сбербанку.

Статистика говорит о том, что оба брокера являются самыми крупными в России и пользуются доверием населения. В статье попробуем разобраться, кому стоит отдать предпочтение и где открыть брокерский счет.

Можно ли обналичить валюту с брокерского счета?

Рассмотрим, как можно снять валюту. Изначально нужно перевести доллары на мультивалютную карту Тинькофф Блэк с брокерского счета, как описывалось выше. Затем нужно поменять функцию активной карты с рублевого вида на долларовый. Активной считается тот счет, около которого находится значок пластиковой карты.

Теперь в банкомате можно получить доллары.

В статье мы разобрали, как можно купить валюту, какие комиссии возникают при этой операции. А также посмотрели, как вывести доллары с брокерского счета Тинькофф на карту или обналичить.

Разница в налоговых ставках

Например, у вас 10 акций компании Coca-Cola, за которые вы в 2020 году получили 16,4 доллара дивидендов. Считать налог будем таким образом:

- Все суммы дивидендов пересчитаем в рубли по курсу Банка России на день поступления выплат на ваш брокерский счет. Официальный курс на дату можно посмотреть по этой ссылке.

| Дата | Размер выплат в долларах | Курс Банка России на дату | Полученные дивиденды |

| 12.03.2020 | 4,1 | 71,4720 | 293,0352 |

| 11.06.2020 | 4,1 | 68,6183 | 281,33503 |

| 11.09.2020 | 4,1 | 75,5274 | 309,66234 |

| 27.11.2020 | 4,1 | 75,4518 | 309,35238 |

Итого получено дивидендов на сумму 1193,385. При округлении до рубля получим сумму 1193.

- Высчитаем размер налога по ставке 13%. То есть 1193 * 13% = 155 рублей.

- Если у вас не подписана форма W-8BEN, и деньги на счет пришли уже за вычетом налога по ставке 30%, доплачивать в российскую налоговую ничего не придется. Но если форма подписана и утверждена брокером до поступления выплат, тогда в ФНС придется доплатить 3%. Это 36 рублей.

При подаче декларации вам нужно подтвердить, что в иностранном государстве уже был удержан налог по налоговой ставке той страны. Если такой документ не приложить к 3-НДФЛ, вам придется заплатить не разницу, а все 13% налога на доходы физического лица.

Также понадобится уведомление о выплате дивидендов. Для этой цели подойдет отчет брокера. Его можно загрузить в мобильном приложении или в личном кабинете.

Все отчеты Тинькофф брокера приходят в электронном виде. При этом они подписаны ответственными лицами и заверены печатью, поэтому документы подходят для предоставления в ФНС.

Тарифы сбербанк

Сбербанк предлагает два основных тарифа — Самостоятельный и Инвестиционный.

Рассмотрим комиссии за совершение сделок на Фондовом рынке Московской биржи. Именно на нем мы можем приобретать акции, облигации, фонды.

При объеме сделок до 1 млн. рублей комиссия составляет 0,06%. Получается, что со 100 тыс. рублей мы заплатим 60 рублей. Это очень недорого. На Инвестиционном тарифе придется заплатить существенно больше 0,3%. Это в 5 раз больше, чем на тарифе Самостоятельный.

- Срочный рынок — это покупка фьючерсов, опционов. Не рекомендуется для новичков.

- На внебиржевом рынке можно покупать акции и другие ценные бумаги в иностранной валюте.

Тонкости регистрации

Открыть счет можно при выполнении следующих условий:

- Возраст от 18 лет, подающий заявку – гражданин РФ.

- Вы являетесь налоговым резидентом РФ.

- Вы не приходитесь близким родственником должностному лицу и сами соответствующий пост не занимаете (ФЗ №115, Ст. 7.3).

Если собираетесь помимо работы с фондовым рынком вкладывать средства еще и в ИИС, то у других брокеров ИИС счетов быть не должно. Запрещено одновременно открывать более 1-го индивидуального инвестиционного счета.

Что касается самой регистрации, то процесс зависит от того, являетесь ли вы клиентом Тинькоффа:

- Если ранее услугами банка не пользовались, процесс будет чуть дольше. Заявка также подается онлайн, но работать сможете не сразу. Курьер привезет документы, в обязательном порядке вам сделают карту Tinkoff Black, после чего получите доступ к торговле на фондовом рынке.

Рекомендую открывать счет по этой ссылке. Бонусом получите 1000 рублей без дополнительных условий. Сэкономить можно и на обслуживании пластика. Открывайте карту Tinkoff Black и получите 3-месячную скидку.

Закажи дебетовую карту и получи 3-месячную скидку

Еще один приятный бонус – возможность заработать в рамках акции «Приведи друга». Убеждаете зарегистрироваться в Тинькофф знакомых, родственников и зарабатываете по 1000 рублей.

Заполнить онлайн анкету на открытие счета Тинькофф

Видео ниже – развернутый отзыв о работе сервиса.