- Что такое стратегия «вечного портфеля»

- Etf в "тинькофф инвестиции" — самые доходные фонды | finex etf – крупнейший etf-провайдер на рынке россии

- Trur etf — вечный портфель от тинькофф инвестиции

- Trur etf

- Акции

- Биржевые фонды тинькофф капитал | тинькофф инвестиции

- Доходность trur etf

- Еврооблигации

- Инвестиции премиум

- Индивидуальный инвестиционный счет

- Как было раньше!

- Как закрыть счет у брокера

- Как открыть брокерский счет

- Как пополнить брокерский счет?

- Как сейчас!

- Какие инструменты доступны в тинькофф инвестиции

- Облигации

- Плюсы и минусы trur etf

- Преимущества и недостатки сервиса

- Пример:

- Работа с дивидендами в тинькофф инвестиции

- Стоит ли покупать trur etf

- Также комиссия данного фонда имеет еще одну особенность и один подводный камень:

- Тарифы брокера

- Тинькофф imoex | тинькофф инвестиции

- Итог.

- Вывод денежных средств

Что такое стратегия «вечного портфеля»

Суть стратегии «Вечного портфеля» заключается в проведении глубокой диверсификации, за счет распределения инвестируемых средств по четырем классам активов:

● Акции ● Облигации ● Золото ● Валюта

В теории, данный подход позволяет свести до минимума степень влияния состояния экономики на доходность портфеля и получать стабильную прибыль в независимости от текущей рыночной фазы. Его концепция была разработана американским инвестиционным аналитиком Гарри Брауном в 1981 году, но широкую популярность перебрела только к недавнему времени, благодаря как раз-таки динамичному развитию рынка ETF фондов.

Благодаря диверсификации по четырем инструментам обладающим обратной корреляцией между друг другом (акции растут — золото падает), доходность «Вечного портфеля» (а значит и инвестора) подвергается куда меньшему влиянию волатильности, на фондовом рынке и растет (как минимум не падает) как на бычьем рынке, так и на медвежьем.

Etf в "тинькофф инвестиции" — самые доходные фонды | finex etf – крупнейший etf-провайдер на рынке россии

Напоминаем, что результат инвестиций в прошлом не гаранитует такой же результат в будущем. Стоимость активов может увеличиваться и уменьшаться. К тому же рынок ценных бумаг связан с риском.

ETF — биржевые инвестиционные фонды (exchange-traded funds). Эмитенты ФинЭкс Фандс айкав (FinEx Funds ICAV) и ФинЭкс Физикли Бэкт Фандз айкав (FinEx Physically Backed Funds ICAV) далее — Фонды. Фонд является лицом, обязавшимся акциям ETF. Информация раскрывается на сайте finexetf.com.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является какого-либо рода офертой, в том числе побуждением к приобретению акций ETF, в том числе группы Компаний FinEx. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают какой-либо ответственности в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте.

Доходность акций ETF рассчитана как значение стоимости чистых активов (СЧА) Фондов на одну акцию в рублях РФ по курсу валюты Фонда (отличную от рубля РФ), установленному Банком России на дату расчетов. С результатами расчета можно ознакомиться.

Заявление об ограничении ответственности Группы FinEx

Условия предоставления услуг

Обеспечение по деривативам

Trur etf — вечный портфель от тинькофф инвестиции

Trur etf

А теперь давайте рассмотрим каким образом стратегия «Вечного портфеля» внедрена в TRUR ETF. Состав фонда базируется на специально разработанном Московской биржей и «Тинькофф Инвестиции» индексе «Вечного портфеля» – Tinkoff All-Weather Index. В него в соответствии со стратегией входят 4 вида активов:

1.Акции крупнейших российских компаний2.Кратко срочные и долгосрочные облигации федерального займа(Россия) 3.Золото — iShares Gold Trust(ETF на золото)4.Денежные средства

Полный актуальный состав активов фонда TRUR ETF можно посмотреть здесь

Если смотреть на разбивку по отраслевым секторам, то картина выглядит следующим образом:

● Государственные ОФЗ — 48,26% ● Золото — 28,98% ● Энергетический сектор — 11,3% ● Финансовый сектор — 3,73% ● Сырьевой сектор — 3,66% ● Телекоммуникационный сектор — 2,38% ● Сектор потребительских товаров — 1,36% ● Валюты — 0,33%

Таким образом, TRUR ETF довольно хорошо диверсифицирован как по инструментам, так и по отраслям, полностью отражая суть инвестиционной концепции «Вечного портфеля».

Акции

В брокерское обслуживание включено все необходимое, для покупки доступны компании, которые предлагают бумаги на бирже Санкт-Петербурга и Москвы. Прогнозируемый доход виден сразу, указывается определенный период времени с учетом получения дивидендов. Это позволяет принять решение о выгоде вложений в акции, в том числе компаний Apple или Adobe.

Биржевые фонды тинькофф капитал | тинькофф инвестиции

Для инвесторов процедура покупки паев биржевых фондов полностью совпадает с процедурой покупки акций, однако структурно и юридически у биржевых фондов есть свои отличия от акций.

Вся деятельность и отношения между контрагентами регулируются Банком России, который также лицензирует всех профессиональных участников рынка ценных бумаг и ведет надзор за их деятельностью.

Инициатором создания БПИФа является управляющая компания «Тинькофф Капитал», которая формирует фонды и занимается поиском контрагентов, привлечением средств, маркетингом фондов и прочей активностью, связанной с жизнедеятельностью фонда.

Согласно закону, контроль за распоряжением имуществом, принадлежащим паевому инвестиционному фонду, осуществляет специализированный депозитарий — Инфинитум, который действует в интересах владельцев паев биржевого фонда.

Для поддержания ликвидности биржевого фонда управляющая компания обращается к маркетмейкеру — это обязательное условие создания БПИФа и его допуска к торгам. Маркетмейкер (АТОН) поддерживает цену и объем торгов путем размещения заявок на покупку и продажу фонда с узким спредом.

Организованные торги паями БПИФа проходят на Московской бирже в соответствии с правилами и процедурами самой биржи, а также с регуляторными порядками и надзором Банка России. Приобрести паи фонда можно у разных российских брокеров, но у Тинькофф Инвестиций фонды от Тинькофф Капитала можно купить без брокерской и депозитарной комиссий.

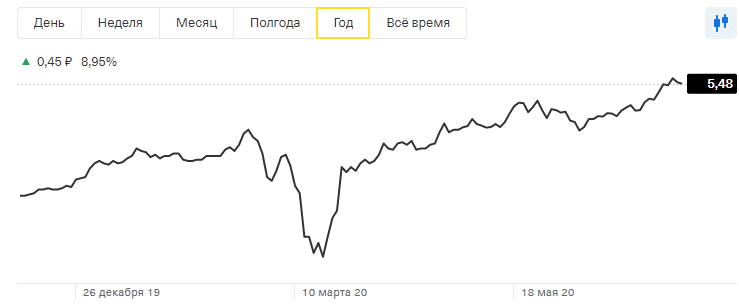

Доходность trur etf

Со старта торгов на Московской бирже 09.12.2022г акции фонда показывают стабильный рост с единственной существенной просадкой в Марте 2020 года(тогда просело все кроме золота). Среднегодовая доходность рассчитанная по историческим данным с 2002 равняется — 14%. С момента запуска по 12 Июля 2020 года фонд показывает доходность в 8,95%.

Широкая диверсификация делает свое дело и стоимость акций фонда демонстрирует медленный, но уверенный рост.

Еврооблигации

Предложены представленные на международном рынке ценные бумаги, в качестве эмитентов выступают государства или различные компании. В том числе можно приобрести бумаги швейцарских или французских компаний либо выдать свои средства в долг министерству финансов США.

Инвестиции премиум

Тинькофф инвестиции в формате премиум предоставляют больше возможностей:

- предоставляется менеджер для консультаций;

- есть простой аналитический сервис;

- можно пользоваться бумагами мировых бирж и внебиржевыми инструментами;

- дарят премиальную карту Тинькофф.

Нужно заполнить анкету, выбрать тип портфеля, валюты и интересы.

Индивидуальный инвестиционный счет

Отличается от биржевого выбором типа обложения налогами:

- «А». Есть возможность вернуть 13% налога (от перечислений на ИИС).

- «Б». Формируется при закрытии счета, позволяет исключить выплаты 13% в пользу государства.

ИИС имеет следующие особенности:

- открытие в рублях с возможностью покупки валюты;

- актуален для вложений на 3 года или на более длительное время, иначе будет потерян налоговый вычет, потребуется закрытие счета;

- за год можно пополнить счет до 1 млн рублей;

- можно иметь только 1 счет.

Как было раньше!

Комиссия за управление фондом TRUR ETF берется по принципу «Success fee» в переводе это звучит как «Гонорар за успех» или «Плата за успех». Данная разновидность депозитарной комиссии подразумевает, взятие комиссии с прироста стоимости купленных вами акций фонда. т.е. если акции выросли, то взимается комиссия в 10% от прироста. Если стоимость акций фонда с момента покупки упала — то комиссия не берется.

Взятие комиссии происходит раз в квартал.

Как закрыть счет у брокера

Стоит закрыть брокерский счет, если в дальнейшем инвестиции не планируются (можно просто не пользоваться счетом). В этом случае списаний нет, а подводные камни отсутствуют.

Условия закрытия:

- вывод всех средств через приложение или кабинет;

- исключение процесса сделок;

- отсутствие активов, перевод бумаг или их продажа.

В закрытии поможет поддержка пользователей, достаточно воспользоваться связью в чате через приложение, сайт или телефоном: 8 (800) 755–27–56. Далее процесс проходит без участия пользователя, но в случае желания продолжения деятельности, процесс регистрации нужно будет проводить заново.

Если ИИС аннулируется ранее 3 лет использования, предстоят последствия:

- тип А – ежегодный возврат до 52 000 каждый год, если вычет использовался, средства придется вернуть или сумма увеличится за счет пени;

- тип Б – при выводе средств с них снимут 13%.

Поэтому прекращение деятельности должно проводить только после обдуманного решения и с соблюдением всех условий. Для ИИС лучше выполнять закрытие после 3 лет деятельности, иначе придется столкнуться с налоговыми последствиями.

Как открыть брокерский счет

Открыть счет в Тинькофф инвестициях нужно всем, кто хочет работать с ценными бумагами, деятельность ведется от брокера.

Для получения счета нужно:

- выполнить заполнение заявки, нужен паспорт;

- документы выдаст представитель, при наличии дебетовой карты возможна онлайн подпись;

- открытие проходит в течение 5 минут, кроме выходных дней и ночного времени.

Еще проще приступить к Тинькофф инвестициям клиентам банка, можно воспользоваться личным кабинетом. Новичкам нужна регистрация, для открытия счета нужно:

- выбрать брокерский счет или ИИС;

- вбить телефонный номер, адрес почты, ФИО;

- кликнуть далее, прописав паспортные данные, адрес проживания, регистрации;

- кликнуть «оформить».

Об остальных действиях сообщат автоматически, останется заполнить форму и заказать доставку.

Как пополнить брокерский счет?

Брокер предлагает пополнить счет без ограничений, подойдет Apple Pay и Google Pay, любые карты:

- от Тинькофф (лимитов нет);

- с помощью Apple Pay и Google Pay (в пределах 15000 р за месяц);

- до 150 000 р можно переводить за раз с других банков, за месяц до 2 млн.

Перевод выполняют из личного кабинета от инвестиций к портфелю и пополнению. Также можно воспользоваться приложением, нажав на брокерский счет и «пополнить». Также можно сразу покупать активы из каталога, процесс пополнения и покупки пройдет мгновенно и автоматически.

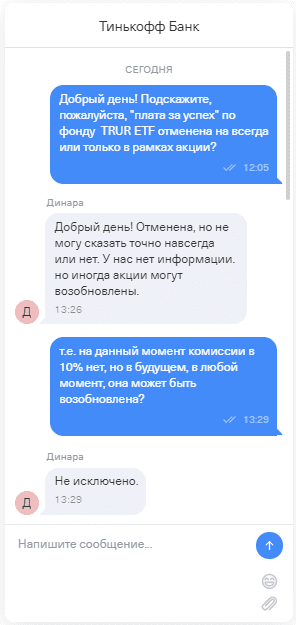

Как сейчас!

21 Мая 2020 года Тинькофф Инвестиции сообщил об отмене «Платы за успех» во всех своих фондах — TRUR, TUSD, TEUR. Из всех комиссий осталась только комиссия на покрытие расходов. На данный момент она составляет 0,99% от среднегодовой стоимости активов фонда.

Но, важно отметить, что «Плата за успех» отменена не на всегда и как долго продлится ее отсутствие неизвестно. Вот что на эту тему пишет поддержка Тинькофф:

Какие инструменты доступны в тинькофф инвестиции

Предусмотрено все, чтобы открыть счет и быть инвестором. Это стало очень просто для всех желающих, именно поэтому мы получаем доступ к удобному интерфейсу. Понимание работы и возможностей получения дохода не вызовет проблем, достаточно дополнять свой портфель инвестиций самыми разными предложениями.

Облигации

В категории тарифы вкладчикам позволяют зарабатывать на продаже ценных бумаг по стоимости, превышающей перечисленную в ходе их покупки. Также получается иметь доход на выплаты с учетом даты погашения. Заработать можно на облигациях федерального займа, они предусматривают выдачу средств в займы для государства.

Плюсы и минусы trur etf

Плюсы●

Готовый инвестиционный портфель со среднегодовой доходностью 5-6%

●

Глубокая диверсификация включающая инвестиционные инструменты обладающие обратной корреляцией

●

Низкая стоимость акций — от 5 рублей

●

Комиссия «Гонорар за успех» — вы платите комиссию, только если зарабатываете

Минусы ● Довольно высокая «Плата за успех» — 10% ● Наличие скрытых комиссий

Преимущества и недостатки сервиса

Тинькофф инвестиции отличаются рядом плюсов:

- есть соцсети для инвесторов;

- много инструментов;

- поддержка;

- робот-советник;

- вывести деньги просто;

- сохранены выгодные тарифы;

- простота вложений.

В чем подвох? Все возможности доступны только после получения высокого статуса или активации премиального аккаунта. До этого есть частичный перечень операций.

Пример:

Допустим, что вы купили 1000 акций фонда за 5 рублей — стоимость вашего портфеля будет равна 5000 рублей. Через три месяца акции фонда выросли на 2 рубля и их стоимость стала равна 8ми рублям, соответственно выросла и стоимость вашего портфеля с 5000 до 8000 рублей — прирост составляет 3000 рублей. С этого прироста будет взята комиссия 10% — 300 рублей.

Работа с дивидендами в тинькофф инвестиции

Чтобы брокер Тинькофф позволил получить дивиденды, нужно присутствие бумаг с ценностью в «день отсечки». Для желающих вложить средства предоставлены описания, в том числе включены данные по следующим выплатам. Тинькофф инвестиции выдает в использованной для покупки валюте, но можно воспользоваться конвертацией. Вывод на карты банка и без комиссий, налоги высчитывают до выплат.

Стоит ли покупать trur etf

Все зависит от ваших целей, если вы хотите получить готовый диверсифицированный портфель приносящий небольшую, но уверенную доходность и готовы платить за владение им довольно большие комиссионные — то TRUR ETF ваш выбор. Если же вы имеете достаточное количество знаний и опыта для составления инвестиционного портфеля и проведения ребалансировок самостоятельно — лучше собрать схожий по составу в ручную и сэкономить(а значит заработать) на комиссионных взносах.

Также, в связи с низкой стоимостью акций фонда, TRUR ETF можно использовать для временной парковки остатков на счете. т.е. допустим после проведения основных инвестиционных операций на вашем счете образовался остаток в 100-300 рублей, то можно найти ему применение купив акций TRUR ETF доходность будет небольшая, но это все равно лучше чем нулевая.

Также комиссия данного фонда имеет еще одну особенность и один подводный камень:

Особенность

Клиентам брокерской компании «Тинькофф Инвестиции» не нужно платить обычную брокерскую комиссию за проведение операций с акциями фонда. т.е. комиссия за проведение операций по покупке и продаже акций TRUR ETF не берется. При этом Московская биржа берет полный размер комиссии, никаких поблажек с ее стороны нет.

Подводный каменьЕсли заглянуть в полную документацию фонда, то можно заметить, что помимо 10% комиссии за успех имеются «скрытые комиссии» оплачивающиеся из имущества фонда (это негативно влияет на стоимость акций, а значит и на ваш доход).

Из денег инвесторов оплачивается комиссия за управление фондом, клиринговые операции, ведение счета, проведение нотариальных процедур оплата депозитария и т.д. Размер комиссии колеблется в зависимости от размера стоимости чистых активов фонда — чем больше СЧА тем меньше размер комиссии.

Тарифы брокера

Многие предпочитают иметь счет у брокера, но тарифы относятся к его слабому месту. По тарифу «инвестор» предполагается оплата 99 рублей в месяц в случае сделки. Комиссий за депозит не предусмотрено, но с оборота 0,3% уходит. Так при 2 сделках с целью покупки долларов для акций зарубежных компаний и 4 покупках активов сняли 180 рублей с оборота в 60 000 р.

На отечественные акции комиссии высокие, а на иностранные предложения нередко снимают еще больше. В Тинькофф инвестициях удобна покупка валюты, начиная с 1 доллара, обеспечена быстрая и автоматизированная конвертация. Предложения удобны при небольшом перечне сделок и покупке иностранных активах. На ИИС можно покупать зарубежные акции и доллары, а для отечественных активов цены не самые выгодные.

Тарифов несколько, на «Трейдер» стоит обратить внимание только, если ваши обороты более 77 000 за месячный срок. В этом случае 290 р за месяц уйдет на обслуживание, также дополнительно будут брать сбор с учетом суммы сделок. При обороте менее 200 000 р комиссия будет составлять 0,5%.

Индивидуальный инвестиционный счет может также работать по премиальному тарифу, бесплатно услуги предоставят при активах за месяц от 10 млн рублей, 1500 рублей нужно выплатить при сумме выше 5 млн, остальные заплатят 0,25%.

Есть дополнительные возможности, но для доступа обычно требуется добиться статуса квалифицированного инвестора (опыт в направлении, образование и баланс в 6 млн рублей). В тарифах премиум и трейдер нет КВИК, есть все для трейдинга, удобный интерфейс и виджеты.

Тинькофф imoex | тинькофф инвестиции

Биржевой фонд в рублях, инвестирующий в акции крупнейших публичных компаний России. Успех этих компаний лежит в основе экономического развития нашей страны. Инвестиционный пай фонда Тинькофф iMOEX позволяет вложить сразу в весь российский рынок акций при минимальном пороге.

Итог.

TRUR ETF — это фонд с отличной идеей «Вечного портфеля» и не ее плохой реализацией, помимо одного НО — завышенной комиссии. Для того, чтобы фонд начал представлять для меня хоть какой-то интерес «Тинькофф» инвестиции необходимо, как минимум отказаться от «скрытых комиссий». Надеюсь это произойдет, когда на российском ETF рынке образуется достаточно конкурентная среда. Таким образом, TRUR ETF есть за что похвалить — интересный прогрессивный продукт, но есть и за что поругать — на данный момент отмененная, но в случае возобновления — довольно высокая комиссия.

Ну, а на этом все. Если возникли какие либо вопросы — вы можете написать их в комментариях, обязательно отвечу.Желаю успешного инвестирования в ETF фонды и всего доброго!

Вывод денежных средств

При использовании Тинькофф карты, вывод денег бесплатен без учета суммы, также нет лимитов по количеству и времени транзакций. Нужно привязать карточку к счету, средства перейдут на соответствующий счет, но для валюты требуется мультивалютный тип карточки. «Вывод 24/7» поможет получить средства сразу (до 10 млн р).