Метод расчета коэффициента эффективности инвестиций

— энциклопедия по экономике

[c.376]

Метод расчетакоэффициента эффективности инвестиции.

[c.397]

Коэффициент эффективности инвестиций. Другим достаточно простым методом оценки инвестиционных проектов является метод расчета коэффициента эффективности инвестиций (бухгалтерской рентабельности инвестиций).

[c.446]

МЕТОД РАСЧЕТАКОЭФФИЦИЕНТА ЭФФЕКТИВНОСТИ ИНВЕСТИЦИИ

[c.268]

Метод расчетакоэффициента эффективности инвестиций

[c.187]

Этот метод имеет две характерные черты во-первых, он не предполагает дисконтирования показателей дохода во-вторых, доход характеризуется показателем чистой прибыли PN (прибыль за минусом отчислений в бюджет). Алгоритм расчета исключительно прост, что и предопределяет широкое использование этого показателя на практике коэффициент эффективности инвестиции, называемый также учетной нормой прибыли (ARR), рассчитывается делением среднегодовой прибыли PN на среднюю величину инвестиции (коэффициент берется в процентах). Средняя величина инвестиции находится делением исходной суммы капитальных вложений на два, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны если допускается наличие остаточной или ликвидационной стоимости (RV), то ее оценка должна быть учтена в расчетах. Иными словами, существуют различные алгоритмы исчисления показателя ARR, достаточно распространенным является следующий [c.68]

Другим методом оценки эффективности капитальных вложений является расчет внутреннегокоэффициента окупаемости. Он представляет собой точную ставку процента от инвестиций, которую в течение срока их действия используют для дисконтирования всех поступающих потоков денежной наличности от капитальных вложений, с целью приравнять приведенную стоимость денежных поступлений к приведенной стоимости денежных расходов. Внутренний коэффициент окупаемости — это коэффициент дисконта, при котором ЧПС капиталовложений будет равна нулю. Он рассчитывается по формуле [c.373]

Однако использование метода чистой приведенной стоимости для оценки эффективности инвестиционных проектов предполагает необходимость дисконтирования денежных потоков, т. е. выражение будущих денежных потоков через их стоимость в году, когда были произведены инвестиционные издержки. Выполнение этого требования означает, что расходы, которые фирма получила за все годы использования оборудования, должны быть приведены к году 0 — времени, когда осуществлены инвестиции (иначе его называют годом сегодняшнего дня ). Данный расчет можно выполнить путем умножения годовых денежных доходов на коэффициент дисконтирования и суммирования полученных результатов по формуле 2.17

[c.86]

Следует постепенно улучшить выбор до тех пор, пока приведенная стоимость доходов от вложения не сравняется с денежным потоком в году, предшествующем первым поступлениям (т.е. с отрицательными денежными потоками). Этот процесс осуществляется гладко, если в ряде рассматриваемых лет (кроме года первоначального вложения) не встретится год с отрицательным потоком платежей. В таком случае вычисленное значение внутренней нормы доходности кажется ошибочным, если его вообще можно будет определить. Но, несмотря на это, расчет этого показателя — популярный метод оценки инвестиционных доходов, поскольку он позволяет оценить доходы от вложений с точки зрения сопоставления внутренней ставки дохода с коэффициентом дисконтирования, использованным для расчета чистого приведенного дохода. Итак под ВНД понимают ту расчетную ставку процентов, при которой капитализация регулярно получаемого дохода дает сумму, равную инвестициям, и, следовательно, капиталовложения являются окупаемой операцией. Иначе го-воря, при начислении на сумму инвестиций процентов по ставке, равной внутренней норме доходности (обозначается gB), обеспечивается получение распределенного во времени дохода. Чем выше эта ставка, тем больше эффективность капиталовложений.

[c.248]

Метод расчета коэффициента эффективности инвестиции не предполагает дисконтирования Денежных потоков. Алгоритм расчета этого показателя является достаточно простым, в связи с чемг он получил большое распространение на практике. Коэффициент эффективности инвестиции, называемый также учетной нормой прибыли (A ounting Rate of Return, ARR), рас-

[c.314]

Метод расчета коэффициента эффективности инвестиций (другие названия этого показателя — учетная норма доходности инвестиций, простая норма рентабельности инвестиций) ARR (a ounting rate of return) основан на расчете отношения среднегодовой чистой прибыли к величине инвестиций. Известны две методики определения этого коэффициента -по отношению к средним и по отношению к начальным инвестициям в проект. Методика расчета простой нормы рентабельности по отношению к величине начальных инвестиций является более простой, однако дает несколько заниженный результат, поскольку не учитываются амортизация основных фондов, нематериальных активов и изменения рабочего капитала в ходе реализации проекта. Для этого метода характерно то, что в рамках его использования компоненты денежного потока не дисконтируются. Алгоритм расчета прост (поэтому данный метод широко применяется на практике) коэффициент ARR рассчитывается делением величины среднегодовой чистой прибыли PN (балансовая прибыль за вычетом отчислений в бюджет) на среднюю величину инвестиций [c.187]

Статические и динамические методы оценки эффективности инвестиционных проектов.

Проблема опенки экономической эффективности инвестиций заключается в определении уровня его доходности в абсолютном и относительном выражении (т. е. в расчете на единицу инвестиционных затрат, капитала), что обычно характеризуется как норма дохода.

Различают два подхода к решению данной проблемы: на основе использования простых, укрупненных методов и методов, учитывающих изменение технико-экономических показателей на каждом шаге расчетного периода, неравноценность денежных потоков во времени, инвестиционные риски, интересы различных групп инвесторов — участников проекта. Первые предлагают построение статических моделей, а вторые — динамических моделей (дисконтированных), взаимосвязанных параметров, необходимых для оценки эффективности. Поэтому их часто называют статическими и динамическими (дисконтированными) методами оценки эффективности.

К статическим методам относят: срок окупаемости; коэффициент эффективности (рентабельности инвестиций).

Срок окупаемости инвестиций. Одним из самых простых и широко распространенных методов оценки является метод определения срока окупаемости инвестиций. Срок окупаемости определяется подсчетом числа лет, в течение которых инвестиции будут погашены за счет получаемого дохода (чистых денежных поступлений).При равномерном распределении денежных поступлений по годам:

где  — срок окупаемости; Ин – инвестиции;

— срок окупаемости; Ин – инвестиции;

А — годовая амортизация; ЧП – годовая чистая прибыль.

Если денежные доходы (прибыль) поступают по годам неравномерно, то срок окупаемости равен периоду времени (числу лет), за который чистые суммарные денежные поступления (кумулятивный доход) превысят величину инвестиций.

В общем виде срок окупаемости равен периоду времени, в течение которого инвестиции будут погашены:

где Pk — чистый денежный доход в год k, обусловленный инвестициями. Рассчитывается как сумма годовой амортизации в k-й год и годовой чистой прибыли за k-й год; I — величина инвестиций.

Метод расчета срока окупаемости наиболее прост с точки зрения применяемых расчетов и приемлем для ранжирования инвестиционных проектов с разными сроками окупаемости. Однако он имеет ряд существенных недостатков: во-первых, он не делает различия между проектами с одинаковой суммой общих (кумулятивных) денежных доходов, но с разным распределением доходов по годам; во-вторых, не учитывает доходов последних периодов, т.е. периодов времени после погашения суммы инвестиций.

Коэффициент эффективности инвестиций.

Коэффициент эффективности инвестиций (бухгалтерской рентабельности инвестиций).рассчитывается путем деления среднегодовой прибыли на среднюю величину инвестиций. В расчет принимается среднегодовая чистая прибыль (балансовая прибыль за вычетом отчислений в бюджет). Средняя величина инвестиций выводится делением исходной величины инвестиций на два. Если по истечении срока анализируемого проекта предполагается наличие остаточной стоимости (срок проекта меньше срока амортизации оборудования, т.е. не вся стоимость оборудования списана в течение срока проекта), то она должна быть исключена:

где

где  — коэффициент эффективности инвестиций;

— коэффициент эффективности инвестиций;

ЧП – среднегодовая чистая прибыль;

— сумма инвестиций;

— сумма инвестиций;  — остаточная стоимость.

— остаточная стоимость.

Полученный коэффициент эффективности инвестиций целесообразно сравнить с коэффициентом эффективности всего капитала предприятия, который можно рассчитать на основе данных баланса по формуле:

где  — эффективность капитала (рентабельность капитала предприятия);

— эффективность капитала (рентабельность капитала предприятия);

— общая чистая прибыль;

— общая чистая прибыль;

— общая сумма вложенных средств.

— общая сумма вложенных средств.

К дисконтированным методам экономической оценки инвестиций относят: Дисконтирование денежных потоков; Чистая текущая стоимость; Рентабельность инвестиций

Дисконтирование денежных потоков

Суть данного метода сводится к сопоставлению величины инвестиций с общей суммой приведенных (дисконтированных) будущих поступлений.

Инвестиции I в течение ряда лет n приносят определенный годовой доход, соответственно PI, P2…,Рn. Но, как известно, одна и та же денежная сумма имеет разную ценность в настоящем и будущем — на финансовых рынках любые деньги, как правило, завтра дешевле, чем сегодня. Доходы, разнесенные по разным периодам времени, необходимо упорядочить, привести к единой сегодняшней временной оценке. Предприятию целесообразно сравнить величину инвестиций не просто с будущими доходами, а с накопленной величиной дисконтированных, приведенных к оценке сегодняшнего дня, будущих доходов.

Основные принципы оценки денежных потоков с поправкой на время состоят в следующем:

Используя формулы, связывающие настоящую и будущую стоимость денежных средств, можно получить формулу для определения дисконтированной (приведенной к настоящему) будущей стоимости денежных поступлений, генерируемых в разные годы рассматриваемыми инвестициями:

где Pk и Pk’ — годовой доход и приведенный (дисконтированный) годовой доход, приносимый инвестициями в k-й год,

r — ставка дисконта.

§

Накопленную величину дисконтированных доходов следует сравнивать с величиной инвестиций.

Общая накопленная величина дисконтированных доходов за n лет будет равна сумме соответствующих дисконтированных платежей:

Разность между общей накопленной величиной дисконтированных доходов и первоначальными инвестициями составляет чистую текущую стоимость (чистый приведенный эффект):

где  — чистая текущая стоимость инвестиций,

— чистая текущая стоимость инвестиций,

— общая величина дисконтированных доходов,

— общая величина дисконтированных доходов,

— величина постоянных или первоначальные инвестиции.

— величина постоянных или первоначальные инвестиции.

Достаточно очевидно, что если чистая текущая стоимость положительна (величина больше 0), то инвестиционный проект следует принять, если отрицательна, проект следует отвергнуть. В том случае, если чистая текущая стоимость равна нулю, проект нельзя оценить ни как прибыльный, ни как убыточный, необходимо использование других методов сравнения. При сравнении нескольких альтернативных проектов предпочтение отдается тому проекту, который характеризуется высокой чистой текущей стоимостью.

§

Процессы принятия решений в управлении проектами происходят, как правило, в условиях наличия той или иной меры неопределенности, определяемой следующими факторами:

неполным знанием всех параметров, обстоятельств, ситуации для выбора оптимального решения, а также невозможностью адекватного и точного учета всей даже доступной информации и наличием вероятностных характеристик поведения среды;

наличием фактора случайности, т. е. реализации факторов, которые невозможно предусмотреть и спрогнозировать даже в вероятностной реализации;

наличием субъективных факторов противодействия, когда принятие решений идет в ситуации игры партнеров с противоположными или не совпадающими интересами.

Таким образом, реализация проекта идет в условиях неопределенности и рисков и эти две категории взаимосвязаны.

Неопределенность в широком смысле это неполнота или неточность информации об условиях реализации проекта, в том числе связанных с ними затратах и результатах.

Риск — потенциальная, численно измеримая возможность неблагоприятных ситуаций и связанных ними последствий в виде потерь, ущерба, убытков, например — ожидаемой прибыли, дохода или имущества, денежных средств в связи с неопределенностью, то есть со случайным изменением условий экономической деятельности, неблагоприятными, в том числе форс-мажорными обстоятельствами, общим падением цен на рынке; возможность получения непредсказуемого результата в зависимости от принятого хозяйственного решения, действия.

Вероятность рисков — вероятность того, что в результате принятия решения произойдут потери для предпринимательской фирмы, то есть вероятность нежелательного исхода. Существует два метода определения вероятности нежелательных событий: объективный и субъективный. Объективный метод основан на вычислении частоты, с которой тот или иной результат был получен в аналогичных условиях. Субъективная вероятность является предположением относительно определенного результата. Этот метод определения вероятности нежелательного исхода основан на суждении и личном опыте предпринимателя. В данном случае в соответствии с прошлым опытом и интуицией предпринимателю необходимо сделать цифровое предположение о вероятности событий.

Измерение рисков — определение вероятности наступления рискового события. Оценивая риски, которые в состоянии принять на себя команда проекта и инвестор проекта при его реализации, исходят, прежде всего, из специфики и важности проекта, из наличия необходимых ресурсов для его реализации и возможностей финансирования вероятных последствий рисков. Степень допустимых рисков, как правило, определяется с учетом таких параметров, как размер и надежность инвестиций в проект, запланированного уровня рентабельности и др.

В количественном отношении неопределенность подразумевает возможность отклонения результата от ожидаемого (или среднего) значения, как в меньшую, так и в большую сторону. Соответственно, можно уточнить понятие риска — это вероятность потери части ресурсов, недополучения доходов или появления дополнительных расходов и(или) обратное — возможность получения значительной выгоды (дохода) в результате осуществления определенной целенаправленной деятельности. Поэтому эти две категории, влияющие на реализацию инвестиционного проекта, должны анализироваться и оцениваться совместно.

Таким образом, риск представляет собой событие, которое может произойти в условиях неопределенности с некоторой вероятностью, при этом возможно три экономических результата (оцениваемых в экономических, чаще всего финансовых показателях):

отрицательный, т. е. ущерб, убыток, проигрыш;

положительный, т. е. выгода, прибыль, выигрыш;

нулевой (ни ущерба, ни выгоды).

Природа неопределенности, рисков и потерь при реализации проектов связана в первую очередь с возможностью понесения финансовых потерь вследствие прогнозного, вероятностного характера будущих денежных потоков и реализации вероятностных аспектов проекта и его многочисленных участников, ресурсов, внешних и внутренних обстоятельств.

Существуют различные квалификации видов рисков, но наиболее полная это классификация по квалификационным признакам. По этой классификации существуют следующие виды рисков в зависимости от квалификационного признака:

1. По субъектам: человечество (планета) в целом; отдельные регионы, страны, нации; социальные группы, отдельные индивиды; экономические, политические, социальные и прочие системы; отрасли хозяйства; хозяйствующие субъекты; отдельные проекты; виды деятельности; прочие

2. По степени ущерба: частичные — запланированные показатели, действия, результаты выполнены частично, но без потерь; допустимые — запланированные показатели, действия, результаты не выполнены, но нет потерь; критические — запланированные показатели, действия, результаты не выполнены, есть определенные потери, но сохранена целостность; катастрофические — невыполнение запланированного результата влечет за собой разрушение субъекта (общества в целом, региона, страны, социальной группы, индивида, отрасли, предприятия, направления деятельности и пр.)

3. По сферам проявления: экономические, связанные с изменением экономических факторов; политические, связанные с изменением политического курса страны; социальные, связанные с социальными сложностями (например, риск забастовок и пр.); экологические, связанные с экологическими катастрофами и бедствиями; нормативно-законодательные, связанные с изменениями законодательства и нормативной базы.

4. По источникам возникновения: несистематический риск, присущий конкретному субъекту, зависящий от его состояния и определяющийся его конкретной спецификой; систематический риск, связанный с изменчивостью рыночной конъюнктуры, риск независящий от субъекта и не регулируемый им. Определяется внешними обстоятельствами и одинаков для однотипных субъектов. Систематические риски подразделяются на: непредсказуемые меры регулирования в сферах законодательства; ценообразования, нормативов, рыночных конъюнктур природные катастрофы и бедствия; преступления; политические изменения.

5. По отношению к проекту как замкнутой системе: Внешние риски: риски, связанные с нестабильностью экономического законодательства и текущей экономической ситуации, условий инвестирования и использования прибыли; внешнеэкономические риски (возможность введения ограничений на торговлю и поставки, закрытия границ и т. п,.); возможность ухудшения политической ситуации, риск неблагоприятных социально-политических изменений в стране или регионе; возможность природно-климатических условий, стихийных бедствий, изменения; неправильная оценка спроса, конкурентов и цен на продукцию проекта; колебания рыночной конъюнктуры, валютных курсов и т. п. Внутренние риски: неполнота или неточность проектной документации (затраты, сроки реализации проекта, параметры техники и технологии); производственно-технологический риск (аварии и отказы оборудования, производственный брак и т. п.); риск, связанный с неправильным подбором команды проекта; неопределенность целей, интересов и поведения участников проекта; риск изменения приоритетов в развитии предприятия и потери поддержки со стороны руководства; риск несоответствия существующих каналов сбыта и требований к сбыту продукции проекта; неполнота или неточность информации о финансовом положении и деловой репутации предприятий-участников (возможность неплатежей, банкротств, срывов договорных обязательств).

6. По результирующим потерям или доходам: динамические — риски непредвиденных изменений стоимостных оценок проекта вследствие изменения первоначальных управленческих решений, а также изменения рыночных или политических обстоятельств. Могут вести как к потерям, так и к дополнительным доходам; статические — риски потерь реальных активов вследствие нанесения ущерба собственности или неудовлетворительной организации. Могут вести только к потерям.

7. Внешние риски по степени предсказуемости: Непредсказуемые: Макроэкономические риски, в том числе: неожиданные меры государственного регулирования в сферах материально-технического снабжения, охраны окружающей среды, проектных нормативов, производственных нормативов, землепользования, экспорта-импорта, ценообразования, налогообложения; нестабильность экономического законодательства и текущей экономической ситуации; изменение внешнеэкономической ситуации (возможность введения ограничений на торговлю и поставки, закрытия границ и т. п.); политическая нестабильность, риск неблагоприятных социально-политических изменений; неполнота или неточность информации о динамике технико-экономических показателей; колебания рыночной конъюнктуры, цен. валютных курсов и т. п.; неопределенность природно-климатических условий, возможность стихийных бедствий; Экологические риски (природные катастрофы), в том числе: наводнения; землетрясения; штормы; климатические катаклизмы и др. Социально-опасные риски и риски, связанные с преступлениями, в том числе: вандализм; саботаж; терроризм. Риски, связанные с возникновением непредвиденных срывов, в том числе: в создании необходимой инфраструктуры; из-за банкротства подрядчиков по проектированию, снабжению, строительству и т. д.; в финансировании; в производственно-технологической системе (аварии и отказ оборудования, производственный брак и т. п.); в получении исчерпывающей или достоверной информации о финансовом положении и деловой репутации предприятий-участников (возможность неплатежей, банкротств, срывов договорных обязательств)

8. Внешние риски по степени предсказуемости: Предсказуемые: Рыночный риск, связанный: с ухудшением возможности получения сырья и повышением его стоимости; с изменением потребительских требований; с усилением конкуренции; с потерей позиций на рынке; с нежеланием покупателей соблюдать торговые правила; Операционные риски, вызванные: невозможностью поддержания рабочего состояния элементов проекта; нарушением безопасности; отступлением от целей проекта.

В целом риски определяют условия деятельности инвесторов, а на уровне реализации конкретных инвестиционных проектов проявляются в таких формах, как риск упущенной выгоды, риск снижения доходности проекта, риск прямых финансовых потерь. Риски могут быть понесены также в результате рассмотрения недостаточного количества проектов, вследствие неправильного толкования данных по проектам, в результате необъективного отношения к данным и их оценке.

В мировой практике финансового менеджмента используются различные методы анализа рисков инвестиционных проектов (ИП). К наиболее распространенным из них следует отнести:

о метод корректировки нормы дисконта;

о анализ чувствительности критериев эффективности (чистый дисконтированный доход (NPV), внутренняя норма доходности (IRR) и др.);

о метод сценариев;

о деревья решений;

о метод Монте-Карло (имитационное моделирование) и др.

Метод корректировки нормы дисконта. Достоинства этого метода — в простоте расчетов, которые могут быть выполнены с использованием даже обыкновенного калькулятора, а также в понятности и доступности. Вместе с тем метод имеет существенные недостатки.

Метод корректировки нормы дисконта осуществляет приведение будущих потоков платежей к настоящему моменту времени (т.е. обыкновенное дисконтирование по более высокой норме), но не дает никакой информации о степени риска (возможных отклонениях результатов). При этом полученные результаты существенно зависят только от величины надбавки за риск.

Он также предполагает увеличение риска во времени с постоянным коэффициентом, что вряд ли может считаться корректным, так как для многих проектов характерно наличие рисков в начальные периоды с постепенным снижением их к концу реализации. Таким образом, прибыльные проекты, не предполагающие со временем существенного увеличения риска, могут быть оценены неверно и отклонены.

Данный метод не несет никакой информации о вероятностных распределениях будущих потоков платежей и не позволяет получить их оценку.

Наконец, обратная сторона простоты метода состоит в существенных ограничениях возможностей моделирования различных вариантов, которое сводится к анализу зависимости критериев NPV(IRR,PI и др.) „от изменений только одного показателя — нормы дисконта.

Несмотря на отмеченные недостатки, метод корректировки нормы дисконта широко применяется на практике.

§

Цель анализа чувствительности состоит в сравнительном анализе влияния различных факторов инвестиционного проекта на ключевой показатель эффективности проекта, например, внутреннюю норму прибыльности.

Его инструментарий позволяет оценить потенциальное воздействие риска на эффективность проекта. Однако как ответить на вопрос, насколько сильно каждый конкретный параметр проекта может измениться в негативную сторону (при стабильности остальных параметров), прежде чем это повлияет на решение о выгодности проекта? Анализ чувствительности определяет «границы возможных колебаний», при которых проект остается все еще выгодным для инвестора.

Колебания по каждому из этих элементов отразятся на чистой текущей стоимости инвестиций. Инвестора интересует «нижняя граница» этих колебаний, при которой проект все еще остается выгодным. Поэтому рассчитываются предельно допустимые отклонения основных параметров от расчетных. Анализ чувствительности устанавливает допустимые границы риска, но ничего не говорит о распределении риска. Так, у простых проектов может быть одинаковая «граница безопасности» по цене на единицу сырья и материалов (предположим, 15 %), но шансы, что данный рубеж будет преодолен, могут быть совершенно разными.

В процессе анализа чувствительности вначале определяется «базовый» вариант, при котором все изучаемые факторы принимают свои первоначальные значения. Только после этого значение одного из исследуемых факторов варьируется в определенном интервале при стабильных значениях остальных параметров.

Приведем наиболее рациональную последовательность проведение анализа чувствительности.

1. Выбор ключевого показателя эффективности инвестиций, в качестве которого может служить внутренняя норма прибыльности (IRR) или чистое современное значение (NPV).

2. Выбор факторов, относительно которых разработчик инвестиционного проекта не имеет однозначного суждения (т. е. находится в состоянии неопределенности). Типичными являются следующие факторы:

o капитальные затраты и вложения в оборотные средства,

o рыночные факторы — цена товара и объем продажи,

o компоненты себестоимости продукции;

o переменные и постоянные издержки переменные издержки;

o темп инфляции;

o время строительства и ввода в действие основных средств.

Данные параметры не могут быть изменены посредством принятия управленческих решений.

При этом оценка чувствительности проекта начинается с наиболее важных факторов, которые соответствуют пессимистическому и оптимистическому сценариям.

3. Установление номинальных и предельных (нижних и верхних) значений неопределенных факторов, выбранных на втором шаге процедуры. Предельных факторов может быть несколько, например  5% и

5% и  10% от номинального значения (всего четыре в данном случае)

10% от номинального значения (всего четыре в данном случае)

4. Расчет ключевого показателя для всех выбранных предельных значений неопределенных факторов.

5. Построение графика чувствительности для всех неопределенных факторов. Данный график позволяет сделать вывод о наиболее критических факторах инвестиционного проекта, с тем чтобы в ходе его реализации обратить на эти факторы особое внимание с целью сократить риск реализации инвестиционного проекта. Т

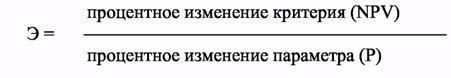

Характеристикой степени риска проектного решения служат коэффициенты эластичности (чувствительности), показывающие, на сколько процентов изменяется значение критерия, если значение параметра изменится на один процент. Эластичность рассчитывается как отношение процента изменения критерия к проценту изменения переменной:

где Э — эластичность; Р — параметр;

NPV — чистая текущая стоимость.

Преимущество этого показателя заключается в том, что его величина не зависит от выбора единиц измерения различных переменных. Чем больше эластичность, тем выше степень зависимости ЧТС (NPV) (т.е. ее чувствительности). Причем положительное значение эластичности свидетельствует о наличии прямой связи между ЧТС и данной переменной, а отрицательное, соответственно, — об обратной связи. С точки зрения проектного анализа переменные по 1соторым ЧТС проекта является наиболее эластичной, заслуживают наибольшего внимания. При этом переменные параметры делятся на две группы: параметры, которыми предприятие может управлять (управляемые параметры: объемы производства, издержки производства и т.д.) и параметры, воздействие на которые для предприятия либо затруднено, либо невозможно (неуправляемые параметры: цены на продукцию производства, транспортные тарифы, экспортные пошлины, налоги и т.д.).

Если коэффициенты эластичности критерия в зависимости от изменения какого-либо, в первую очередь неуправляемого параметра имеют большое значение, т.е. критерий сильно реагирует на изменение параметра, а в некоторых случаях переходит в зону отрицательных значений, то проект следует признать рискованным.

После оценки величины изменения критерия в абсолютном или относительном выражении под влиянием переменных факторов строится диаграмма чувствительности, позволяющая достаточно наглядно и быстро оценивать возможнее изменения критерия эффективности при изменении значения какого-либо параметра.

Для более надежного вывода о степени риска проекта целесообразно оценить возможные предельные границы изменения каждого из параметров (цен, тарифа и т.д.) и с учетом этого провести окончательную проверку чувствительности проекта, и принять решение о его реализации или об отказе от реализации.

Отметим, что, несмотря на все преимущества метода анализа чувствительности проекта: объективность, простоту расчетов, их наглядность (именно эти критерии положены в основу его практического использования), данный метод обладает серьезным недостатком — однофакторностью. Он ориентирован только на изменения одного фактора проекта, что приводит к недоучету возможностей связи между отдельными факторами или недоучету их корреляции..

§

| Сценарий | п | ||||||

| Вероятность | Pi | Р2 | Рз | Р4 | Р5 | … | Рп |

| NPV | npvi | npV2 | npv3 | npv4 | npv5 | … | npvn |

5. На основе данных массива рассчитываются критерии риска ИП и определяются доверительные интервалы.

При проведении подробного анализа самым трудным, конечно, является определение вероятностей того или иного исхода. Это определяется путем экспертной оценки, и в зависимости от конкретной ситуации и в бизнес-плане проекта должно проводиться убедительное обоснование каждой цифры. Препятствием проведения вариационного анализа является крайняя трудоемкость его осуществления в классической форме. Поэтому на практике обычно применяется вариационный анализ в упрощенной форме, когда моделируются несколько сценариев развития инвестиционного проекта, для каждого из которых рассчитываются показатели финансово–экономической окупаемости. После этого экспертным путем определяются вероятности наступления того или иного сценария и рассчитываются среднеожидаемые величины. Основополагающим в методе сценариев является предположение о том, что возможны три варианта развития событий по отношению к конечному результату: пессимистический, наиболее вероятный, оптимистический.

Для каждого сценария определяют с помощью метода экспертных оценок вероятности их осуществления в зависимости от прогнозируемых тенденций изменения ситуации на рынке. Затем на основе анализа динамики независимых переменных величин прогнозируют их значение в случае реализации каждого сценария. В конечном итоге получают три значения искомого конечного результата, рассчитанного с учетом реализации соответствующих сценариев. В предложении нормального распределения значений конечного результата определяют величину доверительного интервала, рассчитав вариацию и среднеквадратического отклонения.

Инвестиционный портфель: понятие, классификация, цели формирования. Формирование инвестиционного портфеля: основные этапы. Принципы и последовательность формирования инвестиционного портфеля.

Суть портфельного инвестирования состоит в улучшении возможностей инвестирования путем придания совокупности объектов инвестирования тех инвестиционных качеств, которые недостижимы с позиции отдельно взятого объекта, а возможны лишь при их сочетании. Структура инвестиционного портфеля отражает определение сочетание интересов инвестора.

В процессе формирования инвестиционного портфеля обеспечивается новое инвестиционное качество с заданными характеристиками. Таким образом, инвестиционный портфель выступает как инструмент, посредством которого достигается требуемая доходность при минимальном риске и определенной ликвидности.

Под инвестиционным портфелем понимается целенаправленно сформированная в соответствии с определенной инвестиционной стратегией совокупность вложений в инвестиционные объекты. Исходя из этого основная цель формирования инвестиционного портфеля может быть сформулирована как обеспечение реализации разработанной инвестиционной политики путем подбора наиболее эффективных и надежных инвестиционных вложений. В зависимости от направленности избранной инвестиционной политики и особенностей осуществления инвестиционной деятельности определяется система специфических целей, в качестве которых могут выступать:

· максимизация роста капитала;

· максимизация роста дохода;

· минимизация инвестиционных рисков;

· обеспечение требуемой ликвидности инвестиционного портфеля.

Данные цели формирования инвестиционного портфеля в существенной степени являются альтернативными. Так, рост рыночной стоимости капитала связан с определенным снижением текущего дохода инвестиционного портфеля. Приращение капитальной стоимости и увеличение дохода ведут к повышению уровня инвестиционных рисков. Задача достижения требуемой ликвидности может препятствовать включению в инвестиционный портфель объектов, обеспечивающих рост капитальной стоимости или получение высокого дохода, но характеризующихся, как правило, весьма низкой ликвидностью. В связи с альтернативностью рассмотренных целей инвестор при формировании инвестиционного портфеля определяет их приоритеты или предусматривает сбалансированность отдельных целей исходя из направленности разработанной инвестиционной политики.

Различие видов объектов в составе инвестиционного портфеля, целей инвестирования, других условий обусловливает многообразие типов инвестиционных портфелей, характеризующихся определенным соотношением дохода и риска. Это находит свое отражение в различных классификационных схемах, приводимых в экономической литературе.

Классификация инвестиционных портфелей по видам объектов инвестирования связана прежде всего с направленностью и объемом инвестиционной деятельности. Для предприятий, осуществляющих производственную деятельность, основным типом формируемого портфеля является портфель реальных инвестиционных проектов, для институциональных инвесторов — портфель финансовых инструментов.

Это не исключает возможность формирования смешанных инвестиционных портфелей, объединяющих различные виды относительно самостоятельных портфелей (субпортфелей), характеризующихся различными видами инвестиционных объектов и методами управления ими. При этом специализированные инвестиционные портфели могут формироваться как по объектам инвестиций, так и по более частным критериям: отраслевой или региональной принадлежности, срокам инвестиций, видам риска и др.

Так, инвестиционный портфель фирмы (компании) в условия) рыночной экономики включает, как правило, не только портфель реальных инвестиций, но и портфель ценных бумаг, и может дополняться портфелем прочих финансовых инвестиций (банковские депозиты, депозитные сертификаты и пр.).

Инвестиционный портфель банка может включать комбинации следующих портфелей: портфель инвестиционных проектов; портфель инвестиционных кредитов; портфель ценных бумаг; портфель долей и паев; портфель недвижимости; портфель вложений в драгоценные металлы, коллекции и прочие объекты инвестирования.

В зависимости от приоритетных целей инвестирования можно выделить:

· портфель роста,

· портфель дохода,

· консервативный портфель,

· портфель высоколиквидных инвестиционных объектов.

Портфель роста и портфель дохода ориентированы преимущественно на вложения, обеспечивающие соответственно приращение капитала или получение высоких текущих доходов, что связано с повышенным уровнем риска. Консервативный портфель, напротив, формируется за счет инвестиционных объектов с меньшим уровнем риска, которые характеризуются более низкими темпами прироста рыночной стоимости или текущих доходов. Портфель высоколиквидных инвестиционных объектов предполагает возможность быстрой трансформации портфеля в денежную наличность без существенных потерь стоимости.

Эти типы портфелей, в свою очередь, включают целый ряд промежуточных разновидностей. Например, в рамках портфеля роста могут быть выделены: портфель консервативного роста, портфель среднего роста, портфель агрессивного роста.

По степени соответствия целям инвестирования следует выделить сбалансированные и несбалансированные портфели. Сбалансированный портфель характеризуется сбалансированностью доходов и рисков, соответствующей качествам, заданным при его формировании. В его состав могут быть включены различные инвестиционные объекты: с быстро растущей рыночной стоимостью, высокодоходные и иные объекты, соотношение которых определяется рыночной конъюнктурой. При этом комбинация различных инвестиционных вложений позволяет достичь приращения капитала и получения высокого дохода при уменьшении совокупных рисков. Несбалансированный портфель может рассматриваться как портфель, не соответствующий поставленным при его формировании целям.

Поскольку подбор объектов в составе инвестиционного портфеля осуществляется в соответствии с предпочтениями инвесторов, существует связь между типом инвестора и типом портфеля. Так, консервативному инвестору соответствует высоконадежный, но низкодоходный портфель, умеренному — диверсифицированный портфель, агрессивному — высокодоходный, но рискованный портфель.

Анализ различных теорий портфельного инвестирования свидетельствует о том, что в основу формирования инвестиционного портфеля должны быть положены определенные принципы. К основным из них можно отнести:

· обеспечение реализации инвестиционной политики, вытекающее из необходимости достижения соответствия целей формирования инвестиционного портфеля целям разработанной и принятой инвестиционной политики;

· обеспечение соответствия объема и структуры инвестиционного портфеля объему и структуре формирующих его источников с целью поддержания ликвидности и устойчивости предприятия;

· достижение оптимального соотношения доходности, риска и ликвидности (исходя из конкретных целей формирования инвестиционного портфеля) для обеспечения сохранности средств и финансовой устойчивости предприятия;

· диверсификация инвестиционного портфеля, включение в его состав разнообразных инвестиционных объектов, в том числе и альтернативных инвестиций для повышения надежности и доходности и снижения риска вложений;

· обеспечение управляемости инвестиционным портфелем, что предполагает ограничение числа и сложности инвестиций в соответствии с возможностями инвестора по отслеживанию основных характеристик инвестиций (доходности, риска, ликвидности и пр.).

Формирование инвестиционного портфеля осуществляется после того, как сформулированы цели инвестиционной политики, определены приоритетные цели формирования инвестиционного портфеля с учетом сложившихся условий инвестиционного климата и конъюнктуры рынков.

Отправной точкой формирования инвестиционного портфеля является взаимосвязанный анализ собственных возможностей инвестора и инвестиционной привлекательности внешней среды с целью определения приемлемого уровня риска в свете прибыльности и ликвидности баланса. В результате такого анализа задаются основные характеристики инвестиционного портфеля (степень допустимого риска, размеры ожидаемого дохода, возможные отклонения от него и пр.), осуществляется оптимизация пропорций различных видов инвестиций в рамках всего инвестиционного портфеля с учетом объема и структуры инвестиционных ресурсов.

Важным этапом формирования инвестиционного портфеля является выбор конкретных инвестиционных объектов для включения в инвестиционный портфель на основе оценки их инвестиционных качеств и формирования оптимального портфеля.

Общими критериями включения различных объектов в инвестиционный портфель являются соотношения доходности, риска и ликвидности инвестиционных вложений, вместе с тем формирование конкретных портфелей имеет свои особенности.

В отличие от портфелей других объектов инвестирования портфель реальных инвестиционных проектов является, как правило, наиболее капиталоемким, наименее ликвидным, высокорисковым, а также наиболее сложным в управлении, что определяет высокий уровень требований к его формированию, отбору включаемых в него инвестиционных проектов.

Портфель ценных бумаг по сравнению с рассмотренными выше видами инвестиционных портфелей характеризуется рядом особенностей. К положительным можно отнести более высокую степень ликвидности и управляемости, к отрицательным — отсутствие в ряде случаев возможностей воздействия на доходность портфеля, повышенные инфляционные риски.

Проблемы формирования портфеля ценных бумаг занимают одно из ведущих мест в современной экономической теории и практике, что обусловлено их актуальностью в условиях развитого рынка. Однако условия российской экономики не позволяют в полной мере применять общие положения теории портфельного инвестирования и сформированный на Западе арсенал инвестиционных стратегий.

В связи с этим при определении основ формирования фондового портфеля неизбежно приходится ограничиваться использованием лишь тех аспектов портфельной теории, которые могут быть в какой-то степени адаптированы к российской действительности, и учитывать специфические формы проявления различных факторов, воздействующих на выбор ценных бумаг для портфельного инвестирования в российской экономике.

К основным факторам, определяющим формирование фондового портфеля, можно отнести:

· приоритеты целей инвестирования, реализация которых обусловливает выбор конкретного типа инвестиционного портфеля;

· степень диверсификации инвестиционного портфеля;

· необходимость обеспечения требуемой ликвидности портфеля;

· уровень и динамику процентной ставки;

· уровень налогообложения доходов по различным финансовым инструментам.

В соответствии с целью инвестирования формирование портфеля ценных бумаг может осуществляться на основе различного соотношения дохода и риска, характерного для того или иного типа портфеля. В зависимости от выбранного типа портфеля осуществляется отбор ценных бумаг, обладающих соответствующими инвестиционными свойствами.

Условия отечественного фондового рынка, характеризующегося нестабильной конъюнктурой, резким изменением котировок, высоким уровнем риска, а также недостатком качественных ценных бумаг определяют небольшую разновидность портфелей по сравнению со странами с развитой рыночной экономикой и их специфику Так предпочтительным объектом портфельного инвестирования длительное время являлись государственные ценные бумаги. При этом, если в развитых странах государственные ценные бумаги формируют консервативный портфель, являющийся высоконадежным, но низкодоходным, то портфель, например, ГКО, обеспечивавших высокую доходность, не соответствует общепринятым характеристикам консервативного портфеля.

Портфели ценных бумаг, построенные по принципу диверсификации, предполагают комбинацию из достаточно большого количества ценных бумаг с разнонаправленной динамикой движения курсовой стоимости (дохода). Такая диверсификация может носить отраслевой или региональный характер, а также проводиться по различным эмитентам. Диверсификация, призванная снизить инвестиционные риски при обеспечении максимальной доходности, основана на различиях в колебаниях доходов и курсовой стоимости ценных бумаг.

В соответствии с современной портфельной теорией результаты простой диверсификации и диверсификации по отраслям, предприятиям, регионам и т.д. по существу тождественны. Аналитические данные свидетельствуют, что наличие в портфеле 10-15 различных ценных бумаг значительно снижает риск вложений; дальнейшее увеличение количества активов и увеличение степени диверсификации не играет существенной роли при прочих равных условиях для снижения инвестиционного риска и является нецелесообразным, поскольку ведет к эффекту излишней диверсификации.

Эффект излишней диверсификации характеризуется превышением темпов прироста издержек по ее осуществлению над темпами прироста доходности портфеля, что связано с возрастанием сложностей качественного портфельного управления при увеличении количества ценных бумаг, увеличением вероятности приобретения некачественных ценных бумаг, ростом издержек по отбору ценных бумаг, по покупке мелких лотов ценных бумаг и другими отрицательными явлениями.

Следует отметить, что поскольку в реальной хозяйственной практике предприятия функционируют в рамках одной хозяйственной системы с присущими ей закономерностями и взаимосвязями, при моделировании возможно более безрискового портфеля следует анализировать не только качества отдельных видов ценных бумаг, но и корреляцию между ними. При этом в соответствии с портфельной теорией наименьший риск достигается в случае формирования портфеля из акций, движение курсов которых демонстрирует отрицательную корреляцию.

В условиях отечественного фондового рынка использование принципа диверсификации активов по отраслевому признаку существенно ограничено из-за незначительного количества обращающихся на нем ценных бумаг приемлемого качества и распределения их по секторам экономики. Так, акции, котируемые в российской торговой системе, представляют всего шесть секторов экономики, причем около 80% всех акций приходится на долю нефтегазового комплекса. В связи с этим в российской практике сложно применять и другое правило работы с портфелем ценных бумаг на развитых фондовых рынках, сопряженное с принципом диверсификации — пересмотр состава портфеля не реже одного раза в три-пять лет.

Специфика российского рынка акций проявляется и в том, что ему присуще внутреннее структурное деление в зависимости от ликвидности акций. Кроме значительных отличий в ликвидности акции различных эшелонов характеризуются разной траекторией движения курсов. Так, существует достаточно высокая корреляция курсов акций, входящих в один эшелон, и, напротив, существенно более низкая, а нередко и отрицательная корреляция акций различных эшелонов. Это создает определенные предпосылки для эффективной с позиций снижения риска диверсификации портфеля, элементами которого могут выступать акции различных эшелонов.

Принцип диверсификации портфеля, заключающийся в формировании групп акций, различающихся по степени ликвидности, отличается от общепринятых принципов и в определенной мере заменяет принцип диверсификации портфеля по отраслевому признаку свойственный развитым рынкам.

В условиях значительных различий степени ликвидности требование обеспечения ликвидности портфеля ценных бумаг применительно к российским корпоративным ценным бумагам в наибольшей степени может быть достигнуто при формировании портфеля из акций, активно обращающихся в российской торговой системе и на Московской межбанковской валютной бирже. При этом важным условием является приобретение указанных ценных бумаг по низким ценам. Это связано с тем, что рынок корпоративных ценных бумаг характеризуется наличием высоких спрэдов в ценах покупки и продажи акций даже по наиболее торгуемым ценным бумагам. Ожидаемый доход от роста курсовой стоимости акций может быть нивелирован высоким спрэдом при их реализации на рынке.

Уровень ожидаемого дохода по ценным бумагам, как известно, находится в обратной зависимости от уровня процентной ставки, что определяет важность учета возможных изменений этого показателя при формировании инвестиционного портфеля. Ставка ссудного процента является важной составляющей нормы текущей доходности по финансовым инвестициям, которая устанавливает экономическую границу приемлемости рассматриваемых ценных бумаг. Поэтому риск повышения процентной ставки может вызвать необходимость корректировки фондового портфеля.

Одним их факторов, воздействующих на формирование инвестиционного портфеля, является уровень налогообложения доходов по отдельным финансовым инструментам. Если по доходам от акций ставка налогообложения является единой, то по государственным и муниципальным ценным бумагам могут устанавливаться налоговые льготы. Наличие таких налоговых льгот может создать достаточную мотивацию для включения соответствующих финансовых инструментов в состав формируемого портфеля, формирования таких разновидностей фондовых портфелей, как портфель ценных бумаг, освобожденных от налога, портфель государственных и муниципальных ценных бумаг.

Сформированный с учетом всех рассмотренных факторов портфель ценных бумаг подлежит совокупной оценке по критериям доходности, риска и ликвидности, которая должна показать, соответствуют ли его основные характеристики заданному типу портфели. При необходимости усилить целевую направленность портфеля по отдельным критериям в него вносятся определенные коррективы.

Инвестиции в ценные бумаги всегда сопровождаются необходимостью решения дилеммы: вкладывать деньги в акцию с большим доходом и большим риском или довольствоваться меньшим доходом, но и меньшим риском.

Выбор варианта зависит от характера инвестора, суммы инвестиций и ее доли в общем капитале инвестора.

Для наших дальнейших рассуждений необходимо ввести очень важное понятие -принцип рыночного равновесия. Данный принцип основан на том, что рынок ценных бумаг является хорошо сбалансированной системой. Это означает, что при нормальном состоянии рынка продавцы ценных бумаг и их покупатели постоянно и активно взаимодействуют и как следствие разрыв между ценами спроса и предложения очень незначителен. Операторы фондового рынка быстро приходят к признанию их равновесных значений. Обеспечивается подобное положение тем, что все обращаемые на рынке ценные бумаги имеются в любое время в продаже и, кроме того, администрацией фондовых бирж предусмотрен ряд административных мер, направленных на уменьшение разрыва в ценах спроса и предложения.

На основе принципа рыночного равновесия можно сделать выводы: доходности Rm соответствует минимально возможная степень риска Om; максимально возможная прибыль, отвечающая риску Om, достигается при структуре портфеля, идентичного структуре рыночного оборота.

В силу этого главной задачей инвестора становится максимальное воспроизведение в своем портфеле структуры рынка с периодической ее корректировкой.

Важнейшим элементом фондового рынка являются гарантированные ценные бумаги с фиксированным доходом, например государственные облигации. Отсутствие риска по этим бумагам влечет за собой и минимальный уровень доходности. В силу этого гарантированные бумаги являются главным регулятором прибылей и рисков.

Предположим, что значение доходности по гарантированным бумагам выражает величина Z. В этом случае любой инвестиционный портфель, имеющий бумаги с той или иной степенью риска, даст более высокую прибыль, чем аналогичные по объему инвестиции в гарантированные бумаги. Следовательно, можно заключить, что замена любых ценных бумаг на более прибыльные повышает риск портфеля.

Из сказанного вытекает соотношение, известное под названием линия капитала, связывающего показатели эффективности и степень риска портфеля, т.е.

Rp и Op (Rp ≤Rmср; Op ≤ Om):

Rp = Z ( (Rmср — Z)/Om)•Op,

где Rp — доходность (эффективность) портфеля акции; Z — гарантированный процент, выплачиваемый по государственным ценным бумагам;

Rmcp — средняя рыночная доходность акций за период k; Оm — среднеквадратичное отклонение рыночных ценных бумаг; Ор — среднеквадратичное отклонение акций портфеля ценных бумаг.

При Rp = Rmcp и Ор = Om выражение (5.1) принимает вид:

Rmcp = Z ((Rpcp — Z)/Op)•Om

Для дальнейшего анализа структуры портфеля используем едва ли не самый главный показатель рынка ценных бумаг — бета-коэффициент (B), рассчитываемый по формуле:

B = (∑ (Ri — Ricp)×(Rm — Rmcp)) / k : Om

Бета-коэффициент оценивает изменения в доходности отдельных акций в сопоставлении с динамикой рыночного дохода. Ценные бумаги, имеющие В выше единицы, характеризуются как агрессивные и являются более рискованными, чем рынок в целом. Ценные бумаги с В меньше единицы считаются более защищенными и остаются менее рискованными, чем рынок в целом. Кроме того, бета-коэффициент может быть положительным или отрицательным. Если он положительный, то эффективность ценных бумаг, для которых рассчитан В, будет аналогична динамике рыночной эффективности, при отрицательном В эффективность данной ценной бумаги будет снижаться.

Бета-коэффициент также используется для определения ожидаемой ставки дохода. Модель оценки акции предполагает, что ожидаемая ставка дохода на конкретную ценную бумагу равна безрисковому доходу (Z) плюс B (показатель риска), помноженный на базовую премию за риск (Rmcp — Z).

В качестве показателя Rmcp обычно берется величина, рассчитанная по какому-либо широко известному рыночному индексу (в России используется индекс «АК&М» для акций промышленных предприятий).

Данная модель описывается следующей формулой:

Ricp = Z (Rmcp — Z)•Bi

Для того чтобы доход на ценную бумагу соответствовал риску, цена на обыкновенные акции должна снижаться. За счет этого будет расти ставка дохода до тех пор, пока она не станет достаточной для компенсации риска, принимаемого инвестором. На равновесном рынке цены на все обыкновенные акции устанавливаются на таком уровне при котором ставка доходов на каждую акцию уравновешивает инвестору риск, связанный с владением данной бумагой. В этом случае в соответствии с уровнями риска и ставки дохода все акции размещаются на прямой рынка ценных бумаг.

Источники и методы финансирования инвестиций: состав и структура. Собственные источники финансирования инвестиций. Внешние источники финансирования инвестиций. Заемные источники финансирования инвестиций.

Наиболее важной проблемой реализации инвестиционных проектов является их финансирование. Финансирование- это расходование денежных средств на приобретение элементов, необходимых для осуществления инвестиционного проекта. Эти средства можно взять из разных источников: бюджетное финансирование, использование собственных средств предприятий, кредитных ресурсов, привлеченных средств (населения и отдельных фирм) и проч. От того, какие источники будут избраны, зависит не только эффективность инвестиционной деятельности, но и будущая жизнеспособность инвестора, его финансовая устойчивость.

Финансирование инвестиций предполагает решение двух задач. С одной стороны, необходимо обеспечить своевременные денежные поступления, которые необходимы для последовательной реализации всех этапов проекта. В процессе их поступлений должна решаться и вторая задача — осуществление контроля за целевым использованием поступающих ресурсов, обеспечение их эффективности. Причем необходимо отметить, что финансирование предполагает привлечение не только денежных средств, но и других ценностей: основных и оборотных фондов, имущественных прав, нематериальных активов и проч.

Прежде чем определять конкретные источники финансирования, необходимо для каждого проекта составить финансовый план. Потребность в финансовых и иных ресурсах во многом зависит от состава инвесторов. Поэтому при составлении плана финансирования необходимо определить круг инвесторов и убедиться в заинтересованности каждого из них в реализации проекта. В то же время все инвесторы должны понимать, что инвестирование всегда связано с риском, поэтому общий риск необходимо распределить на всех инвесторов, и довести до каждого уровень возлагаемого на него риска. Одновременно каждый инвестор может иметь определенные налоговые преимущества, что также должно учитываться при составлении финансового плана.

При составлении плана необходимо учитывать не один, а несколько реальных альтернативных источников финансирования, определить стоимость привлекаемых ресурсов по каждому источнику и указать сроки погашения задолженностей. Составление такого плана помогает избежать риска создания условий, мешающих выполнению проекта, заранее определить все отношения с налоговыми органами, избежать риска неуплаты задолженностей и невозможности завершить строительство. В заключение составляются графики поступления финансовых ресурсов, капитальных затрат, погашения задолженностей и подписываются соглашения между участниками проекта и инвесторами на выполнение определенных работ.

Чаще всего, рассматривая источники финансирования, выделяют финансирование из бюджета (централизованное) и внебюджетное (децентрализованное), внутреннее и внешнее, собственное и заемное. Причем немаловажно выделить особенности финансирования на микро- и макроуровнях.

На макроуровне внутренним источникам финансирования относят средства государственного бюджета, сбережения населения, фонды накопления организаций и предприятий, средства инвестиционных фондов и компаний, негосударственных фондов страховых фирм и проч. В свою очередь, они подразделяются на централизованные и нецентрализованные источники. К централизованным источникам относятся средства федерального бюджета, бюджета субъектов Федерации, муниципальных бюджетов и средства внебюджетных фондов (фондов социального страхования, пенсионного и проч.). Для этого ежегодно принимаются законы и правовые акты местного самоуправления о распределении средств из этих источников. Все остальные источники относятся к нецентрализованным, а вместе с централизованными они формируют внутренние источники.

Внешними источниками выступают иностранные инвестиции, иностранные кредиты и займы. Все чаще значительную роль во многих странах начинают играть репатриируемые капиталы. Финансирование инвестиций из иностранных источников осуществляется за счет вложений международных организаций, отдельных государств и частных средств нерезидентов. Среди международных организаций наиболее активны Международный банк реконструкции и развития и Европейский банк реконструкции и развития. Иностранные государства вкладывают средства в том случае, если они обладают зарубежной собственностью или арендой, и в этом случае они направляют средства в основном в развитие инфраструктуры. Но наиболее часто используются средства отдельных субъектов зарубежных стран — физических и юридических лиц.

На микроуровне собственными считаются те средства предприятий, которые не подлежат возврату. Они формируются за счет нераспределенной прибыли, амортизационных отчислений и средств собственников этого предприятия. Недостающий для инвестиций объем денежных средств формируется в основном за счет внешних источников: кредитов и займов, эмиссии и размещения собственных ценных бумаг. Могут быть использованы также возможности бюджетного финансирования и другие привлеченные средства. Причем выпуск акций и их продажа дают предприятию средства, которые превращаются в собственные.

Основой собственных средств является капитал предприятия, представленный его уставным фондом. Уставный фонд формируется в процессе создания предприятия за счет средств его учредителей. На этот период он является основным и единственным источником инвестиций этого предприятия. Величина этого фонда объявляется при создании фирмы, в дальнейшем этот фонд определяет минимальный размер имущества предприятия и служит гарантией для его кредиторов. В процессе функционирования предприятия величина уставного фонда может увеличиваться в основном за счет дополнительной эмиссии акций или приема нового крупного участника, вкладывающего значительную сумму в уставный фонд.

Источником средств предприятий для инвестиций может служить и добавочный капитал, т.е. сумма капитала, отражающего прирост стоимости внеоборотных активов в результате переоценки основных фондов и других материальных ценностей. Периодическая переоценка проводится в целях приведения балансовой стоимости основных фондов к современным ценам и создания предприятиям стимулов для активного обновления фондов. В состав добавочного капитала входит также и эмиссионный доход, т.е. сумма превышения фактических цен размещения акций над их номинальной стоимостью.

Резервный капитал может создаваться на предприятии, если его создание предусмотрено в учредительных документах или определено законодательными актами. В обязательном порядке такие резервные фонды создаются в открытых акционерных обществах или на предприятиях с иностранным капиталом. Согласно Федеральному закону «Об акционерных обществах» их величина должна быть не менее 5% от уставного капитала. Расходование средств этих фондов возможно по решению собрания акционеров на покрытие убытков предприятия, на погашение облигаций общества и на выкуп собственных акций, если других средств у предприятия нет.

Главный источник, который может быть использован предприятием на инвестиции, — это его прибыль. После ее получения, выплаты налогов и обязательных платежей остается чистая прибыль, которая по решению общего собрания акционеров может быть использована на выплату дивидендов, формирование различных фондов, на инвестиции, покрытие убытков прошлых лет и т.д. Та часть прибыли, которая направляется на инвестиции, аккумулируется в фонде накопления (или фонде развития).

Определение доли прибыли, которая должна пойти на инвестиции, во многом зависит от политики собственников предприятия, от тех целей, которые они преследуют. Вообще прибыль всегда рассматривается как главный источник расширенного воспроизводства, она всегда обеспечивает связь финансирования инвестиций с будущими результатами функционирования производства, с его будущими доходами.

Размер средств, выделяемых из прибыли на инвестирование, во многом зависит от величины полученной прибыли. Так как прибыль есть разница между валовым доходом (выручкой) и затратами (себестоимостью), то соответствующее увеличение выручки и уменьшение себестоимости ведут к росту прибыли. В связи с этим, все факторы, которые влияют на величину себестоимости и величину валового дохода, в конечном счете могут повлиять и на величину инвестиций. Кроме того, чистая прибыль, из которой формируется фонд накопления, зависит еще и от размера налоговых платежей. В настоящее время фактором, увеличивающим объем прибыли как источника финансирования инвестиций, стал инвестиционный налоговый кредит. Благодаря ему предприятие имеет возможность в течение определенного срока увеличивать финансирование инвестиций, уменьшая свои платежи по налогам с последующей их поэтапной уплатой и начислением процентов.

Важным собственным источником, позволяющим увеличивать финансирование инвестиций, служит использование на эти цели амортизационных отчислений. Амортизационные отчисления- это перенос части стоимости основного капитала на стоимость вновь создаваемого товара. Эти суммы возвращаются к производителю после реализации продукта и предназначены для простого воспроизводства основного капитала. Но в условиях научно-технического прогресса простое воспроизводство не может обеспечить производителю стабильность на рынке и высокие доходы, для этого нужно постоянно совершенствовать техническую базу. В связи с этим средства амортизационных фондов используются для проведения модернизации оборудования, реконструкции производства, внедрения новых технологий, т.е. эти средства обслуживают реализацию многих инвестиционных проектов.

Использование собственных средств для финансирования инвестиций имеет достаточно серьезные преимущества. Прежде всего, эти средства собственник предприятия может сам направить на инвестиции, не согласовывая свое решение с другими хозяйствующими субъектами и вышестоящими организациями. Суммы, которыми располагает предприятие, будут увеличиваться, так как при использовании собственных средств часть прибыли, которую нужно было бы отдать кредиторам за пользование их капиталами, остается в распоряжении предприятия-инвестора. Эти моменты обеспечивают финансовую устойчивость предприятия, его платежеспособность, стабильное положение на рынке и снижение риска неплатежей и банкротства.

Но как любое явление использование собственных средств для инвестирования имеет и отрицательные стороны. Прежде всего, эти средства ограничены, и поэтому в периоды благоприятной рыночной конъюнктуры предприятие не сможет вкладывать большие суммы в развитие, а следовательно, дальнейшее совершенствование производства окажется под угрозой. Так как при финансировании инвестиций средства могут отвлекаться от покрытия других экономических нужд предприятия, то их стоимость по сравнению с альтернативными заемными средствами оказывается выше. Поэтому практически всегда предприятию приходится пользоваться заемными средствами, чтобы обеспечить эффективность инвестиций, а главное — провести в жизнь серьезный инвестиционный проект, позволяющий предприятию укрепить свое экономическое и финансовое положение.

Заемные средства — это денежные ресурсы, полученные на определенный срок и подлежащие возврату обычно с уплатой оговоренных процентов, хотя возможны и другие условия возврата займа. Они включают в себя различные виды кредитов, а также средства, полученные в результате выпуска облигаций и других долговых обязательств предприятия. В нормальных условиях функционирования рыночной экономики заемные средства оказываются более дешевым источником финансирования инвестиций, так как проценты по кредитам и займам обычно всегда меньше, чем уровень рентабельности производства, что делает более выгодным использование на нужды производства собственных средств, а на инвестиции — заемных.

Для финансирования инвестиций используются различные формы кредита: коммерческий, банковский, кредит и займы из бюджетных источников. Коммерческий кредит — это товарный кредит, предполагающий отсрочку платежа за поставленные для нужд инвестиционного процесса материальные и иные ценности. Банковский кредит предполагает получение в пользование сумм, необходимых для инвестиционной деятельности. Он может быть получен в банковских организациях на особо оговоренных условиях. В отдельных случаях, когда развитие предприятия решает общенациональные задачи и способствует развитию всей экономики страны, инвестору предоставляется кредитив бюджетов различного уровня. Такие кредиты обычно даются на удовлетворение первостепенных потребностей социальной сферы и развитие производственной инфраструктуры.

Одним из способов получения заемных средств является выпуск корпоративных облигаций. Этим способом в инвестиции привлекаются временно свободные средства населения и других субъектов рыночной экономики. Срок действия таких облигаций должен быть несколько больше, чем предполагаемый срок реализации инвестиций, чтобы средства на погашение этого займа можно было получить из доходов от использования реализованных инвестиций. Для размещения таких займов нужно, чтобы они были привлекательны для потенциальных инвесторов. Для этого необходимо сформировать такие условия, которые были бы для них достаточно выгодными и обеспечивали ликвидность облигаций на рынке ценных бумаг.

Привлечение инвестиционных средств посредством выпуска облигаций позволяет предприятию использовать денежные ресурсы мелких инвесторов, которые практически не вмешиваются в деятельность предприятия и не мешают ему реализовать свои цели, работать на определенных принципах. Кроме того, процентная ставка, которую получают эти инвесторы, фиксирована и меньше ставки банковского кредита. Это позволяет предприятиям точнее прогнозировать свои доходы и расходы, уменьшает риск возникновения критических ситуаций. Недостатком с точки зрения этого ресурса является система регламентации эмиссии облигаций со стороны органов управления рынком ценных бумаг и практическое отсутствие вторичного рынка облигаций.

И все же в совокупности внешние источники имеют большое преимущество: они значительно увеличивают возможности инвестирования на предприятии через привлечение дополнительных средств, особенно если предприятие обладает хорошей репутацией, может обеспечить залог или представить влиятельных поручителей. Но чаще всего привлечение заемных средств — это длительный и достаточно сложный процесс. При использовании заемных средств резко возрастает риск неплатежеспособности и банкротства предприятия, вследствие чего возможны варианты, когда инвестор может потерять свою собственность, и с увеличением удельного веса заемных средств в инвестиционных расходах этот риск возрастает.

При использовании заемных источников финансирования инвестиций уменьшается масса прибыли, остающаяся в распоряжении предприятия, так как из прибыли выплачиваются проценты за кредит и все прочие связанные с кредитом платежи. В отдельных случаях при заключении долгосрочных договоров на кредитование они становятся невыгодными, когда снижается ставка процента на кредитном рынке, а инвестор должен по-прежнему брать кредиты под ранее оговоренную высокую ставку.

И наконец, заемные средства всегда надо возвращать, и поэтому основная часть дохода, полученная от реализации инвестиционных проектов, будет уходить на выплату долгов.

У предприятия-инвестора есть еще одна возможность привлечения средств, которые могут превратиться в собственные средства предприятия, — это формирование так называемых привлеченных средств. Они также имеют несколько источников.

Широко используется для этих целей дополнительный выпуск акций. Дополнительная эмиссия акций позволяет привлечь акционерному обществу дополнительный капитал. Размещается новый выпуск как среди старых, так и среди новых акционеров. Преимущественное право покупки имеют функционирующие акционеры пропорционально тому пакету акций, которым они обладают. Это позволяет поддерживать определенную структуру акционерного общества, а отдельному акционеру сохранять свою долю в капитале, контролируя при необходимости работу акционерного общества. Если средств действующих акционеров не хватает, акции продаются сторонним покупателям. В этом случае деньги, вырученные от продажи акций, становятся собственным капиталом компании и могут быть израсходованы на инвестиции.

Основным преимуществом такого способа финансирования инвестиций является меньшая степень риска, чем при использовании заемных средств. Общая сумма долговых обязательств компании не меняется, привлечение дополнительных средств не требует каких-либо гарантий или залогов. Причем нужно еще иметь в виду, что в этом случае нет никаких обязательств по возврату капитала, а выплата дивидендов не гарантирована компанией. Поэтому если нет прибыли, можно не выплачивать дивиденды, и даже при наличии прибыли размер дивидендов может быть минимальным, или при условии принятия решения собранием акционеров они какой-то срок могут даже не выплачиваться.

В то же время у этого способа есть и недостатки. Эмиссия и размещение акций всегда требуют дополнительных транзакционных затрат, которые могут быть достаточно высоки. При продаже значительного количества акций новым акционерам существует риск утраты контроля над капиталом компании, и, конечно, вся эта деятельность по дополнительной эмиссии возможна только в рамках, определенных органами управления рынка ценных бумаг.

В отдельных случаях возможно привлечение средств со стороны на безвозмездной основе. Таких источников может быть несколько. Прежде всего, это, конечно, бюджетные средства. Они могут быть доступны при инвестициях в сферы производства, имеющие общенациональное значение. Но эти отрасли требуют больших капитальных затрат, которые часто не в состоянии осуществить представители частного бизнеса. Кроме того, эти вложения малопривлекательны в силу высокого риска и отдаленной экономической отдачи. В связи с этим практически во всем мире из бюджетных средств финансируются инвестиции в развитие социальной и производственной инфраструктур, в создание новых прогрессивных предприятий, определяющих научно-технический прогресс в национальной экономике или совершенствующих структуру национального хозяйства. Осуществляя эти вложения, государство стимулирует экономический рост и воздействует на хозяйственную конъюнктуру в стране.

Средства, выделяемые из бюджета, предназначаются для объектов, включенных в федеральную целевую программу. При выборе этих объектов учитываются социальные приоритеты и значимость объекта для развития национального хозяйства. Большое значение для выбора объектов стало введение частичного бюджетного финансирования и проведение конкурсов среди остальных инвесторов. Программа бюджетного финансирования разрабатывается и принимается в обстановке гласности, она обязательно должна быть опубликована в открытой печати, так же как и отчет о ее выполнении. Выделенные средства носят строго целевой характер, их использование контролируется государством.

» бюджетное финансирование возможно в двух формах: прямое, безвозвратное финансирование и в форме бюджетных кредитов и государственных гарантий.

Бюджетный кредит предоставляется юридическому лицу на основании договора на условиях возмездное™ и гарантии возврата кредита. Эти гарантии могут даваться банками или под залог имущества в виде акций, ценных бумаг и паев на все 100% предоставляемого кредита. Получить такой кредит имеют право только те юридические лица, которые не имеют задолженности по ранее предоставленным бюджетным кредитам. Получатель кредита обязан выплачивать проценты и вернуть кредит в установленные сроки и по первому требованию предоставлять информацию об использовании полученных средств контролирующим органам. Все платежи по этому кредиту приравниваются платежам в бюджет.

Государственные гарантии не должны охватывают все 100% риска и возможны при предоставлении инвестором встречных гарантийных обязательств, в том числе и залогов.

Инвестиционный налоговый кредит позволяет налогоплательщику уменьшить суммы необходимых налогов в течение определенного срока, а затем возместить эти суммы с выплатой определенного процента. Такой кредит может быть предоставлен по налогу на прибыль, а также по региональным и местным налогам на срок от одного года до пяти лет. Недоплаченные по сбору налогов суммы и будут составлять сумму кредита, на которую начисляются соответствующие проценты. Они платятся по ставке в пределах от 0,5 до 0,75 ставки рефинансирования Центрального банка РФ. Действие договора о таком кредите может быть прекращено, если заемщик досрочно выплатил всю полученную сумму кредита и причитающиеся проценты.

В будущем предполагается отказ от использования средств государственного бюджета для кредитования предприятий и предоставления им финансовых гарантий вследствие передачи этих функций специализированных агентствам, страховым компаниям и банкам с государственным участием.

Возможны и другие источники получения средств для инвестиций на безвозмездной основе. Если предприятие является составным звеном финансово-промышленной компании или другой формы объединения предприятий, то она может получить средства на инвестиции в целях развития из централизованных фондов этого объединения. Возможны выделения средств и из централизованных внебюджетных фондов. Так, Пенсионный фонд может финансировать создание объектов для пенсионеров. Используются для финансирования и благотворительные фонды, и пожертвования частных лиц.

Как видно из предыдущего, источников финансирования инвестиций достаточно много, поэтому при выборе конкретного источника необходимо руководствоваться четкими принципами. Прежде всего необходимо учитывать особенности производственной деятельности предприятия и его размеры. Как правило, предприятия с высокой долей внеоборотных активов имеют низкий кредитный рейтинг и не могут рассчитывать на большие кредиты. Они могут располагать только собственными источниками инвестиций. Также с трудом получают кредиты и небольшие предприятия, и кроме того, им труднее расплачиваться за пользование кредитами, поэтому они также ориентируются в основном на собственные средства. Бюджетное финансирование, целевые и льготные государственные кредиты могут получать только отдельные, наиболее значимые предприятия, для других они просто недоступны. Необходимо также учитывать уровень налогообложения и колебания ставки за кредит на рынке капиталов. При их изменении также приходится переориентироваться на другие источники.

Для увеличения объемов вложений и активизации инвестиционного процесса государство может использовать политику стимулирования инвестиций. В этом случае используются такие методы, как предоставление инвестиционного налогового кредита, налоговые каникулы, когда предприятие-инвестор на определенный срок освобождается от уплаты какого-либо налога, ускоренная амортизация, инвестиционные скидки на определенные налоги, льготы косвенного налогообложения (снижение таможенных пошлин и др.). Для привлечения иностранного капитала большое значение приобретает создание свободных зон, в которых действует режим льготного налогообложения и другие льготы.

10. Лизинг как форма финансирования капитальных вложений. Лизинговые отношения и их роль в финансировании капитальных вложений.

Лизинг как альтернативная форма финансирования долгосрочных инвестиций получает все большее распространение в народном хозяйстве России. Он выражает совокупность экономических и правовых отношений, которые возникают между участниками в связи с реализацией договора лизинга. Договор лизинга — договор, в соответствии с которым арендодатель (лизингодатель) обязуется приобрести в собственность указанное арендатором (лизингополучателем) имущество у определенного им продавца и предоставить лизингополучателю данное имущество за плату во временное владение и пользование. По договору финансовой аренды (лизинга) арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору данное имущество (предмет лизин-, га) во временное владение и пользование для предпринимательской деятельности. Арендодатель в этом случае не несет ответственности за выбор предмета лизинга и продавца. Он самостоятельно приобретает имущество для арендатора и уведомляет продавца, что оно предназначено для передачи определенному лицу. После этого продавец непосредственно передает имущество арендатору в месте его нахождения. Арендатор вправе предъявить продавцу имущества требования в отношении его качества и комплектности, сроков поставки и в других случаях ненадлежащего исполнения договора продавцом. ГК РФ предоставляет в данном случае односторонние преимущества арендодателю, поскольку арендатор не может расторгнуть договор купли-продажи с продавцом без согласия арендодателя.

Лизинговая деятельность — вид инвестиционной деятельности по приобретению имущества с последующей передачей его в лизинг.

Лизинговая сделка — это совокупность договоров, необходимых для реализации договора лизинга между лизингодателем, лизингополучателем и продавцом (поставщиком) предмета лизинга.

К обязательным договорам относят договор купли-продажи имущества. К сопутствующим договорам — договоры о привлечении денежных средств, договоры залога, поручительства, страхования предмета лизинга и др.