Сбережения и инвестиции в макроэкономике

В Федеральном законе РФ «Об инвестиционной деятельности, осуществляемой в форме капитальных вложений» от 25.02.99 г. инвестициям дается следующее определение: «Инвестиции– денежные средства, ценные бумаги, иное имущество, в том числе имущественные права и иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта». Другими словами, инвестиции – это виды материальных и нематериальных ценностей, вкладываемые в предпринимательскую и другие виды деятельности с целью получения прибыли или достижения социального эффекта.

Объектом инвестиций являются сами инвестиции. Субъектами инвестиционной деятельности являются: государство, организации и предприятия, банки, страховые компании, различные фонды, население.

Инвестиции принято делить на инвестиции в материально-вещественной и денежной формах. Инвестиции в материально-вещественной форме — это строящиеся производственные и непроизводственные объекты, оборудование и машины и другие товары, призванные развивать и приумножать основные средства. Инвестиции в денежной форме — есть денежный капитал, направляемый на создание материально-вещественных инвестиций, обеспечение выпуска инвестиционных товаров.

Валовыми инвестициями в производство называют инвестиционный продукт, направляемый на поддержание и увеличение основного капитала. Они складываются из двух составляющих. Одна из них, называемая амортизацией, представляет собой инвестиционные ресурсы, необходимые для возмещения износа основных средств, их ремонта. Вторая – чистые инвестиции, т.е. вложения капитала с целью увеличения, наращивания основных средств посредством строительства зданий и сооружений, производства и установки нового дополнительного оборудования.

В самом общем виде инвестиции могут классифицироваться:

1. Относительно объекта приложения:

— материальные (прямо участвуют в производственном процессе);

— финансовые (инвестиции в ценные бумаги);

— нематериальные (в подготовку кадров, исследования и разработки, рекламу и т.д.).

Материальные и нематериальные инвестиции еще называют прямыми или реальными, а финансовые – портфельными.

2. По характеру использования:

— первичные (нетто-инвестиции) – осуществляемые при основании или покупке предприятия;

— инвестиции на расширение (экстенсивные инвестиции);

— реинвестиции – использование свободных доходов, полученных в результате реализации инвестиционного проекта, путем направления их на приобретение или заготовление новых средств производства с целью поддержания состава основных фондов предприятия;

— инвестиции на замену оборудования;

— инвестиции на рационализацию (на модернизацию технологического оборудования или технологических процессов);

— инвестиции на изменение программы выпуска продукции;

— инвестиции на диверсификацию – связаны с изменением номенклатуры продукции, созданием новых видов продукции и организацией новых рынков сбыта;

— брутто-инвестиции – это нетто-инвестиции и реинвестиции;

— рисковые инвестиции (венчурный капитал) – инвестиции в новые сферы деятельности, связанные с повышенным риском.

3. По фактору времени:

— краткосрочные – инвестиции, окупаемые в течение 1 года;

— среднесрочные (в среднем 3-5 лет);

— долгосрочные (10 и более лет).

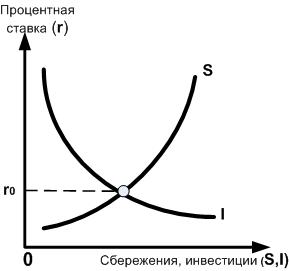

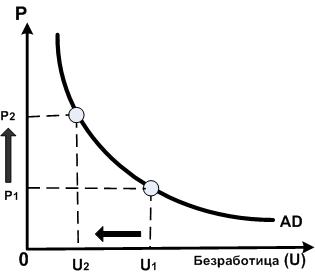

Рисунок 13 – Кривая спроса на инвестиции

Инвестиционный спрос зависит от нормы прибыли и ставки банковского процента. Отсюда следует, что инвестиционный спрос выступает как функция ставки банковского процента

Инвестиционный спрос растет, если на средства, вложенные в инвестиции, норма прибыли будет выше, чем процент от вложения этой суммы денежных средств в банк. Инвестиционный спрос падает, если процентная ставка за кредит возрастает и капитальные вложения становятся менее выгодными. Инвестиционный спрос замедляется, когда банковский процент повышается, а курс ценных бумаг понижается. В этом случае ресурсы капитала от продажи акций и облигаций уменьшаются. В результате можно сделать вывод, что при использовании любого источника финансирования делать инвестиции будет выгодно до тех пор, пока ставка процента не превысит ожидаемой нормы прибыли от вложенных средств в инвестиции, т. е. спрос на инвестиции обратно пропорционален норме банковского процента.

Инвестиции являются важнейшей экономической категорией и играют значительную роль как на макро-, так и на микроуровнях, в первую очередь, для расширенного воспроизводства, структурных преобразований, максимизации прибыли и решения многих социальных проблем. Сегодняшнее благосостояние является в значительной мере результатом вчерашних инвестиций, а сегодняшние инвестиции закладывают основы завтрашнего роста производительности труда и более высокого благосостояния.

Для понимания основной тенденции развития экономической системы необходимо обратиться к категории «доход» и посмотреть его структуру. Определяя экономическое содержание категорий потребления и сбережения, можно отметить, что под потреблением понимают часть национального дохода, направляемую на удовлетворение текущих потребностей или совокупность расходов на товары и услуги с целью удовлетворения материальных и духовных потребностей. По данным аналитиков, на потребление направляется от 2/3 до 3/4 национального дохода, остальную его часть составляют сбережения.

Сбережения — отложенный спрос на товары и услуги. Они возникают в силу субъективных факторов, например, из-за предпочтения ликвидности, из-за консерватизма потребления, обусловливающих возникновение непотребленного остатка дохода или в результате принятия рационалистических решений о формировании целевых фондов будущих потребительских или инвестиционных расходов. В последнем случае сбережения принимают форму накоплений.

Исходя из характеристики потребления и сбережений, можно сделать вывод о делении дохода на две части:

Y=C S

где Y — располагаемый доход, С — потребление; S — сбережение.

Данная структура важна, как для определения абсолютной величины потребительских расходов, объема сбережений, так и для анализа оптимального соотношения между ними.

Сбережения как правило, производятся в форме вклада под процент в какое-либо кредитное учреждение (банк), либо путем покупки ценных бумаг (акций или облигаций). Поэтому решающим фактором оказывается уровень доходности сберегаемых средств, который определяется процентной ставкой. Чем выше процентная ставка, тем больше заинтересованность людей в сбережениях.

Для измерения склонности людей к потреблению и накопления введены понятия средней склонности к потреблению(average propensity to consume) APC и предельной склонности к потреблению (marginal propensity to consume) MPC:

APC = C/Y, MPC = DС / DY .

Аналогичным образом введены понятия средней склонности к сбережению (average propensity to save) APS и предельной склонности к сбережению (marginal propensity to save) MPS

APS = S/Y, MPS = DS / DY .

Средние величины показывают, какую часть располагаемого дохода люди в среднем склонны потреблять и какую часть – сберегать. Вторые (предельные) величины являются производными первых величин в отклонениях: MPC MPS = 1.

Предельная склонность к потреблению и предельная склонность к сбережению – это величины стабильные на небольших интервалах времени. В развитых странах MPCсоставляет сегодня величину 0.7 – 0.8, MPS–0.2-0.3. Следует понимать, что речь идет об усредненных величинах. Соотношение между потреблением и сбережением зависит от возраста, индивидуальных склонностей человека, его воспитания и т.д. Есть люди, которые копят «на черный день», а есть люди, живущие по принципу «живем только один раз».

Согласно классической теории, сбережения S – это возрастающая функция процентной ставки r (rate – ставка процента), т.е. S = S(r), а инвестиции I – это убывающая функция процентной ставки r , т.е. I = I(r). Объяснение этому явлению было дано выше. С ростом процентной ставки уменьшается общий объем кредитов, а, следовательно, объем инвестиций (функцияI(r) уменьшается). Населению становится выгодно часть дохода сохранять в виде сбережений, т.е. функция S(r) возрастает. Если стоять на позициях классической школы, анализируя сбережения и инвестиции, можно представить их взаимосвязь как рынок капитала, где сбережения – это предложение капитала, а инвестиции – спрос на капитал. При этом ценой капитала выступает процентная ставка, а равновесие между сбережениями и инвестициями обеспечивается через ценовой механизм, т.е. через механизм процентной ставки.

Равновесие, как на любом рынке, согласно представителям классической школы, восстанавливается благодаря действию ценового механизма. Сбережения и инвестиции зависят от одного и того же аргумента – уровня процентной ставки (r), поэтому проблемы достижения равновесия между сбережениями и инвестициями не существует.

Рисунок14 — Сбережения и инвестиции в классической школе

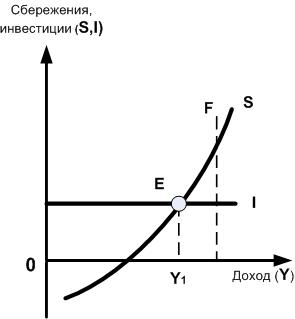

Однако (по Кейнсу) сбережения и инвестиции зависят от разных величин. Инвестиции, как и у классиков, определяются уровнем процентной ставки, а сбережения зависят от уровня располагаемого дохода. Возможны две ситуации.

Сбережения больше инвестиций – это ситуация стагнирующей экономики, когда есть средства, но нет желания инвестировать.

Инвестиции больше сбережений – это ситуация развивающейся экономики, когда внутренних средств не хватает и нужны инвестиции извне.

Рисунок 15 — Сбережения и инвестиции (по Кейнсу)

Эффект мультипликатора.Прирост инвестиций приводит к приросту дохода. Однако, как показывает практика, доход растет гораздо интенсивнее, чем растут инвестиции. Чтобы оценить этот рост дохода, введено понятие мультипликатора.

Мультипликатор – это коэффициент, на который необходимо помножить прирост инвестиций, чтобы получить прирост дохода.Эффект мультипликатора работает не только в отношении инвестиций, но и в отношении других составляющих совокупного дохода (потребление, государственные расходы, чистый экспорт).

В отношении инвестиций величина мультипликатора зависит от предельной склонности населения к сбережению. Чем ниже этот параметр, тем больше значение мультипликатора. Первоначальный инвестиционный импульс может исходить из других составляющих совокупного дохода. Так, в России такой импульс в настоящее время дали доходы государства от экспорта нефти и газа. Ускоренная индустриализация в 30-х годах в СССР происходила за счет ограбления крестьянства и продажи за границу культурных ценностей страны. В США и Германии 30-х годов прошлого века инвестиционный толчок дали общественные работы – строительство автодорог, которые создавали платежеспособный спрос без создания дополнительной массы.

§

Как экономическое явление инфляция существует уже длительное время. Считается, что ее появление связано с периодом возникновения бумажных денег. Само понятие «инфляция» (от лат. Inflatio – вздутие) впервые стало употребляться в Северной Америке в 1861-1865 гг. Означало оно некий процесс, приводящий к увеличению бумажных денег в обращении. Вскоре это понятие стало использоваться в Великобритании и Франции. В экономической литературе оно появилось в начале ХХ в.

Инфляция – это второй после циклических колебаний источник макроэкономической нестабильности. Свойственные рыночной экономике колебания совокупного спроса и совокупного предложения непосредственно связаны с изменением общего уровня цен в экономике. Устойчивое отклонение общего уровня цен в сторону ее увеличения называется инфляцией, отклонение в обратную сторону – дефляцией.

Инфляция – обесценивание денег, снижение их покупательной способности.

В западной экономической литературе инфляция означает рост цен при сохранении баланса спроса и предложения. Таким образом, инфляция – многоплановое явление, которое не может быть сведено лишь к чисто денежному феномену. Это явление затрагивает производственный, денежно-кредитный, воспроизводственный, социальный и иные аспекты.

Причинывозникновения инфляции:

1) несбалансированность государственных расходов и доходов, выражающаяся в дефиците госбюджета, который покрывается за счет эмиссии денег;

2) чрезмерные военные расходы, которые деформируют структуру экономики (проявляется в значительном отставании отраслей, производящих предметы потребления от отраслей, производящих средства производства);

3) диспропорции на микро- и макроуровне, являющиеся проявлением циклического развития экономики;

4) монополия государства на внешнюю торговлю;

5) чрезмерные инвестиции;

6) необоснованное повышение цен и заработной платы;

7) кредитная экспансия (расширение масштабов банковского кредитования сверх реальных потребностей хозяйств, что ведет к эмиссии денег в безналичной форме);

8) искусственный рост цен на экспортируемые товары;

9) обмен банками иностранной валюты на национальную (вызывает потребность в дополнительной эмиссии бумажных денег, что пополняет каналы денежного;

10) мировые кризисы (сопровождаются многократным ростом цен на сырье, нефть и т.д.; их импорт становится поводом для резкого повышения цен монополиями, товары и услуги которых, пересекая границы своих стран, экспортируют в то же время в другие страны и инфляцию);

11) общее повышение уровня цен связывается различными экономическими школами с изменениями структуры рынка в ХХ в. (большинство рынков в мире являются монопольными и олигопольными).

Если говорить о видах инфляции, то выделяют несколько критериев:

1. С точки зрения проявления инфляции:

а) открытая – характерна для стран с рыночной экономикой, где взаимодействие спроса и предложения способствует открытому и неограниченному росту цен;

б) подавленная – присуща экономике с административно-командным контролем над ценами и доходами, не проявляется в росте цен, а характеризуется дефицитом.

2. По темпам роста цен:

а) умеренная (ползучая) – цены растут менее, чем на 10% в год. На

Западе ее рассматривают как элемент нормального развития экономики. В самом деле, при росте цен население больше покупает, т.к. в дальнейшем покупки обойдутся еще дороже. Это стимулирует производителей увеличить предложение товаров и услуг;

б) галопирующая – рост цен измеряется двузначными и более цифрами в год, контракты «привязываются» к росту цен, деньги ускоренно материализуются. Считается, что она опасна для экономики и требует применения антиинфляционных мер;

в) гиперинфляция – цены растут астрономическими темпами (50 и более процентов в месяц), расхождение цен и заработных плат становится катастрофическим, разрушается благосостояние даже обеспеченных слоев населения, предприятия становятся убыточными. Она парализует хозяйственный механизм, поскольку резко усиливается эффект превращения денег в товары. При этом разрушаются экономические связи, осуществляется переход к бартерному обмену.

3.По степени сбалансированности:

а) сбалансированная – цены различных товарных групп остаются неизменными относительно друг друга;

б) несбалансированная – в России и странах СНГ преобладает несбалансированная инфляция.

4. По характеру ожидания:

а) ожидаемая инфляция – предсказывается и прогнозируется заранее;

б) неожидаемая.

В рамках открытой инфляции выделяют два типа:

1) инфляция спроса – когда слишком большое количество денег в экономике сочетается со слишком малым количеством товаров; обычно возникает при полной занятости и загруженности производственных мощностей;

2) инфляция предложения (издержек производства) – означает рост цен, спровоцированный увеличением издержек производства в условиях недоиспользования производственных ресурсов. Основными источниками инфляции предложения являются рост заработной платы и цен за счет удорожания сырья и энергоносителей.

Таблица 11 — Индексы цен в секторах российской экономики, %

(1995 г. – в разах)[4]

| Показатель | Год | |||

| Индекс потребительских цен | 2,3 | 120,2 | 110,9 | 108,8 |

| Индекс цен производителей промышленных товаров | … | 131,9 | 113,4 | 116,7 |

| Индекс цен производителей сельскохозяйственной продукции | 3,3 | 122,2 | 103,0 | 123,6 |

| Сводный индекс цен строительной продукции | 2,5 | 135,9 | 112,1 | 109,1 |

| Индекс тарифов на грузовые перевозки | 2,7 | 151,5 | 116,6 | 133,1 |

Способы измеренияинфляции:

1. Инфляция проявляется как устойчивое повышение среднего (общего) уровня цен на товары, услуги и факторы производства. Уровень инфляции измеряется индексом цен, который равен отношению текущего уровня цен по отношению к базовому периоду.

2. Индекс потребительских цен определяется процентным изменением стоимости так называемой «потребительской корзины» по отношению к базовому периоду. Так, если принять уровень потребительских цен в 2022 году за 100%, то к концу 2022 года индекс потребительских цен составлял 108,4%. Таким образом, темп инфляции в 2022 году составил 8,4%.

3. Так называемое «правило числа 7» (при умеренных темпах инфляции) позволяет оценить время, за которое цены (и реальный ВВП) могут удвоиться. При темпе инфляции 7% и росте реального ВВП на 7% в год удвоение происходит за 10 лет. Дефлятор ВВП представляет собой отношение номинального ВВП (в текущих ценах) к реальному ВВП (в ценах базисного периода).

Инфляция оказывает сильное воздействие на занятость. В 1958 г. английский экономист А. Филлипс предложил графическую модель инфляции спроса, выражающую такое воздействие.

Рисунок 16 – Кривая Филлипса

Используя в своей работе данные английской статистики за 1861-1956 гг., он построил кривую, наглядно показывающую обратную зависимость между изменением ставок заработной платы и уровнем безработицы. По кривой А. Филлипс установил, что увеличение безработицы в Англии сверх 2,5-3% приводило к резкому замедлению роста цен и заработной платы.

Кривая Филлипса показывает на кривой совокупного спроса AD на рынке труда, как с уменьшением безработицы растут цены, и растет заработная плата. Эта зависимость вытекает из предположения, что причины инфляции лежат, главным образом, на рынке труда. Суть в том, что когда в экономике имеется высокая безработица, денежная заработная плата не увеличивается или даже уменьшается.

Филлипс сделал вывод, что правительство может использовать увеличение инфляции для борьбы с безработицей. Позднее этот вывод теоретически аргументировал экономист Р. Липси.

Также была создана модификация кривой Филлипса для разработок экономической политики. Эту работу проделали американские экономисты Р. Солоу и известный большинству студентов по одному из учебников П. Самуэльсон. Они заменили в этой кривой ставки заработной платы на темп роста товарных цен или инфляцию. При помощи этой кривой стало возможным рассчитывать равновесие между достаточно высокими уровнями занятости и производства и определенной стабильностью цен.

Если правительство рассматривает уровень безработицы в стране как чрезвычайно высокий, то для его понижения проводятся бюджетные и денежно-кредитные мероприятия стимулирующие спрос. Это приводит к расширению производства и созданию новых рабочих мест. Норма безработицы снижается, но одновременно темпы инфляции возрастают. Такие манипуляции могут вызвать “перегрев” экономики и как следствие кризисные явления. Такая ситуация вынуждает правительство ввести кредитные ограничения, сократить расходы из государственного бюджета и т.д. В результате этих возвратных действий правительства уровень цен снизится, а безработица возрастет.

Неоднократная практика экономического регулирования показала, что этот метод может быть применен только на короткие периоды, поскольку в долгосрочном плане (5-10 лет), несмотря на высокий уровень безработицы, инфляция продолжает нарастать, что объясняется целым рядом обстоятельств. Среди этих обстоятельств необходимо выделить политику совокупного спроса. Стремление правительства ценой инфляции “купить” более низкий уровень безработицы успешны только тогда, когда у хозяйствующих агентов удается создать так называемые “инфляционные ожидания”. Особое внимание на эти взаимосвязи обратил еще в 60-е гг. американский экономист М. Фридмен, который подчеркивал неэффективность борьбы с безработицей путем “накачивания» совокупного спроса инфляционными мероприятиями. Ведь в момент, когда население преодолевает свои ложные ожидания, трезво оценивает, что повышение номинальных ставок не адекватно повышению покупательной способности их заработной платы, тогда инфляция будет сопровождаться не ростом предложения труда, а, наоборот, его сокращением, т.е. растущей безработицей.

Установлено, что кривая Филлипса может быть использована для борьбы с безработицей лишь в условиях умеренной инфляции с постоянным темпом. При неожиданных экономических потрясениях темп инфляции возрастает также неожиданно и может сопровождаться резким ростом безработицы. Иными словами, соотношение, установленное кривой Филлипса не действительно для длительных периодов времени. Переливание безработицы в инфляцию по этому методу опасно для экономики из-за непредсказуемых последствий. Вследствие этой негативной черты правительства большинства западных стран, в том числе США и Англии, перешли к теории естественного уровня безработицы, которая используется по сей день. Суть этой теории состоит в том, что в долгосрочном плане приемлемый уровень инфляции возможен только при естественном уровне безработицы. Естественный уровень безработицы должен определяться структурой рынка рабочей силы с учетом информации о потребностях в различных отраслях. Необходимо заметить, что и эта политика обеспечения естественного уровня безработицы и снижение уровня инфляции до умеренных и стабильных не всегда достигает своих целей. При всех положительных факторах этого метода у него существует довольно важный недостаток: при достижении естественного уровня безработицы инфляция продолжает некоторое время как бы по инерции усиливаться: ее темпы не могут быстро сократиться. Также необходимо заметить, что естественный уровень безработицы не всегда является социально приемлемым.

Антиинфляционная политика – макроэкономическая политика, направленная на стабилизацию общего уровня цен, смягчение инфляционной остроты.

Антиинфляционная политика осуществляется посредством стратегии и тактики, предусматривающих систему мер, связанных с борьбой с инфляционными процессами. Первым направлением является регулирование совокупного спроса. Поднять уровень совокупного предложения можно за счет создания эффективного спроса, который формируется государственным заказом и дешевым кредитом. Эти меры приводят к сокращению спада и уменьшению безработицы. Но при этом происходит углубление дефицита государственного бюджета, который не должен покрываться дополнительной эмиссией денег. Сокращение дефицита возможно за счет государственных займов, которые можно погасить в будущем.

Во втором случае предполагается, что источником инфляции является избыточность денежной массы. Соответственно, используется метод шоковой терапии, который позволяет резко сократить темпы роста денежной массы и быстро сбить инфляцию. Однако этот метод сопровождается значительным спадом производства и сокращением занятости.

6.Безработица: виды, особенности.

§

Безработица как характерное явление рыночной экономики, по определению международной организации труда (ILO), выражается в том, что трудоспособные люди, желающие работать, не имеют рабочего места и могут искать его в течение определенного по законодательству страны периода времени. В это время они получают установленное законом пособие по безработице.

В экономической теории используется два показателя, которые могут обрисовать объективную картину экономической нестабильности на рынке труда. Это уровень безработицы и средняя ее продолжительность.

Показатель уровня безработицы используется для измерения масштабов безработицы и измеряется как доля официально зарегистрированных безработных к численности занятых в производстве. Продолжительность безработицы характеризует среднее время перерыва в работе.

Различают безработицу фрикционную, структурную, институциональную, циклическую, добровольную.

Фрикционная безработица отражает текучесть кадров, связанную с переменой рабочих мест, места жительства. Среди совокупной рабочей силы какая-то часть постоянно находится в движении, перемещаясь на новые рабочие места. Этот тип безработицы включает в себя людей, которые незаняты в связи с переходом с одной работы на другую и в течение недели рассчитывают приступить к работе на новом месте, а также работников в тех отраслях, где временные увольнения являются нормой без влияния на общий уровень дохода людей, например, в строительстве. В период внедрения новых достижений технического прогресса, такое движение становится не только неизбежным, но и более интенсивным. В какой-то мере эта безработица является желательной, т.к. многие рабочие переходят с низкопродуктивной, малооплачиваемой работы на более высокооплачиваемую и более продуктивную работу. Это означает более высокие доходы для рабочих и более рациональное распределение трудовых ресурсов, а, следовательно, и больший объем реального национального продукта.

Структурная безработица по существу является углублением фрикционной. С течением времени в структуре потребительского спроса и в технологии происходят важные изменения, которые, в свою очередь, изменяют структуру общего спроса на рабочую силу. Из-за таких изменений спрос на некоторые виды профессий уменьшается или вовсе прекращается. Спрос на другие профессии, включая новые, увеличивается. Возникает безработица, т.к. рабочая сила реагирует на это изменение медленно и ее структура не отвечает новой структуре рабочих мест.

Разница между структурной и фрикционной безработицей весьма неопределенная. Существенное различие состоит в том, что у «фрикционных» безработных есть навыки, которые они могут продать, а структурные безработные не могут сразу получить работу без переподготовки. Фрикционная безработица носит более краткосрочный характер, а структурная более долговременная и поэтому считается более серьезной проблемой.

Институциональная безработица возникает, когда сама организация рынка труда недостаточно эффективна. Допустим, неполна информация о вакантных рабочих местах. Уровень безработицы был бы ниже при налаженной работе системы информации. В этом же направлении действует завышенное пособие по безработице или заниженные налоги на доходы. В этом случае возрастает продолжительность безработицы, т.к. гасятся стимулы для энергичных поисков работы.

Циклическую безработицувызывает спад производства во время промышленного кризиса, депрессии, спада, т.е. фаза экономического цикла, которая характеризуется недостаточностью общих, или совокупных, расходов. Когда совокупный спрос на товары и услуги уменьшается, занятость сокращается, а безработица растет. По этой причине циклическую безработицу иногда называют безработицей, связанной с дефицитом спроса. С переходом к оживлению и подъему число безработных обычно становится меньше.

Циклическая безработица опасна еще тем, что, кроме социальных бедствий, она приносит еще и явные потери в объеме реального ВВП. На это обратил внимание американский экономист А. Оукен. Он сформулировал закон, согласно которому страна теряет от 2 до 3% фактического ВВП по отношению к потенциальному, когда фактический уровень безработицы увеличивается на 1% по сравнению с ее естественным уровнем (закон Оукена).

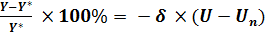

,

,

где Y – фактический ВВП,

Y* – потенциальный ВВП,

– эмпирический коэффициент чувствительности ВВП к изменениям циклической безработицы (коэффициент Оукена),

– эмпирический коэффициент чувствительности ВВП к изменениям циклической безработицы (коэффициент Оукена),

U – фактический уровень безработицы (%),

Un – естественный уровень безработицы (%).

Добровольная безработицавызвана тем, что в любом обществе существует прослойка людей, которые по своему психическому складу или по иным причинам не хотят работать.

Таким образом, безработица является характерной чертой рыночной экономики. Поэтому полная занятость – нонсенс, не совместимый с идеей рыночного хозяйства. В то же время понятие«полная занятость»не означает полного отсутствия безработицы. Экономисты считают фрикционную и структурную безработицу совершенно неизбежной, следовательно, уровень безработицы при полной занятости равен сумме уровней фрикционной и структурной безработицы. Другими словами, уровень безработицы при полной занятости достигается в том случае, когда циклическая безработица равна нулю. Уровень безработицы при полной занятости называется естественным уровнем безработицы.Например, в 60-х годах 20 в. в США естественной безработицей считались 4% от занятой рабочей силы. Сегодня этот уровень поднялся до 5-6%, что связано с изменением демографического состава рабочей силы и институциональными изменениями.

Здесь самое время ознакомиться с методикой, разработанной Международной организацией труда (МОТ), и в частности с опытом, накопленным в этой области США.

Для расчета показателей безработицы производится сбор данных на основании ежемесячных опросов около 50 тысяч случайно выбранных семейных хозяйств. Вопросы касаются следующих проблем: имел ли тот или иной индивид работу на прошлой неделе; пытался ли он найти работу; сколько времени он уже потратил на трудоустройство; какие действия он предпринимал с этой целью. Исходя из ответов на вопросы, к безработным относят лиц старше 16 лет, которые в рассматриваемый период: не имели работы (доходного занятия); занимались активными поисками работы; были готовы приступить к работе.

Не занятых в общественном производстве и не стремящихся получить работу лиц не учитывают при определении численности рабочей силы (то есть экономически активного населения). Многие люди из этой категории могут трудиться, но не делают этого в силу тех или иных причин. Это студенты дневных отделений, пенсионеры, домохозяйки. Автоматически исключаются из категории экономически активного населения дети в возрасте до 16 лет и заключенные, отбывающие наказание в тюрьме.

Особую категорию представляют военнослужащие. Число лиц, состоящих на действительной воинской службе, входит в величину совокупной рабочей силы, а при определении численности рабочей силы, занятой в гражданском секторе экономики, эта категория экономически активного населения не учитывается, что сказывается в расчете общей нормы безработицы и нормы безработицы для гражданского сектора. Эти показатели отражают удельный вес безработных в численности совокупной рабочей силы и численности рабочей силы данного сектора соответственно. Расхождение между величинами составляет около десятой доли процента, и в публикациях чаще встречается последний показатель.

Тем не менее методология МОТ не может преодолеть некоторых неточностей, связанных с измерением уровня безработицы, в связи с чем официальное определение нормы безработицы можно критиковать как за уменьшение истинного числа безработных, так и за его преувеличение. Одним из способов избегания неясностей является сопоставление официального определения безработного с понятиями «неработающий» и «неспособный найти работу».

На практике определения безработного и занятого существенно отличаются от понятии «работающий» и «неработающий». С одной стороны, многие работающие не попадают в категорию занятых, например, домохозяйки. Они учитываются в качестве занятых только тогда, когда за свой труд получают денежное вознаграждение. Кроме того, в число занятых не включаются работающие дети до 16 лет, независимо от того, получают ли они заработную плату за труд или работают бесплатно.

С другой стороны, совсем не каждый «неработающий» попадает в категорию безработных. К ним можно отнести много людей, не делающих ничего, чтобы найти себе новую работу. Безработными не считаются те, кто отсутствует в данный момент на рабочем месте из-за болезни или плохой погоды, а также так называемые «частично занятые» (работающие неполный рабочий день и т.д.).

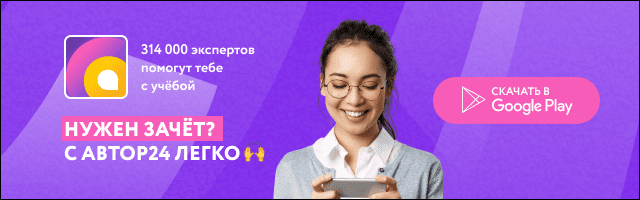

По данным Роструда численность безработных, зарегистрированных в органах государственной службы занятости по состоянию на конец 2009 г. составило 2147 тыс. чел., всего безработных в РФ – 6162 тыс. чел. Особо остро проблема безработицы стоит в наиболее удаленных от столицы регионах

Рисунок 17— Уровень экономической активности и уровень занятости населения в возрасте от 15 до 72 лет в 2022 году:

где ЦФО – Центральный федеральный округ,

СЗФО – Северо-Западный федеральный округ,

ЮФО – Южный федеральный округ,

СКФО – Северо-Кавказский федеральный округ,

ПФО – Приволжский федеральный округ,

УФО – Уральский федеральный округ,

СФО – Сибирский федеральный округ,

ДФО – Дальневосточный федеральный округ.

Современный подход к пониманию проблемы занятости обусловил не только ее возрастающее значение для стабилизации экономики, но и необходимость более активного вмешательства государства в регулирование этого процесса. Для объяснения такой необходимости экономисты рассматривают безработицу не только и не столько как социальное зло с точки зрения потерь для общества, но и как благо. Положительное влияние безработицы состоит в следующем:

· безработица представляет собой резерв незанятой части трудоспособного населения;

· наличие безработицы противостоит давлению профсоюзов и тем самым усиливает предпринимательскую активность;

· страх потерять работу является фактором дисциплины и организации труда.

Однако превышение уровня над естественным уровнем приводит к отрицательным последствиям, среди которых отметим следующие:

· недопроизводство и падение совокупного спроса;

· сокращение сбережений и инвестиций;

· ухудшение психологического климата населения и рост преступности.

Все это обуславливает необходимость государственного регулирования экономики для обеспечения экономической и социальной безопасности. Ее обеспечение предполагает следующие направления:

1. Регулирование занятости путем сокращения законодательно устанавливаемой продолжительности рабочего дня и рабочей недели в период спада производства, разработка рекомендаций по распределению рабочих мест между работниками; досрочный перевод на пенсию работников государственного сектора экономики, которые не дослужили до пенсии 2-3 года; создание новых рабочих мест и организация общественных работ; ограничение эмиграции и стимулирование репатриации; разработка законодательной базы (свод законов, регулирующих трудовые взаимоотношения и оплату труда).

2. Организация бирж труда и контроль за их работой с учетом складывающейся экономической ситуации. Эти учреждения являются, как правило, государственными, они занимаются учетом и трудоустройством безработных, содействуют желающим переменить работу, исследуют состояние рынка труда и представляют информацию о нем, помогают профессиональной ориентации. Важной функцией бирж труда является обеспечение пособиями по безработице на период регистрации в размерах необходимого прожиточного уровня.

3. Организация социальных фондов страхования безработных. Эти фонды предназначены для оказания специальной материальной помощи лицам, потерявшим работу. Они образуются, в основном, за счет отчислений из заработной платы работающих.

Политику занятости нельзя сводить лишь к помощи безработным (эта политика проводится во многих странах и в России), когда проблема сводится к адаптации традиционных контингентов риска, испытывающих трудности в процессе поиска работы. В качестве примера можно рассмотреть Закон РФ «О занятости населения», направленный на социальную защиту от безработицы.В соответствии с законом организован государственный фонд занятости с установлением процента отчислений в этот фонд сумм из заработной платы; установлен срок выплаты пособий по безработице — 12 месяцев; гражданам, проработавшим сравнительно продолжительный срок, размер пособия установлен в процентах от средней заработной платы, в том числе первые три месяца – 75%, следующие 4 месяца – 60%, а в дальнейшем – 45%; лицам, ищущим работу впервые, выплачивается пособие в размере минимальной оплаты труда. Размер пособий по безработице на 2022 год установлен от 850 до 4900 рублей в месяц. В принципе, этот закон соответствует международным стандартам, хотя сами пособия (как и пенсии) очень невелики.

§

Денежная система государства – это форма организации денежного обращения в стране, сложившаяся исторически и закрепленная законом. В каждом государстве существует национальная денежная система, основными элементами которой являются:

· -денежная единица (рубль, доллар, франк);

· масштаб цен (способ и средство измерения и выражения стоимости товара в денежных единицах);

· виды денежных знаков (бумажные и разменные монеты);

· порядок эмиссии и обращения денег (обеспечение, выпуск и изъятие денег из обращения);

· регламентация безналичного оборота;

· государственные органы, регулирующие денежное обращение.

Основными формами современных денег являются наличные и безналичные деньги.

Наличные деньги – это денежные средства в виде бумажных денег – банковских билетов (банкнот) и разменных монет.

Безналичные деньги – это денежные средства на банковских счетах, используемые для оплаты взаимных расчетов посредством перечисления с одного счета на другой.

Совокупность платежных средств, обращающихся в данный момент, определяет денежную массу. Количество денег в стране контролируется государством. На практике в нашей стране эту функцию осуществляет Центральный банк России.

Основной постулат количественной теории денег заключается в следующем: абсолютный уровень цен (P) определяется предложением номинальных денежных запасов (M). Иными словами, чем больше предложение денег, тем выше уровень цен. Эту зависимость можно представить в виде уравнения обмена (уравнение Фишера) количественной теории денег:

где V – скорость обращения денег по отношению к доходу,

M – номинальное предложение денег,

P – общий уровень цен,

Y – ВВП.

Расположив компоненты денежной массы по степени убывания ликвидности, можно выделить несколько денежных агрегатов – показателей денежной массы:

— М0 – наличные деньги;

— М1 = М0 чеки и вклады до востребования в банках;

— М2 = М1 краткосрочные вклады (табл. 7);

— М3 = М2 любые вклады;

— L = М3 ценные бумаги (акции, облигации, государственные краткосрочные облигации, облигации государственного займа, другие ценные бумаги государства и коммерческих банков).

Таблица 12 —Денежное обращение в российской экономике, млрд. руб.[5]

| Показатель | Год | |||

| Денежная масса М2 | 220,8 | 1154,4 | 6032,1 | 20011,9 |

| В том числе: | ||||

| — наличные деньги в обращении М0 | 80,8 | 418,9 | 2009,2 | 5062,7 |

| — безналичные средства | 140,0 | 735,5 | 4022,9 | 14949,1 |

| Удельный вес М0 в М2, % | 36,6 | 36,3 | 33,3 | 25,3 |

Следует отметить, что в нашей стране вплоть до начала 90-х годов денежные агрегаты не рассчитывались и не использовались. Но с переходом к рыночной экономике Центральный банк России, Министерство финансов и другие государственные учреждения кредитно-денежной сферы стали активно применять рассмотренные выше денежные агрегаты при осуществлении макроэкономической политики.

Кредит – это форма существования и движения ссудного капитала. Ссудным капиталом называется капитал в денежной форме, предоставляемый в ссуду его собственником на условиях возвратности, срочности и платности.

Результативность применения ссудного капитала определяется нормой или ставкой процента. Ставка процента – это относительная величина процентных платежей, выплачиваемых заемщиком (тот, кто берет кредит) кредитору (тот, кто выдает кредит) за определенный период времени (месяц, год).

Таблица 13 — Кредитные организации в российской экономике[6]

| Показатель | Год | ||

| Число кредитных организаций, имеющих право на осуществление банковских операций (действующих) | |||

| в том числе имеющих лицензии (разрешения), предоставляющие право на: | |||

| — привлечение вкладов населения | |||

| — осуществление операций в иностранной валюте | |||

| — генеральные лицензии | |||

| — проведение операций с драгоценными металлами | |||

| Число кредитных организаций с иностранным участием в уставном капитале, имеющих право на осуществление банковских операций | |||

| Число филиалов действующих кредитных организаций на территории Российской Федерации, | |||

| из них Сбербанка России | |||

| Зарегистрированный уставный капитал действующих кредитных организаций, млрд руб. | 207,4 | 444,4 | 1186,2 |

| Депозиты, кредиты и прочие привлеченные кредитными организациями средства, млрд рублей — всего | |||

| … | 5152,3 | 19729,8 | |

| Кредиты, депозиты и прочие размещенные средства, предоставленные организациям, физическим лицам и кредитным организациям, млрд руб. — всего | … | 6212,0 | 21537,3 |

Кредит выполнят следующие основные функции:

— перераспределительную (посредством кредита денежные ресурсы перераспределяются на условиях последующего возврата между предприятиями, отраслями и регионами страны);

— экономии издержек обращения и ускорения обращения денег, замещая наличные деньги кредитными (векселями, чеками, безналичными расчетами);

— ускорения концентрации и централизации капитала;

— экономического контроля и регулирования экономики посредством изменения объема и динамики кредита, дифференциации процентных ставок за кредит, предоставления правительственных гарантий и льгот.

На основе развития кредита формируется кредитная система государства, которая представляет собой совокупность кредитно-расчетных отношений, форм и методов кредитования, финансово-кредитных учреждений (банки, инвестиционные компании, страховые общества, пенсионные фонды и т.д.

Рисунок 18 – Виды кредита

Банки – это финансовые организации, учреждения, осуществляющие универсальные операции по аккумулированию денежных средств, предоставлению кредитов, осуществлению денежных расчетов, выпуску ценных бумаг и т.д.

Сущность банка предполагает определение его специфических черт. Она не зависит от типа банка и его операций. Банк является, прежде всего, хозяйственной единицей, производящей специфический продукт, который отличается от продуктов сферы материального производства. Банк производит товар в виде денег. Кроме этого, банки предоставляют различные услуги денежного характера. Основной продукт в сфере услуг – предоставление кредита.

Особенность банковского кредита состоит в том, что он предоставляется как капитал, т.е. совершив кругооборот в хозяйстве, деньги должны вернуться с приращением в виде ссудного процента.

От промышленных предприятий банк отличается и характером своего эмитирования. Он не только выпускает ценные бумаги, но и совершает операции по учету и хранению ценных бумаг других эмитентов. В банке работают не рабочие, а служащие, которые заняты не физическим, а умственным трудом (организация учета, расчетов, анализа и т.д.).

Банковские операции могут быть сведены в 3 группы:

· активные (операции по размещению банком имеющихся у него финансовых ресурсов с целью получения прибыли);

· пассивные (привлечение денежных средств);

· банковские услуги (различные посреднические и иные операции).

Всего современные банки выполняют более 100 видов операций и услуг.

Банковская система представляет собой совокупность банков и иных учреждений банковского типа (например, учетные дома).

Современная российская банковская система состоит из двух звеньев: Центральный банк России (ЦБ РФ) и коммерческие банки:

I. В соответствие с законом РФ «О Центральном банке РФ» Банк России выполняет следующие функции:

1) во взаимодействии с правительством разрабатывает и проводит единую денежно-кредитную политику, направленную на защиту и обеспечение устойчивости рубля;

2) монопольно осуществляет эмиссию денег и организует их обращение;

3) является кредитором последней инстанции для кредитных организаций и организует систему рефинансирования;

4) осуществляет разработку правил проведения расчетов;

5) устанавливает правила проведения банковских операций, бухучета и отчетности для банковской системы;

6) осуществляет государственную регистрацию кредитных организаций, выдает и отзывает лицензии кредитных организаций и организаций, занимающихся их аудитом;

7) регистрирует эмиссию ценных бумаг кредитными организациями;

8) осуществляет валютное регулирование, включая операции по покупке и продаже валюты;

9) определяет порядок осуществления расчетов с иностранными государствами;

10) организует и осуществляет валютный контроль;

11) принимает участие в разработке прогноза платежного баланса;

12) проводит анализ и прогнозирование состояния экономики России в целом и по регионам.

Важный источник ресурсов ЦБ РФ – эмиссия денежных знаков. Другие ресурсы – остатки средств на резервных и корреспондентских счетах банка, капитал и резервы банка, прочие пассивы.

Наиболее существенные активные операции:

— с ценными бумагами;

— золото-валютные операции;

— ссудные и переучетные операции.

II. Коммерческие банки – это низовое звено банковской системы. Они осуществляют следующие операции:

1) привлечение денежных средств юридических и физических лиц;

2) размещение привлеченных средств от своего имени и за свой счет;

3) открытие и ведение банковских счетов;

4) осуществление расчетов по поручению юридических и физических лиц;

5) инкассация денежных средств, векселей, платежных и расчетных документов, кассовое обслуживание физических и юридических лиц;

6) купля-продажа иностранной валюты в наличной и безналичной формах;

7) привлечение и размещение драгоценных металлов;

8) выдача банковских гарантий.

Коммерческие банки могут быть универсальными и специализированными.

Масштабы деятельности коммерческого банка зависят от объема банковских ресурсов. Банковские ресурсы – совокупность собственных и привлеченных средств, используемых банком для осуществления активных операций. Основной источник ресурсов – привлеченные средства (порядка 80-90%).

Денежно-кредитная политика — это совокупность государственных мер в области денежного обращения и кредита, направленных на обеспечение устойчивого функционирования экономики, поддержание в надлежащем состоянии денежной системы.

Основные цели и задачи денежно-кредитной политики:

· устойчивый экономический рост;

· полная занятость;

· устойчивость национальной валюты и стабильность цен;

· устойчивый платежный баланс;

· выработка правил денежного обращения, их регулирование и контроль за их выполнением;

· воздействие на экономическую конъюнктуру путем изменения находящихся в обращении денег.

Осуществляет денежно-кредитную политику Центральный банк страны. В общем виде достижение указанных целей осуществляется следующим образом: в периоды экономического спада ЦБ проводит политику, направленную на расширение предложения денег (экспансионистская политика), в периоды «перегрева» экономики, ускоренного экономического роста ЦБ, наоборот, сдерживает рост денежной массы или вовсе прекращает предложение денег.

Инструменты денежно-кредитной политики делятся на инструменты прямого и косвенного регулирования.

Таблица 14 – Инструменты кредитно-денежной политики

В зависимости от экономической ситуации ЦБ проводит политику «дешевых» и «дорогих» денег.

Если в экономике имеют место недоиспользование производственных мощностей, безработица, ЦБ прибегает к политике «дешевых» денег, которая делает кредит дешевым и легкодоступным. Для этого необходимо способствовать увеличению предложения денег. С этой целью предпринимаются следующие действия: — покупка государственных ценных бумаг у банков и населения; — понижение норм обязательных резервов; — понижение учетной ставки. Увеличение денежного предложения вызовет рост инвестиций и повышение деловой активности.

Если в стране наблюдается инфляция, то следует проводить политику «дорогих» денег, которая делает кредит дорогим и труднодоступным. Для этого осуществляются: — продажа государством ценных бумаг на открытом рынке; — увеличение нормы обязательных резервов; — увеличение учетной ставки. Если резервы банков окажутся малы против вкладов, то банки сократят ссуды и другие операции, связанные с расходом денег. Денежное предложение сократится, процентная ставка повысится. Ее рост сократит инвестиции, ограничит инфляцию.

§

Финансы – это система отношений по поводу распределения и использования фондов денежных средств (финансовых ресурсов). Иными словами, денежные отношения, движение которых происходит через особые фонды – это финансовые отношения. Это отношения:

— между государством, с одной стороны, и юридическими и физическими лицами с другой;

— между физическими и юридическими лицами;

— между юридическими лицами;

— между отдельными государствами.

Звеньями современной финансовой системы являются[7]:

1) Бюджеты различных уровней (доходы консолидированного бюджета РФ в 2022 г. составили 14842,7 млрд руб.);

2) Фонды социального, имущественного и личного страхования;

3) Ззолото-валютные резервы государства;

4) Резервный фонд (на 01.08.11 г. составляет 734,98 млрд руб.);

5) Фонд национального благосостояния (на 01.08.11 г. составляет 2566,04 млрд руб.);

6) Денежные фонды предприятий, организаций, фирм;

7) Прочие (иные денежные фонды).

В общем виде выделяют финансы хозяйственных субъектов, населения и государства.

Финансы хозяйственных субъектов – это финансовые отношения между юридическими и физическими лицами.

Финансы населения представляют собой все доходы, расходы и сбережения семей.

Государственные финансы формируют центральную часть всей финансовой системы, ведущим звеном которой является федеральный бюджет (план доходов и расходов государства). Именно с его помощью государство осуществляет территориальное и межотраслевое распределение и перераспределение ВНП.

Финансы выполняют ряд функций:

1) аккумулирующая (через бюджетную систему государство концентрирует денежные ресурсы, необходимые для реализации общенациональных задач);

2) контрольная (через налоговую систему государство контролирует деятельность предприятий и граждан);

3) стимулирующая (через кредитную, налоговую и бюджетную системы стимулируются такие виды деятельности, которые наиболее соответствуют экономическим интересам общества).

Составным элементом финансовой системы является финансовый рынок, который подразделяется на денежный, валютный, рынок капиталов.

Под денежным рынком понимается рынок краткосрочных кредитных операций (до одного года).

Валютный рынок обслуживает международный платежный оборот, связанный с оплатой обязательств юридических и физических лиц разных стран.

Рынок капиталов охватывает рынок средне- и долгосрочных кредитов и рынок ценных бумаг.

Рисунок 19 – Структура рынка финансовых ресурсов

Рынок финансовых ресурсов включает кредитный и валютный рынки, а также рынок инструментов собственности. Рынок ценных бумаг объединяет часть кредитного рынка (рынок долговых инструментов займа или долговых обязательств) и рынок инструментов собственности. Другими словами, этот рынок охватывает операции по выпуску и обращению инструментов займа, инструментов собственности, а также их гибридов и производных. К инструментам займа относят облигации, векселя, сертификаты; к инструментам собственности – все виды акций. Гибридные инструменты представляют ценные бумаги, имеющие признаки как облигаций, так и акций. Производные инструменты – это варранты, опционы, фьючерсы и другие аналогичные ценные бумаги. Таким образом, рынок инструментов займа как элемент кредитного рынка имеет дело с заемным капиталом, в то время как рынок инструментов собственности – с собственным капиталом, т.е. с долями (паями) собственников в собственном капитале компании.

В результате конкуренции ведущих национальных рынков в мире сформировалось несколько основных финансовых центров:

— в развитых странах – в Нью-Йорке, Лондоне, Токио, Париже, Цюрихе, Люксембурге, Франкфурте- на –Майне;

— в развивающихся странах – в Гонконге, Сингапуре, Бахрейне и др.

Данные центры возникли в результате успешного хозяйственного развития названных стран или на базе льготного налогового и валютного режимов в так называемых налоговых гаванях и оффшорных зонах на Антильских, Багамских островах, в Макао и др.

§

Изучение рынка ценных бумаг невозможно без рассмотрения главного объекта операций – самих ценных бумаг. В настоящее время они являются одним из наиболее гибких финансовых инструментов. Ценные бумаги – это неизбежный атрибут любого товарооборота. Будучи товаром, они в состоянии служить, как средством кредита, так и средством платежа, заменяя тем самым наличные деньги.

Гражданский кодекс РФ дает следующее определение ценной бумаге: «Ценной бумагой называется документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении»[8].

С экономической точки зрения можно дать определение ценной бумаги как документа, удостоверяющего право его владельца на определенную ценность (получение дивиденда, владение имуществом и т.д.).

В качестве ценных бумаг в РФ признаются лишь те, которые отвечают следующим требованиям:

· обращаемость на рынке, т.е. способность ценной бумаги покупаться и продаваться на рынке, а также во многих случаях выступать в качестве самостоятельного платежного инструмента, облегчающего обращение других товаров;

· доступность для гражданского оборота, т.е. способность ценной бумаги не только покупаться и продаваться, но и быть объектом других гражданских отношений, включая все виды сделок (займа, дарения, хранения и т.п.);

· стандартность и серийность, т.е. ценная бумага должна иметь стандартное содержание (стандартность прав, которые предоставляет ценная бумага, стандартность сроков, мест торговли, правил учета и других условий доступа к указанным правам, стандартность сделок, связанных с передачей ценной бумаги из рук в руки, стандартность формы самой бумаги и т.п.) и возможность выпуска однородными сериями, классами;

· документальность (ценная бумага – это всегда определенный документ, содержащий все предусмотренные законодательством реквизиты, а отсутствие хотя бы одного из них влечет недействительность ценной бумаги или перевод ее в разряд иных обязательственных документов);

· регулируемость и признание государством (документы, претендующие на статус ценных бумаг, должны быть признаны государством в качестве таковых, что обеспечивает их хорошую регулируемость и доверие к ним);

· ликвидность, т.е. способность ценной бумаги быть быстро проданной, превратиться в денежные средства без потерь для держателя;

· рисковость, т.е. вероятности потерь, связанные с инвестициями в ценные бумаги и неизбежно им присущие;

· обязательность исполнения (законодательство не допускает отказа от исполнения обязательства, выраженного ценной бумагой, если только не будет доказано, что ценная бумага попала к держателю неправомерным путем).

Виды ценных бумаг.

1. По доходу:

1.1. Долговые обязательства или бумаги с фиксированным доходом. Этот вид ценных бумаг представлен на рынке ценных бумаг облигациями, депозитными сертификатами, государственными ценными бумагами и векселями:

— облигация – это долговое обязательство, выпускаемое как центральным правительством, так и муниципальными образованиями и частными компаниями. Эмитент, выпустивший облигацию, обязуется выплачивать по ней определенный процент и вернуть долг в фиксированный момент погашения;

— депозитный сертификат – это финансовый документ, который удостоверяет факт депонирования денежных средств и право вкладчика на получение депозита и процентов по нему, причем существуют как срочные сертификаты, так и сертификаты до востребования. В основном депозитные сертификаты выпускаются кредитными учреждениями;

— вексель – это необеспеченное обещание компании-должника выплатить долг и процент по нему в установленный срок, причем по степени надежности он стоит на последнем месте в среде долговых обязательств фирмы;

— государственные ценные бумаги – долговые обязательства правительства, одни из самых надежных в современном мире. Среди разновидностей важнейшими являются казначейские векселя, обязательства и облигации.

1.2. Бумаги с нефиксированным доходом, прежде всего к ним относятся акции. Предприятие выпускает акции для увеличения своего капитала. Акция это, во-первых, титул собственности и, во-вторых, за ней закреплено право на дивиденд. Акции разделяются на обычные и привилегированные, а также предъявительские и именные. Привилегированные акции – у их владельца имеются права, отличающие его от держателя обыкновенных акций, а именно, получение дивидендов в первую очередь.

2. По принадлежности:

2.1. Корпоративные: акции, депозиты и сберегательные сертификаты, чеки, жилищные сертификаты, векселя, облигации. 2.2. Муниципальные

2.3. Государственные

2.4. Смешанные: опционные займы, конверсионные долговые обязательства и пр.

Все операции с ценными бумагами осуществляются на рынке ценных бумаг. Традиционно наиболее представительным рынком ценных бумаг являются фондовые биржи. Согласно Федеральному закону «О рынке ценных бумаг» (ст.9) фондовая биржа относится к участникам рынка ценных бумаг, организующих куплю-продажу, т.е. «непосредственно способствующих заключению гражданско-правовых сделок с ценными бумагами». Фондовая биржа не может совмещать деятельность по организации торговли ценными бумагами с другими видами профессиональной деятельности на рынке ценных бумаг, кроме депозитарной и клиринговой. Фондовые отделы других (товарных и валютных) бирж приравнены к фондовым биржам, поэтому в своей деятельности не отличаются от последних.

Первая задача, биржи заключается в том, чтобы предоставить место для рынка, т.е. централизовать место, где может происходить как продажа ценных бумаг их первым владельцам, так и вторичная их перепродажа.

Второй задачей фондовой биржи следует считать выявление равновесной цены.

Третья задача биржи – аккумулировать временно свободные денежные средства и способствовать передаче прав собственности. При этом биржа создает возможности для перепродажи приобретаемых ценных бумаг, т.е. обеспечивает передачу прав собственности, постоянно привлекая на биржу новых инвесторов, имеющих временно свободные денежные средства.

Четвертая задача фондовой биржи – обеспечение гласности, открытости биржевых торгов.

Пятая задача биржи заключается в обеспечении арбитража. Под арбитражем следует понимать механизм для беспрепятственного разрешения споров.

Шестая задача биржи – обеспечение гарантий исполнения сделок, заключенных в биржевом зале.

Седьмая задача биржи – разработка этических стандартов, кодекса поведения участников биржевой торговли. Для ее выполнения на бирже принимаются специальные соглашения, которые разрешают использование специфических слов и оговаривают соблюдение их строгой интерпретации: устанавливают место и способ торговли (биржевой зал, терминал, экран, телефон), а также время, в течение которого могут совершаться сделки; предъявляют определенные квалификационные требования к участникам торгов (обязательная сдача экзаменов для получения квалификационного аттестата или статуса).

Создание рынка ценных бумаг в России проходило достаточно сложно и противоречиво. Наполнение рынка ценными бумагами осуществлялось медленно из-за отставания процесса приватизации. Основными причинами медленного развития рынка ценных бумаг в России являются:

— низкие профессиональные качества эмитентов и инвесторов,

— нарастание нелегальных операций,

— отсутствие эффективного регулирования рынка ценных бумаг со стороны государства,

— наличие слабой законодательно-правовой базы.

К концу 90-х годов ХХ века в России сформировался рынок ценных бумаг и в настоящее время он имеет следующую структуру:

1. Первичный рынок – осуществляется продажа новых ценных бумаг через фондовые магазины и систему посредников (брокеров, коммерческих банков).

2. Вторичный рынок – фондовые биржи и фондовые отделы товарных бирж осуществляют перепродажу ранее выпущенных ценных бумаг. Вторичный рынок в России имеет специфическую особенность: в ряде случаев он продолжает частично выступать как первичный, принимая на себя новые элементы ценных бумаг.

В настоящее время на российском фондовом рынке представлены все вышеперечисленные виды ценных бумаг.

§

Составной частью финансов являются государственные финансы, которые состоят из государственного бюджета и внебюджетных фондов (Пенсионный фонд РФ, Фонд социального страхования, Государственный фонд занятости, фонды обязательного медицинского страхования).

Государственный бюджет – это годовой план государственных расходов и источников их финансового покрытия. Его главное назначение – с помощью финансовых средств создать условия для эффективного развития экономики, решения общегосударственных задач, укрепление обороноспособности. Государственный бюджет служит основным инструментом государства в централизации и перераспределении валового общественного дохода.

Основными функциями государственного бюджета, как основного финансового плана государства, являются:

1) перераспределение национального дохода и ВВП, которое влияет на государственное регулирование и стимулирование экономики, финансовое обеспечение социальной политики;

2) контроль за образованием и использованием централизованного фонда денежных средств.

Роль государственного бюджета в социально-экономическом развитии общества заключается в следующем:

1. Государственный бюджет является инструментом воздействия на развитие экономики. С помощью государственного бюджета государство осуществляет перераспределение национального дохода и тем самым изменяет структуру общественного производства, влияет на социальные преобразования.

2. Государственный бюджет играет важную роль в решении социальных проблем путем улучшения бюджетного финансирования учреждений социальной сферы – просвещения, здравоохранения, социального обеспечения, жилищного строительства.

3. На современном этапе развития экономики государственный бюджет становится одним из основных инструментов государства в проведении экономической и социальной политики, преодолению экономического кризиса.

4. Государственный бюджет играет важную роль в выравнивании экономического развития регионов страны путем бюджетного финансирования объектов.

5. Основная роль бюджета состоит в том, что он ежегодно мобилизует и концентрирует денежные накопления предприятий, организаций и населения в централизованном государственном фонде для финансирования народного хозяйства, социально-культурных мероприятий, укрепляя обороноспособность страны, на содержание органов государственной власти и образования резервов.

Как и любой другой, государственный бюджет состоит из доходной и расходной частей.

Доходы бюджета представляют собой поступающие в собственность государства и муниципальных образований денежные средства, финансовые ресурсы, необходимые для эффективного осуществления государственным и муниципальным образованиям возложенных на них публичных, социальных, экономических и иных функций.

1. В зависимости от уровня бюджетной системы доходы делятся на:

– федеральные;

– региональные (субъектов РФ);

– местные (муниципальные).

2. В зависимости от источников поступления на:

– собственные;

– регулируемые.

3. В соответствии с бюджетной классификацией РФ:

– налоговые;

– неналоговые;

– безвозмездные перечисления;

– доходы целевых бюджетных фондов;

– доходы от предпринимательской и иной приносящей доход деятельности.

Налоговые доходы включают в себя:

· налоги на прибыль;

· налоги на товары и услуги, лицензионные и регистрационные сборы;

· налоги на совокупный доход;

· налоги на имущество;

· платежи за пользование природными ресурсами;

· налоги на внешнюю торговлю и внешнеэкономические операции;

· прочие налоги, сборы, пошлины.

Неналоговые доходы устанавливаются органами представительной власти РФ и субъектов РФ. Перечень неналоговых доходов един для бюджетов всех уровней и устанавливается законом о бюджетной классификации РФ. Виды неналоговых доходов определяются Бюджетным кодексом РФ (статьи 41-54).

В соответствии с Бюджетным кодексом РФ к неналоговым доходам относятся:

· доходы от использования имущества, находящегося в государственной или муниципальной собственности;

· доходы от платных услуг, оказываемых бюджетными учреждениями, находящиеся в ведении соответственно федеральных органов исполнительной власти субъектов РФ, органов местного самоуправления;

· средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности (штрафы, конфискации, компенсации и др.);

· доходы в виде финансовой помощи, полученной от бюджетов других уровней бюджетной системы Российской Федерации (кроме ссуд и бюджетных кредитов);

· иные неналоговые доходы.

Бюджетные расходы можно определить как процесс выделения и использования финансовых ресурсов, аккумулированных в бюджетах всех уровней бюджетной системы. Бюджетный кодекс Российской Федерации содержит иное определение. В соответствии с ним расходы бюджета – это денежные средства, направляемые на финансовое обеспечение задач и функций государства и местного самоуправления.

В основе системы государственных расходов лежат некоторые принципы:

1. Принцип целевого направления средств (все государственные расходы имеют строго целевое назначение в соответствии с финансовыми планами).

2. Принцип безвозвратности (средства, использованные на хозяйственные, социальные и иные нужды государства, не нуждаются в обязательном возмещении).

3. Принцип бесплатности (выделение бюджетных средств производится без уплаты каких-либо платежей за пользование государственными ассигнованиями).

4. Принцип экономии (максимально возможный результат при наименьших затратах, предполагающий не сокращение расходов, а целесообразное их использование).

5. Контроль над расходованием средств (соблюдение законности и финансовой дисциплины при расходовании средств).

Расходы государственного бюджета тесно взаимосвязаны с его доходами. Эта взаимосвязь выражается в количественном соответствии расходов доходами, а также в их влиянии друг на друга. С одной стороны, объем расходов бюджета лимитируется жесткими рамками поступающих бюджетных доходов, причем последние в свою очередь определяются экономическими возможностями государства. С другой – расходы при надлежащем использовании бюджетных средств могут оказывать обратное влияние на доходы, содействуя росту производства, развитию науки, совершенствованию кадрового потенциала и т.д.

Превышение расходов над доходами ведет к образованию бюджетного дефицита, который покрывается государственными займами. Они осуществляются в виде продажи государственных ценных бумаг, займов у внебюджетных фондов, получения кредитов у банков. Второй способ покрытия бюджетного дефицита — путем дополнительной эмиссии денег.

Таблица 14 — Консолидированный бюджет РФ в 2022 г.[9]

| Доходы | млрд руб. | в % к ВВП | Расходы | млрд руб. | в % к ВВП |

| Всего, из них: | 14842,7 | Всего, из них: | 16754,4 | 37,3 | |

| налог на прибыль организаций | 1774,5 | 3,9 | на общегосударственные вопросы | 1369,4 | |

| налог на доходы физических лиц | 1790,5 | — из них на обслуживание государственного и муниципального долга | 266,3 | 0,6 | |

| задолженность и перерасчеты по отмененным налогам | 35,5 | 0,1 | на национальную оборону | 1279,7 | 2,8 |

| налог на добавленную стоимость: | на национальную безопасность и правоохранительную деятельность | 1339,5 | |||

| — на товары (работы, услуги), реализуемые на территории РФ | на национальную экономику, из нее: | 2326,3 | 5,2 | ||

| — на товары, ввозимые на территорию РФ | 1169,5 | 2,6 | |||

| акцизы по подакцизным товарам (продукции): | — на топливно-энергетический комплекс | 48,5 | 0,1 | ||

| — производимым на территории РФ | 441,4 | — на сельское хозяйство и рыболовство | 262,3 | 0,6 | |

| — ввозимым на территорию РФ | 30,1 | 0,1 | — на транспорт | 464,6 | |

| налоги на совокупный доход | 178,9 | 0,4 | — на связь и информатику | 69,1 | 0,2 |

| налоги на имущество | 628,2 | 1,4 | — на прикладные научные исследования в области национальной экономики | 122,9 | 0,3 |

| налоги, сборы и регулярные платежи за пользование природными ресурсами | 1440,7 | 3,2 | — на другие вопросы в области национальной экономики | 535,2 | 1,2 |

| доходы от внешнеэкономической деятельности | 3227,7 | 7,2 | — на жилищно-коммунальное хозяйство | 1071,4 | 2,4 |

| доходы от использования имущества, находящегося в государственной и муниципальной собственности | 655,8 | 1,5 | — на социально-культурные мероприятия | 4903,5 | 10,9 |

| платежи при пользовании природными ресурсами | 77,6 | 0,2 | Дефицит | 1911,6 | 4,3 |

| безвозмездные поступления | 3,4 | ||||

| доходы от предпринимательской и иной приносящей доход деятельности | 46,1 | 0,1 |

Задолженность правительственных органов с течением времени накапливается и превращается в государственный долг (внутренний и внешний).

Под налогом, сбором, пошлиной понимается обязательный взнос в бюджет соответствующего уровня или во внебюджетный фонд, осуществляемый плательщиком в порядке и на условиях, определенных законодательными актами.

Налоги выполняют три важнейшие функции:

· фискальная (обеспечение финансирования государственных расходов),

· социальная (поддержание социального равновесия путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними),

· регулирующая (регулирование экономики).

Совокупность изымаемых налогов, сборов, пошлин, а также форм и методов их построения образуют налоговую систему.

К основным критериям, характеризующим налоговую систему, можно отнести следующие:

— рациональность;

— оптимальность;

— минимальное количество элементов, составляющих налоговую систему;

— справедливость, в том числе социальную справедливость распределения налогового бремени;

— простоту исчисления налогов;

— доступность и понимаемость налогообложения налогоплательщиками;

— экономичность;

— эффективность.

В настоящее время налоговая система России, с точки зрения структуры (элементов системы), представлена:

1) видами налогов и сборов (федеральные, региональные, местные);

2) законодательной базой (Налоговый кодекс РФ, Таможенный кодекс РФ, законы, подзаконные акты, инструкции, распоряжения, письма и т.д.), определяющей функционирование налоговой системы;

3) Федеральной налоговой службой РФ, структурно входящей в состав Министерства финансов РФ;

4) Федеральной таможенной службой РФ, структурно входящей в состав Министерства экономического развития и торговли РФ;

5) субъекта налога (юридическими и физическими лицами) как основными участниками и носителями налогового бремени;

6) органами государственных внебюджетных фондов и их местными и региональными подразделениями и другими государственными структурами.

Объектами налогообложения являются доходы (прибыль), стоимость определенных товаров, отдельные виды деятельности, операции с ценными бумагами, пользование природными ресурсами, имуществом юридических и физических лиц, передача имущества, добавленная стоимость продукции, работ, услуг и другие объекты, установленные законодательными актами.

1. Иерархия уровня власти или уровень управления и власти. Согласно этому признаку налоги бывают федеральные, региональные и местные.

2. Объект обложения или сфера изъятия. Налоги можно подразделить на налоги, изымаемые с имущества, земли, ренты, капитала, работ, услуг, товаров, средств потребления и т.д.

3. Полнота прав использования налоговых сумм. Здесь можно выделить закрепленные и регулирующие налоги. Закрепленный – представляет собой налог, который полностью в твердо фиксированной доле (в процентах) на постоянной или долговременной основе поступает в соответствующий бюджет (только в федеральный, или региональный, или местный), за которым он закреплен. Регулирующий налог – это налог, используемый для регулирования поступлений в нижестоящие бюджеты в виде процентных отчислений от налогов по ставкам, утвержденным в установленном порядке на определенный период времени или на налоговый период.

4. Источник уплаты налога. Налоги подразделяются на взимаемые с дохода (заработной платы, прибыли), выручки, себестоимости продукции и т. д. В основу классификации положен признак дохода субъекта налога, из которого вносится оклад налога в бюджет.

5. Субъект уплаты налога. Различают налоги, взимаемые с физических или юридических лиц.

6. Способ изъятия дохода. Существуют налоги прямые и косвенные. Прямые налоги взимаются непосредственно с доходов или собственности (имущества) налогоплательщика, например, подоходный налог с физического лица, налог на прибыль с организации, налог на имущество, леса, земли, рудники и т.д. Косвенные налоги взимаются принудительно в виде надбавок к цене товара, с оборота реализации товаров (работ, услуг), т.е. в процессе потребления товаров (работ, услуг). К таким видам налогов относят акцизы, налог на добавленную стоимость, таможенные пошлины, налог с продаж и др.

7. Метод обложения (по ставке). Налоги подразделяют на прогрессивные, регрессивные, пропорциональные, линейные, дифференциальные, ступенчатые и твердые.

8. Способ обложения. Налоги бывают кадастровые, декларационные, налично-денежные и безналичные.

Основными элементами налога являются:

— объект (предмет) налогообложения – это имущество, прибыль, доход, стоимость работ или услуг, с которых в соответствии с законом с субъекта налога взимается налог (сбор, госпошлина);

— налоговая база – стоимостная, физическая или иная характеристика объекта (предмета) налогообложения;

— источник налога – доход субъекта налога, из которого вносится оклад налога (взимается налог);

— налоговая ставка – размер налога или величина налогового исчисления на единицу измерения налога налоговой базы;

— налоговый оклад – сумма налога, исчисляемая на весь объект налога за определенный период времени, подлежащая внесению в соответствующий бюджет;

— налоговый период – календарный год или иной период времени, по окончании которого исчисляется налоговая база и сумма налога, подлежащая уплате в соответствующий бюджет;

— порядок и сроки уплаты налога;

— единица обложения (налога) – единица изменения объекта (предмета) налога принятая за основу для начисления оклада налога и выраженная в рублях, тоннах, килограммах, квадратных метрах и других единицах измерения;

— сумма налога – сумма, исчисляемая на весь объект налога за определенный период времени, подлежащая внесению в соответствующий бюджет;

— налоговая льгота – снижение размера налогообложения или представление субъекту налога преимущества по отношению к другому плательщику налога;

— порядок исчисления налога.

§

Главное звено в социальной политике государства занимает политика формирования доходов населения. Понятие «доход» представляет собой показатель результатов экономической деятельности. Доход характеризует сумму денежных поступлений из всех источников за определенный период времени.

Доходы населения могут зависеть и не зависеть от рыночной деятельности их субъектов. Первый случай называется функциональным или горизонтальным распределением доходов. К этому виду дохода относят: прибыль предпринимателей, заработную плату рабочих и служащих, ренту собственников имущества и процент по ценным бумагам и кредитам.

Во втором случае доходы не зависят от рыночной деятельности (вертикальное распределение). Такой вид доходов получает та часть населения, которая по независящим от нее причинам не может участвовать в рыночной деятельности. К таким категориям населения относятся пенсионеры, инвалиды, иждивенцы, безработные и т.д. В таком распределении всегда участвует государство.

Для оценки уровня и динамики доходов населения используются показатели номинального, располагаемого и реального доходов.

Номинальный доход – количество денег, полученное отдельными лицами в течение определенного периода.

Располагаемый – доход, который может быть использован на личное потребление или сбережение. Он меньше номинального на сумму налогов и обязательных платежей.

Реальный – сумма денег, за которые можно приобрести определенное количество товаров и услуг в течение определенного периода, т.е. с поправкой на изменение уровня цен.

Доход от профессиональной деятельности или заработная плата – это цена трудовых услуг, предоставляемых наемным работодателями разных профессий при реализации их деловой активности.

Доход от собственности – арендная плата, или плата за срочное и возмездное пользование имуществом по договору аренды. Такой доход может приносить земля, другие природные ресурсы, имущество предприятий, объединений, любое другое имущество.

Доход от предпринимательской деятельности – предпринимательский доход, составляющий часть прибыли, оставшейся у предпринимателя после выплаты процента за банковскую ссуду.

Трансфертные платежи–это безвозмездные выплаты государства домохозяйствам, несущие функцию социальной защиты определенной части населения. Т.е. за счет них осуществляется пенсионное обеспечение, содержание временно нетрудноспособных граждан, различные пособия, стипендии.

Дифференциация доходов указывает на различия в уровнях доходов на душу населения. Ее принято рассматривать как внутри- и межгрупповую, так и на уровне предприятия, отрасли, региона.В экономической теории часто используется кривая Лоренца как отражение неравномерности распределения дохода общества между различными группами населения.

Доход, %

100 E

O 100 Население, %

Рисунок 20 — Кривая Лоренца

Прямая ОЕ отражает абсолютно равномерное распределение совокупного дохода между всеми группами населения, а отклонения от нее характеризуют степень неравномерности распределения доходов.

В нашей стране из года в год продолжает усиливаться тенденция дифференциации благосостояния населения. Если в 1990 г. соотношение средних доходов богатой (20%) и бедной (20%) частей населения равнялось 3,3, то в 2022 г. это соотношение составило 9,2. Коэффициент Джини в 1991 г. был равен 0,260, а в 2022 г. – 0,420, что превышает пределы, сложившиеся в мировой практике. Для сравнения: в Японии – 0,270, в Швеции – 0,291, в Германии – 0,295, в США – 0,329.

Таблица 15 — Распределение общего объема денежных

доходов населения[10]

| Показатель | 1990 | 1995 | 2000 | 2005 | 2022 |