Платежный баланс. текущий счет, счет движения капиталов, официальные резервы.

Весь спектр международных торговых и финансовых операций страны с другими странами отражает платежный баланс, который представляет собой итоговую запись всех экономических сделок (трансакций) между данной страной и другими странами в течение года. Он характеризует соотношение между валютными поступлениями в страну и платежами, которые данная страна производит другим странам.

В платежном балансе используется принцип двойной записи, поскольку любая сделка имеет две стороны – дебет и кредит. Дебет отражает приток ценностей (реальных и финансовых активов) в страну, за которые страна должна заплатить иностранной валютой, поэтому дебетные операции записываются со знаком «минус», так как они увеличивают предложение национальной валюты и создают спрос на иностранную валюту (это импортоподобные операции). Операции, которые отражают отток ценностей (реальных и финансовых активов) из страны, за который должны заплатить иностранцы отражается со знаком «плюс» и являются экспортоподобными. Они создают спрос на национальную валюту и увеличивают предложение иностранной валюты.

Платежный баланс является основой для разработки монетарной, фискальной, валютной и внешнеторговой политики страны и управления государственным внешним долгом.

Платежный баланс включает три раздела:

o счет текущих операций, который отражает сумму всех операций данной страны с другими странами, связанные с торговлей товарами, услугами и переводами и поэтому включает в себя:

…

а) экспорт и импорт товаров. Экспорт товаров отражается со знаком « », т.е. кредит, поскольку он увеличивает запасы иностранной валюты. Импорт записывается со знаком «-», т.е. дебет, так как он уменьшает запасы иностранной валюты. Экспорт и импорт товаров представляет собой торговый баланс;

б) экспорт и импорт услуг, например, международный туризм. Этот раздел, однако исключает кредитные услуги;

в) чистые доходы от инвестиций (иначе называемые чистыми факторными доходами или чистыми доходами от кредитных услуг), которые представляет собой разницу между процентами и дивидендами, полученными гражданами страны от зарубежных инвестиций, и процентами и дивидендами, полученными иностранцами от инвестиций в данной стране;

г) чистые трансферты, которые включают иностранную помощь, пенсии, подарки, гранты, денежные переводы.

Сальдо счета текущих операций в макроэкономических моделях отражается как чистый экспорт:

Ех – Im = Xn = Y – (С I G)

где Ех – экспорт, Im – импорт, Xn – чистый экспорт, Y – ВВП страны, а сумма потребительских расходов, инвестиционных расходов и государственных закупок (С I G) носит название абсорбции и представляет собой часть ВВП, реализуемую отечественным макроэкономическим агентам – домохозяйствам, фирмам и государству.

Сальдо счета текущих операций может быть как положительным, что соответствует профициту счета текущих операций, так и отрицательным, что соответствует дефициту счета текущих операций. Если имеет место дефицит, то он финансируется либо с помощью зарубежных займов, либо путем продажи финансовых активов, что отражается во втором разделе платежного баланса – счете движения капитала.

o счет движения капитала, в котором отражаются все международные сделки с активами, т.е. притоки и оттоки капиталов как по долгосрочным операциям, так и по краткосрочным (продажа и покупка ценных бумаг, покупка недвижимости, прямые инвестиции, текущие счета иностранцев в данной стране, займы иностранцев и у иностранцев, казначейские векселя и т.п.).

Сальдо счета движения капитала может быть как положительным (чистый приток капитала в страну), так и отрицательным (чистый отток капитала из страны).

o счет официальных резервов, включающий запасы иностранной валюты, золота и международных расчетных средств, таких, например, как СДР (специальные права заимствования).

СДР (называемые бумажным золотом) представляет собой резервы в форме счетов в МВФ. В случае дефицита платежного баланса страна может взять резервы со счета в МВФ, а при профиците – увеличить свои резервы в МВФ.

Если сальдо платежного баланса отрицательное, т.е. наблюдается дефицит, его следует профинансировать. В этом случае центральный банк сокращает официальные резервы, т.е. происходит интервенция (вмешательство) центрального банка. При дефиците платежного баланса в результате интервенции центрального банка предложение иностранной валюты на внутреннем рынке увеличивается, а предложение национальной валюты сокращается. Эта операция является экспортоподобной и учитывается со знаком « », т.е. это кредит. Поскольку количество национальной валюты на внутреннем рынке сократилось, то ее валютный курс повышается, и это оказывает сдерживающее влияние на экономику.

Если сальдо платежного баланса положительное, т.е. имеет место профицит, происходит рост официальных резервов в центральном банке. Это отражается со знаком «-», т.е. это дебет (импортоподобная операция), так как предложение иностранной валюты на внутреннем рынке сокращается, а предложение национальной валюты увеличивается, следовательно, ее курс падает, и это оказывает стимулирующее воздействие на экономику.

В результате этих операций сальдо платежного баланса становится равным нулю.

Операции с официальными резервами используются при системе фиксированных валютных курсов с тем, чтобы курс валюты оставался неизменным. Если же курс валюты плавающий, то дефицит платежного баланса компенсируется притоком капитала в страну (и наоборот), и сальдо платежного баланса выравнивается (без вмешательства, т.е. интервенций центрального банка).

Теперь представим в алгебраической форме основные взаимосвязи статей платежного баланса.

Начнем с известного макроэкономического тождества:

Y = С I G Xn

Вычтем из обеих частей тождества величину (С G), получим:

Y – С – G = С I G Xn – (С G)

В левой части уравнения мы получили величину национальных сбережений, отсюда:

S = I Xn

или перегруппировав, получим:

(I – S) Xn = 0

Величина (I – S) представляет собой превышение внутренних инвестиций над внутренними сбережениями и есть ни что иное, как сальдо счета движения капитала, а Xn – сальдо счета текущих операций. Перепишем последнее уравнение:

Xn = S – I

Это означает, что положительное сальдо счет текущих операций соответствует оттоку капитала (отрицательному сальдо счета движения капитала), поскольку национальные сбережения превышают внутренние инвестиции, они направляются за рубеж, и страна выступает кредитором. Если сальдо счета текущих операций отрицательное, то национальных сбережений не хватает, чтобы обеспечить внутренние инвестиции, поэтому необходим приток капитала из-за рубежа, и страна выступает заемщиком. Если в страну происходит приток капитала, то национальная валюта дорожает, а если происходит отток капитала из страны, то национальная валюта дешевеет. Вмешательство центрального банка при режиме плавающих валютных курсов не требуется.

13.Малая открытая экономика. Реальный обменный курс. Паритет покупательной способности. Закон единой цены.

Открытая экономика – это экономика, означающая:

1)что страны экспортируют и импортируют значительную долю выпускаемых товаров и услуг;

что страны получают и предоставляют кредиты на мировых финансовых рынках. Кроме этого, различают малую открытую экономику и большую открытую экономику. Под малой открытой экономикой понимается экономика страны, на которую оказывают большое влияние экономики других стран, но которая практически не оказывает влияния на экономическое развитие других стран. При этом величину ставки процента данной страны (R) определяет величина мировой ставки процента (R*), на которую изменение внутренней ставки процента не влияет (независимо от объема финансовых операций данной страны на мировых финансовых рынках). Разница между мировой ставкой процента и внутренней ставкой процента является единственным фактором, определяющим направление движения капитала. Большая открытая экономика– это экономика, которая оказывает существенное влияние на развитие экономик других стран, определяя уровень мировой ставки процента и обеспечивая значительную долю международных торговых и финансовых операций. Чтобы обеспечить осуществление торговых и финансовых операций между странами устанавливается определенное соотношение между их национальными денежными единицами. Денежная единица страны называется национальной валютой. Соотношение национальных валют называется валютным курсом. Кроме того, различают номинальный и реальный обменные курсы. Номинальный валютный курс– это цена национальной денежной единицы, выраженная в определенном количестве единиц иностранной валюты, т.е. это соотношение цен двух валют, относительная цена валют двух стран. Номинальный валютный курс устанавливается на валютном рынке, субъектами которого выступают банковские служащие по всему миру, продающие и покупающие иностранную валюту по телефону. Когда спрос на валюту страны повышается по отношению к ее предложению, эти банковские служащие поднимают цену, и валюта дорожает. И наоборот. Если иностранцы хотят купить товары данной страны, то спрос на ее национальную валюту повышается, и эти банковские служащие предоставляют ее в обмен на валюты других стран, поэтому курс валюты повышается (и наоборот). Для того чтобы получить реальный валютный курс, как для получения любой реальной величины (реального ВВП, реальной заработной платы, реальной ставки процента), необходимо «очистить» соответствующую номинальную величину от воздействия на нее изменения уровня цен, т.е. от влияния инфляции. Поэтому реальный валютный курс – это номинальный валютный курс с поправкой на соотношение уровней цен в данной стране и в других странах (странах — торговых партнерах), т.е. это относительная цена единицы товаров и услуг, произведенных в двух странах:

= е х Р/РF

где - реальный валютный курс, е – номинальный валютный курс, Р – уровень цен внутри страны, РF – уровень цен за рубежом.

Процентное изменение реального валютного курса (темп изменения) может быть рассчитано по формуле:

е (%) (F),

где процентное изменение реального валютного курса, е – процентное изменение номинального валютного курса, темп инфляции в стране, F – темп инфляции за рубежом. Таким образом, реальный валютный курс – это номинальный валютный курс с поправкой на соотношение темпов инфляции в двух странах.

Реальный валютный курс иначе называется условиями торговли, так как он определяет конкурентоспособность товаров данной страны в международной торговле. Чем реальный обменный курс ниже (т.е. чем ниже номинальный обменный курс, ниже уровень инфляции в данной стране и выше уровень инфляции за рубежом), тем условия торговли лучше.

С реальным обменным курсом тесно связана теория паритета покупательной способности (ППС).Впервые теория была сформулирована шведским экономистом Густавом Касселем. Теория ППС исходит из закона единой цены в применении к международному рынку.

Закон единой цены означает, что в условиях совершенной конкуренции один и тот же товар не может продаваться в различных странах по разным ценам.

Сложность в том, что один и тот же товар оценивается в отечественной валюте на внутреннем рынке и в иностранной валюте за рубежом. Закон единой цены требует, чтобы эти две цены были одинаковы, будучи выражены в общей валюте. Таким образом, чтобы применить закон единой цены, необходимо использовать обменный курс, позволяющий перевести внешние цены во внутренние (и наоборот). Согласно закону единой цены: Р = ЕР*, где Р — внутренняя цена, Е – обменный курс, Р* — цена товара в иностранной валюте.

§

∆Y / ∆G = 1 / (1 – b)

Эта элементарная модель получила название простого мультипликатора Кейнса.

Величина мультипликатора государственных расходов и равновесный объем выпуска могут быть найдены в результате решения системы уравнений:

Y = C I G

C = a bY

где Y= С I G — основное макроэкономическое тождество; С = а bY — потребительская функция.

Подстановка потребительской функции в основное макроэкономическое тождество позволяет определить равновесный объем производства:

Y = a bY I G => Y – bY = a I G = Y (I — b) = a I G.

Y= (a I G) / (1 – b), где (a I G) — автономные расходы, не зависящие от величины дохода 7, а — мультипликатор, который показывает, насколько возрастает равновесный уровень дохода в закрытой экономике в результате роста не только государственных, но и любого из автономных расходов на единицу. Основным фактором, определяющим величину мультипликатора, является предельная склонность к потреблению b (MPC).

С учетом налогообложения дохода Y изменится вид потребительской функции и соответственно модель мультипликатора:

где  — мультипликатор расходов в закрытой экономике; t — предельная налоговая ставка.

— мультипликатор расходов в закрытой экономике; t — предельная налоговая ставка.

Предельная налоговая ставка — соотношение между приростом суммы вносимого налога и приростом дохода:

t = ∆T / ∆Y

где t — предельная ставка налогообложения; ∆T — прирост суммы вносимого налога; ∆Y — прирост дохода.

…

Прогрессивная система налогообложения является фактором, способствующим ослаблению эффекта мультипликатора и стабилизации уровней занятости и выпуска. Чем ниже ставки налогообложения, тем, при прочих равных условиях, более значителен эффект мультипликатора.

Эффект мультипликатора государственных расходов в открытой экономике относительно ниже, чем в закрытой.

В открытой экономике величина мультипликатора госрасходов и равновесный объем выпуска могут быть найдены в результате решения системы уравнений:

Y = C I G Xn

C = a b (l — t) Y

Xn = g — m’Y

где Y = C I G Xn — основное макроэкономическое тождество;

С = а b (1 — t) Y — потребительская функция;

X = g — m’ Y — функция чистого экспорта.

Количественная теория денег

Деньги нужны людям для совершения сделок. Связь между суммой денег и общим объемом сделок выражена в уравнении, получившем название уравнение количественной теории денег:

M * V = P * Y,

где M – количество денег;

V – скорость обращения 1 денежной единицы (сколько раз за определенный промежуток времени банкнота переходит из рук в руки);

P – цена;

Y – количество товаров и услуг.

Из данного уравнения следует, что при изменении одной из переменных одна или более из оставшихся также должны меняться для сохранения равенства. Например, если количество денег увеличивается, а скорость их обращения остается неизменной, то должны увеличиться либо цена, либо количество товаров.

Количество произведенной продукции (Y) определяется затратами факторов производства и производственной функцией. Стоимостный объем производства в номинальном выражении (P*Y) определяется предложением денег.

Уровень цен (Р) представляет собой отношение стоимостного объема производства в номинальном выражении к количеству произведенной продукции.

Другими словами, реальный объем ВНП определяется производственными возможностями экономики, а дефлятор ВНП есть отношение номинального ВНП к реальному.

В силу того, что скорость обращения денег является постоянной, любое изменение предложения денег ведет к пропорциональному изменению номинального объема ВНП. Поскольку реальный объем ВНП уже задан существующими в экономике запасами производства и производственной функцией, то изменения номинального объема ВНП целиком обусловлены изменениями уровня цен.

Таким образом, из количественной теории денег следует, что уровень цен пропорционален предложению денег.

Уравнение количественной теории денег, записанное в процентном выражении, выглядит так:

∆M (в %) ∆V (в %) = ∆P (в %) ∆Y (в %).

Изменение количества денег регулируется ЦБ. Изменение скорости обращения денег отражает изменение спроса на деньги (скорость обращения денег принимается постоянной, поэтому изменение скорости равно нулю).

Изменение уровня цен есть темп инфляции.

Изменение количества произведенного продукта связано с ростом затрат факторов производства и с НТП (можно принять темп роста производства за постоянную величину).

Проведенный анализ показывает, что рост предложения денег определяет темп инфляции. ЦБ полностью контролирует темп инфляции.

Государство может финансировать свои расходы 3 способами:

1) увеличить налоговые поступления;

2) займы у населения;

3) эмиссия денег.

Государство, печатая деньги, увеличивает тем самым их предложение. Это ведет к инфляции. Таким образом, эмиссия денег с целью извлечения дохода равносильна введению инфляционного налога. Его платят те, кто хранит наличные деньги. По мере повышения цен реальная стоимость денег падает.

§

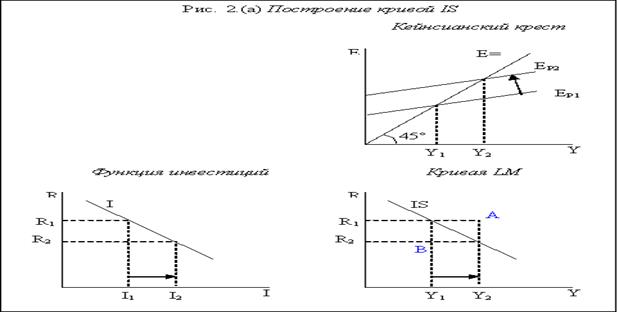

Построение кривой IS. Поскольку величина планируемых автономных расходов зависит от ставки процента,а общий уровень реального выпуска и реального дохода зависит от величины автономных планируемых расходов, то если объединить вместе эти зависимости, можно придти к выводу, что реальный доход должен зависеть от ставки процента. Изобразив это соотношение графически, мы получим кривую IS. Выведем график кривой IS двумя способами:

На рис. 2.(а) кривая IS выведена из Кейнсианского креста и функции инвестиций. При ставке процента R1 величина инвестиционных расходов равна I1, что соответствует величине планируемых расходов Ер1, при которой величина совокупного дохода (выпуска) равна Y1. Когда ставка процента снижается до R2, величина инвестиционных расходов возрастает до I2, поэтому на графике Кейнсианского креста кривая планируемых расходов сдвигается вверх до Ер2, чему соответствует величина совокупного дохода (выпуска) Y2. Таким образом, более высокой ставке процента R1соответствует более низкий уровень совокупного выпуска Y1, а более низкой ставке процента R2 соответствует более высокий уровень выпуска Y2. Причем и в том, и в другом случае товарный рынок находится в равновесии, т.е. расходы равны доходу (Ер1=Y1 и Ер2=Y2). Это и отражает кривая IS, каждая точка которой показывает парные сочетания ставки процента и уровня дохода, при которых товарный рынок находится в равновесии. На рис. 2.(б) кривая IS выводится из принципа равенства инъекций (инвестиций) и изъятий (сбережений) (что является условием равновесия товарного рынка), который следует из основного макроэкономического тождества:

…

С I G Ex = C S T Im

Вычтем из обеих частей равенства потребительские расходы С, получим:

I G Ex = S T Im

В правой части равенства – инъекции (injections) — расходы, которые увеличивают поток доходов, а в левой части – изъятия (leakages) — переменные, которые сокращают доходы. В равновесной экономике расходы равны доходам, а инъекции равны изъятиям . Инъекции отрицательно зависят от ставки процента, а изъятия положительно зпависят от уровня дохода. С учетом этих зависимостей можно записать:

I (R) G Ex (R) = S (Y) T (Y) Im (Y)

На рис. 2.(б) изображены 4 графика. На I графике показано условие равновесия товарного рынка — равенство инъекций (представленных инвестициями) и изъятий (представленных сбережениями), что графически отражает биссектриса угла (линия под углом 45o). На II графике представлен график прямой зависимости изъятий от дохода. На III графике показана обратная зависимость инъекций от ставки процента. В результате на IV графике получаем кривую IS. При ставке процента R1 величина инъекций составляет I1, что соответствует величине изъятий S1, а такая их величина будет при уровне дохода Y1. Аналогично, при ставке процента R2 величина инъекций будет равна I2, при которой величина изъятий составит S2, что соответствует уровню дохода Y2. Соединив полученные на IV графике точки прямой линией, получим кривую IS.

Кривая IS показывает все возможные комбинации уровней ставки процента (R) и реального дохода (Y), при которых товарный рынок находится в равновесии, т.е. спрос на товары и услуги равен их предложению, что происходит лишь в случае, когда доход равен планируемым расходам, а инъекции равны изъятиям.

Точки вне кривой IS. В любой точке, находящейся вне кривой IS, экономика находится в неравновесии. Например, в т.А (рис. 2.(б)), которая находится выше кривой IS, величина дохода равна Y2, что соответствует величине изъятий S2, а ставка процента составляет R1, при которой величина инъекций равна I1. В этом случае изъятия превышают инъекции (S2 > I1), что означает, что на товарном рынке доход (выпуск) превышает расходы, т.е. предложение товаров превышает спрос на товары. Следовательно, во всех точках, находящихся выше кривой IS, существует избыточное предложение товаров (excess supply of goods – ESG).

В т. В, находящейся ниже кривой IS, величина дохода равна Y1, что соответствует величине изъятий S1, а ставка процента равна R2, что соответствует величине инъекций I2. Поскольку I2 > S1, это значит, что инъекции больше изъятий, т.е. расходы превышают доход (выпуск), следовательно, спрос больше предложения. Таким образом, во всех точках, находящихся ниже кривой IS, наблюдается избыточный спрос на товары (excess demand for goods – EDG).

Наклон кривой IS. Кривая IS имеет отрицательный наклон, поскольку более высокий уровень ставки процента вызывает уменьшение инвестиционных, потребительских расходов и расходов на чистый экспорт, и, следовательно, совокупного спроса (совокупных расходов), что ведет к более низкому уровню равновесного дохода. И наоборот, более низкая ставка процента увеличивает автономные планируемые расходы, а более высокий уровень автономных расходов увеличивает доход в kA раз, где kA — это полный мультипликатор (или супермультипликатор) расходов.

Наиболее полное представление о взаимосвязях между уровнем дохода (Y) ставкой процента (R) и особенностях кривой IS дает ее алгебраический анализ.

§

Товарный рынок — это рынки потребительских товаров и услуг, а также и рынок инвестиционных товаров. На потребительский спрос в основном оказывает влияние доход, а на инвестиционный — процентная ставка.

Денежный рынок — это рынок, на котором происходит краткосрочное кредитование и заимствование денег, объединяя т.о. финансовые институты (коммерческие банки, инвестиционные компании, пенсионные фонды), фирмы и государство.

Товарные рынки и рынок денег находятся в процессе постоянного взаимодействия. Изменения на одном рынке со временем отражаются на функционировании другого, за исключением случая ликвидной ловушки.

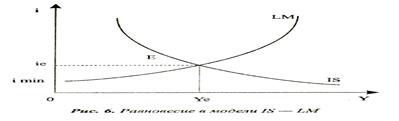

В модели IS — LM (инвестиции — сбережения — предпочтение ликвидности — деньги) товарный и денежный рынок представлены как сектора единой системы. Данная модель впервые была предложена в 1937 г. Дж. Хиксом, но широкое распространение получила после выхода книги А. Хансена «Монетарная теория и фискальная политика» в 1949 г., после чего ее стали называть моделью Хикса-Хансена.

Кривая IS отражает соотношение процентной ставки и уровня национального дохода, при котором обеспечивается равновесие на товарных рынках. Условием такого равновесия является равенство объемов совокупного спроса и предложения.

Кривая IS отражает множество равновесных ситуаций на товарном рынке. Она имеет отрицательный наклон, поскольку снижение процентной ставки увеличивает объем инвестиций, следовательно, и совокупный спрос, увеличивая т.о. равновесное значение дохода.

…

На сдвиг кривой IS оказывают влияние следующие факторы:

1. уровень потребительских расходов;

2. уровень государственных закупок;

3. чистые налоги;

4. изменение объемов инвестиций при существующей процентной ставке.

Кривая LM отражает зависимость между процентной ставкой и уровнем дохода, возникающую на рынке денежных средств. При данном уровне дохода равновесие денежного рынка будет достигаться при пересечении кривой спроса на деньги с кривой предложения денег.

Кривая LM соответствует таким парам точек (Y, i), для которых спрос на деньги L, определяющий уровень их ликвидности, равен предложению денежной массы М.

Такое равновесие на денежном рынке может достигаться в том случае, когда с ростом дохода Y процентная ставка i будет повышаться.

Совместное равновесие товарного и денежного рынков достигается в точке пересечения кривых IS — LM (рис. 6).

Модель основывается на состоянии общего экономического равновесия, соответствующего как равенству инвестиций и сбережений, так и равновесию на денежном и финансовом рынке.

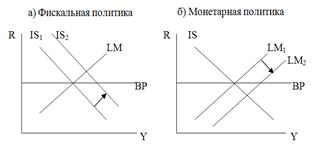

Поскольку кривая LM отражает изменения в монетарной политике, т.к. связана с денежным предложением, а кривая IS — изменения в фискальной политике, то модель IS — LM дает возможность оценить их совместное влияние на макроэкономику.

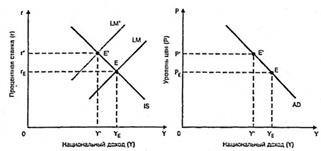

Модель IS-LM. Вывод кривой совокупного спроса.

Модель IS – LM (инвестиции – сбережения, предпочтение ликвидности – деньги) – модель товарно-денежного равновесия, позволяющая выявить экономические факторы, определяющие функцию совокупного спроса. Модель позволяет найти такие сочетания рыночной ставки процента (R) и дохода (Y), при которых одновременно достигается равновесие на товарном и денежном рынках. Она является конкретизацией модели AD-AS.

Кривая IS показывает соотношение между процентной ставкой (r) и уровнем дохода (Y), который определяется кейнсианским равенством: S = I. Сбережения (S) и инвестиции (I) зависят от уровня доходов и процентной ставки. Кривая IS отображает равновесие на рынке товаров. Инвестиции находятся в обратной зависимости от нормы процента. К примеру, при низкой норме процента инвестиции будут расти. Соответственно увеличится доход (Y) и несколько вырастут сбережения (S), а норма процента снизится, чтобы стимулировать превращение S в I. Отсюда изображенный на рис. наклон кривой IS.

Кривая IS показывает соотношение между процентной ставкой (r) и уровнем дохода (Y), который определяется кейнсианским равенством: S = I. Сбережения (S) и инвестиции (I) зависят от уровня доходов и процентной ставки. Кривая IS отображает равновесие на рынке товаров. Инвестиции находятся в обратной зависимости от нормы процента. К примеру, при низкой норме процента инвестиции будут расти. Соответственно увеличится доход (Y) и несколько вырастут сбережения (S), а норма процента снизится, чтобы стимулировать превращение S в I. Отсюда изображенный на рис. наклон кривой IS.

Кривая LM выражает равновесие спроса и предложения денег (при данном уровне цен) на денежном рынке. Спрос на деньги растет по мере увеличения дохода (Y), но при этом повышается процентная ставка (r). Деньги дорожают, «подталкивает» возрастающий спрос на них. Рост процентной ставки призван смерить этот спрос. Изменение нормы процента способствует достижению некоторого равновесия между спросом на деньги и их предложением. Если норма процента устанавливается на слишком высоком уровне, владельцы денег предпочитают приобретать ценные бумаги. Это «загибает» кривую LM вверх. Норма процента падает, постепенно вновь восстанавливается равновесие.

Кривая LM выражает равновесие спроса и предложения денег (при данном уровне цен) на денежном рынке. Спрос на деньги растет по мере увеличения дохода (Y), но при этом повышается процентная ставка (r). Деньги дорожают, «подталкивает» возрастающий спрос на них. Рост процентной ставки призван смерить этот спрос. Изменение нормы процента способствует достижению некоторого равновесия между спросом на деньги и их предложением. Если норма процента устанавливается на слишком высоком уровне, владельцы денег предпочитают приобретать ценные бумаги. Это «загибает» кривую LM вверх. Норма процента падает, постепенно вновь восстанавливается равновесие.

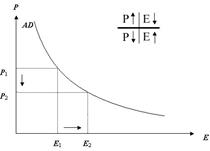

IS-LM представляет собой модель совокупного спроса, поскольку точка пересечения кривых IS и LM соответствует уровню дохода Y и ставке процента r, которые обеспечивают одновременное равновесие товарного и денежного рынков, и определяет равновесную величину совокупных расходов. На основе анализа взаимодействия рынка товаров с рынком денег можно проследить, как изменение уровня цен влияет на величину совокупного спроса на товары, и построить его функцию, характеризующую зависимость объема спроса от уровня цен, т.е. кривую АD. На рис. представлен графический вывод кривой AD из модели IS-LM.

IS-LM представляет собой модель совокупного спроса, поскольку точка пересечения кривых IS и LM соответствует уровню дохода Y и ставке процента r, которые обеспечивают одновременное равновесие товарного и денежного рынков, и определяет равновесную величину совокупных расходов. На основе анализа взаимодействия рынка товаров с рынком денег можно проследить, как изменение уровня цен влияет на величину совокупного спроса на товары, и построить его функцию, характеризующую зависимость объема спроса от уровня цен, т.е. кривую АD. На рис. представлен графический вывод кривой AD из модели IS-LM.

Повышение уровня цен от P1 до Р2 снижает реальное предложение денег, что графически соответствует сдвигу кривой LM влево (рис.а). Снижение предложения денег повышает ставку процента R, что приводит к снижению инвестиций I и относительно сокращает чистый экспорт Xn. В итоге объем производства Y снижается от Y1 до Y2 (рис. б).

Повышение уровня цен от P1 до Р2 снижает реальное предложение денег, что графически соответствует сдвигу кривой LM влево (рис.а). Снижение предложения денег повышает ставку процента R, что приводит к снижению инвестиций I и относительно сокращает чистый экспорт Xn. В итоге объем производства Y снижается от Y1 до Y2 (рис. б).

§

Макроэкономике свойственны два состояния:

а) равновесие, когда экономический рост идет словно по прямой траектории (выпуск продукции увеличивается пропорционально росту производственных факторов);

б) неравновесие (несбалансированность), когда хозяйственное развитие испытывает колебания в динамике производства. Именно такое состояние наиболее характерно для макроэкономики.

Экономические колебания представляют собой отклонения от стабильного состояния важнейших параметров экономики — объема производства, уровня цен, занятости населения, нормы прибыли и др.

Колебания макроэкономики по своим масштабам и по времени делятся на краткосрочные, среднесрочные и долгосрочные.

Краткосрочные колебания характеризуются сравнительно небольшими и непродолжительными отклонениями всех указанных макроэкономических параметров, поэтому экономический рост идет непрерывно.

Среднесрочные и долгосрочные экономические колебания, во-первых, имеют большую амплитуду, то есть значительные отклонения от состояния равновесия, во-вторых, при этих колебаниях происходит нарушение не только экономической, но и социальной стабильности в обществе, в-третьих, экономический рост резко прерывается противоположным процессом – кризисом.

Экономический кризис – это одна из фаз воспроизводственного цикла, которую характеризует значительное нарушение равновесия в хозяйственной системе, часто сопровождающееся потерями и разрывом нормальных связей в производстве и рыночных отношениях, что в конечном итоге ведет к дисбалансу функционирования экономической системы в целом.

…

Цикличность экономического развития – это непрерывные колебания рыночной экономики, когда рост производства сменяется спадом, повышение деловой активности (количество заключаемых сделок, проводимых операций на рынках) – понижением. Цикличность характеризуется периодическими взлетами и падениями рыночной конъюнктуры. Следовательно, цикл является постоянной динамической характеристикой рыночной экономики, без него нет развития экономики. Экономический цикл – это форма движения и развития рыночной экономики.

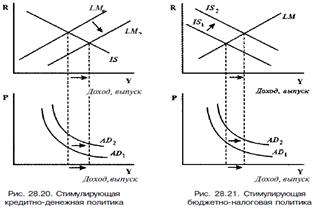

На совокупный спрос значительное и систематическое влияние может оказывать макроэкономическая политика. Графический аппарат IS-LM как раз позволяет проанализировать влияние различных вариантов макроэкономической политики на совокупный спрос. Посмотрим, как каждое планируемое изменение в политике воздействует на равновесный уровень QD.

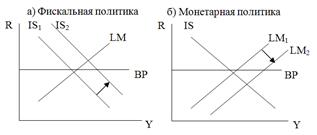

В случае существенного увеличения государственных расходов (фискальной экспансии) при данной процентной ставке увеличивается спрос на рынке товаров, что приводит к сдвигу кривой IS вправо, как показано на рисунке 4.3-а). Величина этого сдвига: денежный мультипликатор 1/(1-c), умноженный на первоначальное увеличение расходов DG.

Если бы на этом все закончилось, то новое равновесие установилось бы в точке В, а совокупный спрос увеличился бы на величину изменения государственных расходов, умноженную на 1/(1-c). Однако, как видно из рисунка 4.3-а), точка В не может быть новой точкой равновесия, поскольку в этой точке существует избыточный спрос на денежные остатки. Другими словами, при неизменной величине M/P увеличение выпуска происходит одновременно с возрастанием процентных ставок.

В частности, наблюдая увеличение выпуска в точке В, домашние хозяйства попытаются изменить свои «портфели» ценных бумаг в сторону уменьшения количества облигаций и увеличения реальных денежных остатков, необходимых для обеспечения возросшего количества сделок. Однако попытка продажи облигаций для увеличения наличности приводит к падению цен на них и росту процентной ставки. В свою очередь, рост процентной ставки помогает избавиться от избыточного спроса на M/P двумя путями: за счет сокращения спроса домашних хозяйств на деньги и за счет снижения уровня совокупного спроса, достигнутого в точке В. На самом деле рост ставки процента продолжается до тех пор, пока не исчезнет избыточный спрос на деньги. Это достигается в точке С на рисунке 4.3-а) – точке пересечения кривых IS’ и LM.

Как видим, рост G привел к росту совокупного спроса, но на меньшую величину, чем следует из простого мультипликатора Кейнса. Одно из следствий увеличения фискальных расходов проявляется в росте процентных ставок, приводящем к сокращению инвестиций и частного потребления. Это влияние роста процентных ставок на потребление и инвестиции в связи с повышением государственных расходов получило название эффекта вытеснения:увеличение G «вытесняет» частные расходы. Другими словами, эффект вытеснения можно объяснить следующим образом. Если G увеличивается, то совокупные расходы и доход возрастают, что приводит к увеличению потребительских расходов. Увеличение потребления, в свою очередь, увеличивает совокупные расходы и доход, причем с эффектом мультипликатора. Увеличение дохода способствует росту спроса на деньги Md, так как в экономике совершается большее количество сделок. Повышение спроса на деньги при их фиксированном предложении вызывает рост процентной ставки. Повышение процентных ставок снижает уровень инвестиций и чистого экспорта. Если бы не было вытеснения инвестиций и чистого экспорта, то увеличение совокупного спроса из-за приращения госрасходов было бы больше. Однако, несмотря на снижение частных расходов, совокупный спрос растет из-за увеличившихся процентных ставок. Следовательно, при любом данном уровне цен уровень совокупного спроса QD будет выше в результате фискальной экспансии, поэтому воздействие увеличения государственных расходов может быть изображено как сдвиг вправо кривой совокупного спроса (рисунок 4.3-б).

Сокращение налогов оказывает такое же воздействие, как увеличение государственных расходов: кривая IS сдвигается вправо. При исходном уровне цен ставки процента и совокупный спрос увеличиваются, что ведет к сдвигу вправо кривой совокупного спроса. Увеличение предложения денег также влияет на совокупный спрос. Модель IS-LM показывает, что рост М ведет к сдвигу вправо кривой LM. Вследствие этого при данных уровне выпуска и процентной ставке, прежде чем произойдут изменения в политике, возникнет избыточное предложения денег. В ответ домашние хозяйства обратят деньги в облигации, что приведет к росту цен на них и снижению ставки процента. Падение последней, в свою очередь, приведет к росту потребления и инвестиционных расходов, вызвав увеличение совокупного спроса. Если уровень цен при этом не измениться, то новое положение равновесия приведет к понижению ставки процента и увеличению выпуска, что показано сдвигом прямой из точки А в точку В на рисунке 4.4.

Увеличение предложения денег также влияет на совокупный спрос. Модель IS-LM показывает, что рост М ведет к сдвигу вправо кривой LM. Вследствие этого при данных уровне выпуска и процентной ставке, прежде чем произойдут изменения в политике, возникнет избыточное предложения денег. В ответ домашние хозяйства обратят деньги в облигации, что приведет к росту цен на них и снижению ставки процента. Падение последней, в свою очередь, приведет к росту потребления и инвестиционных расходов, вызвав увеличение совокупного спроса. Если уровень цен при этом не измениться, то новое положение равновесия приведет к понижению ставки процента и увеличению выпуска, что показано сдвигом прямой из точки А в точку В на рисунке 4.4.

В IS-LM анализе встречаются три важных частных случая.

1) если спрос на деньги нечувствителен к изменению ставки процента, т.е. скорость обращения денег постоянна, кривая LM вертикальна, фискальная экспансия не оказывает никакого воздействия на совокупный спрос (рисунок 4.5), но денежная политика чрезвычайно эффективна. Увеличение предложения денег, представленное сдвигом вертикальной кривой LM вправо, оказывает сильное влияние на снижение процентных ставок и повышение QD.

2) если спрос на деньги бесконечно эластичен относительно ставки процента и кривая LM горизонтальна. В этом случае, названном «ликвидной ловушкой», денежная политика не влияет на выпуск, так как увеличение денежной массы не может понизить процентные ставки, тогда как фискальная политика оказывает сильное влияние на совокупный спрос (рисунок 4.6).

3) когда потребление и спрос на инвестиции неэластичны относительно ставки процента, кривая IS вертикальна, фискальная политика оказывает существенное влияние на совокупный спрос, тогда как денежная политика не оказывает на него никакого влияния (рисунок 4.7).

§

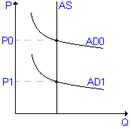

Классическая школа, которая господствовала до Великой депрессии полагает, что механизм рыночной конкуренции автоматически уравновешивает совокупный спрос и совокупное предложение. Поэтому длительное нарушение этого равновесия и экономические кризисы объективно невозможны. Главный аргумент: в рыночной экономике цены, заработная плата, процентные ставки являются гибкими и при любом уровне совокупного спроса быстро уравновешивают его с совокупным предложением. Если исходить из гибкости цен, то сокращение совокупного спроса не означает падения ВНП. Просто цены передвинутся вниз по вертикальной прямой совокупного предложения, и снова будет достигнут баланс спроса и предложения при цене Р1 < P0. Вся произведенная продукция будет продана, хотя и по более низким ценам. Как видим, классическая школа полагает, что кривая совокупного предложения является вертикальной линией. А потому изменения AS достаточно безобидны: они влияют лишь на уровень цен, но не на реальный объем национального производства и занятость. Кейнсианская школа доказывает неизменность цен, заработной платы, процентных ставок в кратко- и среднесрочном периоде. Аргументы:

Классическая школа, которая господствовала до Великой депрессии полагает, что механизм рыночной конкуренции автоматически уравновешивает совокупный спрос и совокупное предложение. Поэтому длительное нарушение этого равновесия и экономические кризисы объективно невозможны. Главный аргумент: в рыночной экономике цены, заработная плата, процентные ставки являются гибкими и при любом уровне совокупного спроса быстро уравновешивают его с совокупным предложением. Если исходить из гибкости цен, то сокращение совокупного спроса не означает падения ВНП. Просто цены передвинутся вниз по вертикальной прямой совокупного предложения, и снова будет достигнут баланс спроса и предложения при цене Р1 < P0. Вся произведенная продукция будет продана, хотя и по более низким ценам. Как видим, классическая школа полагает, что кривая совокупного предложения является вертикальной линией. А потому изменения AS достаточно безобидны: они влияют лишь на уровень цен, но не на реальный объем национального производства и занятость. Кейнсианская школа доказывает неизменность цен, заработной платы, процентных ставок в кратко- и среднесрочном периоде. Аргументы:

1.  профсоюзы заключают с предпринимателями коллективные договора (например, в США обычно на срок 3 года), в которых оговаривается не подлежащий пересмотру уровень заработной платы;

профсоюзы заключают с предпринимателями коллективные договора (например, в США обычно на срок 3 года), в которых оговаривается не подлежащий пересмотру уровень заработной платы;

…

2. государство устанавливает величину прожиточного минимума, уровень минимальной заработной платы, проводит индексацию доходов;

3. ряд цен и в рыночной экономике прямо устанавливается правительством (например, на продовольственные товары, производимые фермерами);

4. многие предприятия связаны между собой системой долгосрочных контрактов, соблюдение условий по которым которых препятствует резким колебаниям цен вслед за изменениями рыночной ситуации;

5. монополизация экономики препятствует гибкой реакции цен в ответ на колебания совокупного спроса.

Раз цены и заработная плата являются негибкими, то по мнению кейнсианцев, кривая AS является горизонтальной. Пусть первоначально линия совокупного спроса AD0 пересекает линию совокупного предложения AS в точке В0, в которой реальный ВНП = 0Ао. Если совокупный спрос возрастает (например, в результате роста госзакупок), то он отражается линией AD1, при этом реальный ВНП = ОА1. Таким образом, рост совокупного спроса приводит не в увеличению цен (они негибки), а к увеличению реального ВНП. На соответствующую величину сократится и безработица. И наоборот, падение совокупного спроса способно резко сократить объем производства и занятость населения.

Раз цены и заработная плата являются негибкими, то по мнению кейнсианцев, кривая AS является горизонтальной. Пусть первоначально линия совокупного спроса AD0 пересекает линию совокупного предложения AS в точке В0, в которой реальный ВНП = 0Ао. Если совокупный спрос возрастает (например, в результате роста госзакупок), то он отражается линией AD1, при этом реальный ВНП = ОА1. Таким образом, рост совокупного спроса приводит не в увеличению цен (они негибки), а к увеличению реального ВНП. На соответствующую величину сократится и безработица. И наоборот, падение совокупного спроса способно резко сократить объем производства и занятость населения.

Совокупное предложение — реальный объем производства в экономике (ВВП), который производители готовы и способны предложить при каждом возможном уровне цен. Экономисты спорят относительно формы кривой совокупного предложения. Обычно кривая совокупного предложения представляется в виде трех отрезков, отражающих зависимость между уровнем цен и величиной совокупного предложения. Эту зависимость можно показать графически.

На графике AS можно выделить три отрезка: I — горизонтальный, или кейнсианский, отрезок; II — вертикальный, или классический, отрезок; III — восходящий, или промежуточный, отрезок.

Горизонтальный, или кейнсианский, отрезок характеризуется тем, что на нем все факторы производства используются не полностью. На этом промежутке реальный объем производства не достиг своего потенциального уровня и имеются резервы мощностей, рабочей силы, запасы сырья. На этом отрезке рост производства происходит за счет неиспользуемых ресурсов и не сопровождается ростом цен (безработный, получивший работу, соглашается и на существующие условия оплаты труда, а владелец товарных запасов рад продать их по существующим ценам). Увеличение спроса будет влиять на рост производства. Такое положение может сохраняться до определенного уровня ВВП (Q1), после чего состояние экономики начнет меняться.

На вертикальном, или классическом, участке производство достигло своего потенциального уровня (Qmax), когда все ресурсы задействованы и достигнута полная занятость. В таких условиях за короткий срок невозможно достичь дальнейшего увеличения объема производства, даже если к этому побуждает увеличение совокупного спроса. Следовательно, изменение совокупного спроса может оказать влияние только на уровень цен, но не затрагивает объемов совокупного производства и занятости. Промежуточный, или восходящий, отрезок кривой совокупного предложения соответствует постепенному вовлечению в производство свободных факторов, имеющих определенные границы. Дальнейшее вовлечение их в производство дает в конечном счете увеличение затрат, что сказывается на стоимости продукции. Происходит общий постепенный рост цен на товары и услуги, а производство растет не так быстро, как прежде.

Заработная плата — это цена рабочей силы, соответствующая стоимости предметов потребления и услуг, которые обеспечивают воспроизводство рабочей силы, удовлетворяя физические и духовные потребности работника и членов его семьи. Гибкая заработная плата означает, что она подвержена изменениям под влиянием внешних и внутренних факторов. Такая заработная плата испытывает, влияние конкурентных, рыночных механизмов, в том числе на рынке рабочей силы. Гибкость заработной платы от внешних факторов означает, что изменение ее происходит в зависимости от изменений макроэкономических показателей развития страны, таких, как валовой национальный продукт, общественная производительность труда, инфляция, внешнеторговый баланс страны. Гибкость заработной платы от внутренних факторов означает, что ее изменение происходит в зависимости от результатов деятельности предприятия и личных достижений самого работника. Гибкая заработная плата позволяет достигать и сохранять равновесие в области занятости и повышения экономической эффективности. Негибкость заработной платы Тенденция к медленному снижению заработной платы в ответ на избыточное предложение труда. Это обусловлено несколькими причинами. Против снижения заработной платы выступают как профсоюзы, так и работники, не состоящие в профсоюзной организации. В некоторых случаях работодатели также предпочитают сохранять установленные ставки зарплаты, особенно когда они были согласованы в результате сложных переговоров. Поскольку рынки труда характеризуются негибкостью, недостаточный совокупный спрос обычно приводит к вынужденной безработице

§

Впервые модель открытой экономики была разработана в начале 60-х годов экономистами Р. Манделлом и М. Флемингом и получила название модели Манделла-Флеминга. Модель Манделла-Флеминга, модифицированная моделью ІS-ІМ, характеризует закрытую экономику. Напишем три составляющих ее уравнения: ІS=>Ү = С(Ү-Т) І(і) G Хп(е), LМ=>М/Р = L(і,Ү); i=i* . Первое уравнение описывает равновесие на товарных рынках 1S. Второе характеризует денежный рынок, на котором устанавливается равновесие между предложением денег в реальном выражении М/Р и спросом на деньги L(і, Ү). Третье уравнение показывает, что внутренняя процентная ставка i определяется мировым уровнем процентной ставки i*.

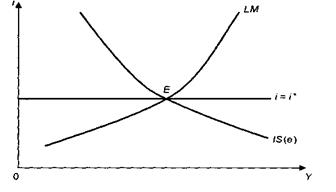

Данная модель строится в тех же координатах, что и модель IS-LM для закрытой экономики: по горизонтали откладывается доход Y, а по вертикали – процентная ставка I (рисунок)

Однако модель IS-LM для открытой экономики имеет две особенности. Первая особенность – положение кривой IS зависит от уровня обменного курса е. При повышении обменного курса относительные цены на казахстанские товары по сравнению с импортными станут ниже и чистый экспорт возрастет. Следовательно, рост обменного курса сдвигает кривую IS вправо. Чтобы показать зависимость кривой IS от обменного курса, кривая обозначена IS (е).Рисунок. Модель Манделла-Флеминга для открытой экономики.

Однако модель IS-LM для открытой экономики имеет две особенности. Первая особенность – положение кривой IS зависит от уровня обменного курса е. При повышении обменного курса относительные цены на казахстанские товары по сравнению с импортными станут ниже и чистый экспорт возрастет. Следовательно, рост обменного курса сдвигает кривую IS вправо. Чтобы показать зависимость кривой IS от обменного курса, кривая обозначена IS (е).Рисунок. Модель Манделла-Флеминга для открытой экономики.

…

Вторая особенность – кривая IS будет пересекать кривую LM в той точке, где кривая LM пересекается с линией i=i*. Это объясняется тем, что если внутренняя ставка i будет, например, выше мировой ставки i*, то иностранные инвесторы будут заинтересованы во вложении капитала в экономику данной страны. В результате произойдет повышение курса национальной валюты и смещение кривой IS влево до уровня, пока все три кривые не пересекутся в одной точке. В том случае, если внутренняя ставка будет ниже мировой, начнется отток иностранного капитала из страны, что повысит обменный курс, а значит, увеличит чистый экспорт и сдвинет кривую IS вправо до уровня, пока внутренняя процентная ставка не станет равной мировой.

27. Совершенная мобильность капитала. Кривая совокупного спроса.

27. Совершенная мобильность капитала. Кривая совокупного спроса.

Совершенная мобильность капитала (кривая ВР горизонтальная). В этом случае внутренняя ставка процента равна мировой, что означает, что финансовые активы данной страны являются абсолютными субститутами финансовых активов других стран. Даже незначительное превышение внутренней ставки процента над мировой, поскольку мобильность международного капитала абсолютна, привлекло бы в данную страну все финансовые активы других стран, что недопустимо в мировой экономике. Следующие условия на равновесные значения макроэкономических переменных:

Равновесие на реальном рынке:  ,

,

Равновесие на рынке денег:  ,

,

Паритет покупательной способности: P = EЧP*,

Паритет процентных ставок: r = i = i*.

При режиме фиксированного обменного курса значение номинального обменного курса задается экзогенно. ЦБ принимает на себя обязательство поддерживать фиксированный уровень номинального обменного курса. В результате, этого он теряет контроль над денежной массой: ЦБ вынужден производить интервенции на валютный рынок с целью поддержания валютного курса; эти интервенции изменяют золотовалютные резервы ЦБ, а заодно и предложение денег. Равновесное предложение денег определяется по формуле:

При режиме фиксированного обменного курса значение номинального обменного курса задается экзогенно. ЦБ принимает на себя обязательство поддерживать фиксированный уровень номинального обменного курса. В результате, этого он теряет контроль над денежной массой: ЦБ вынужден производить интервенции на валютный рынок с целью поддержания валютного курса; эти интервенции изменяют золотовалютные резервы ЦБ, а заодно и предложение денег. Равновесное предложение денег определяется по формуле:  .

.

Равновесный уровень цен определяется из паритета покупательной способности.

Равновесный уровень цен определяется из паритета покупательной способности.

При режиме гибкого обменного курса ЦБ освобождает себя от обязательства производить интервенции на валютном рынке. В результате, предложение денег полностью определяется ЦБ и становится экзогенной переменной. Для каждого заданного значения предложения денег равновесный номинальный обменный курс определяется по формуле:

Совокупный спрос — показывает тот реальный объем товаров и услуг, который домашние хозяйства, фирмы, государство и иностранный сектор готовы приобрести в определённый период по определённой цене.

Совокупный спрос — показывает тот реальный объем товаров и услуг, который домашние хозяйства, фирмы, государство и иностранный сектор готовы приобрести в определённый период по определённой цене.

рис. 1 Кривая совокупного спроса

«Под прочими равными условиями для кривой AD подразумевается макроэкономическая политика государства»

Р — цены;

Е — количество продукции на рынке.

Ценовые факторы влияющие на совокупный спрос:

1) эффект процентной ставки (эффект Кейнса);

2) эффект реального богатства (эффект Пигу);

3) эффект импортных закупок (эффект Клеменга или импортных товаров).

рис. 2 Сдвиги кривой совокупного спроса в случае сокращения денежной массы

рис. 2 Сдвиги кривой совокупного спроса в случае сокращения денежной массы

AD1 — центральный банк увеличивает предложение денег;

AD2 — центральный банк сокращает предложение денег.

Не ценовые факторы влияющие на совокупный спрос:

К не ценовым факторам влияющим на совокупный спрос относится всё то, что воздействует:

1) На потребительские расходы:

— уровень благосостояния населения;

— ожидания потребителей; налоги, трансфертные платежи, % ставка.

2) На инвестиционные расходы фирм:

Факторы влияющие на инвестиционные расходы фирм:

— ожидания инвесторов;

— % ставка;

— налоги;

— трансфертные платежи;

— новые технологии.

3) На государственные расходы:

— гос. закупки.

4) На чистый экспорт:

— объем ВНП других стран;

— объем ВНП в данной стране;

— валютный курс национальной денежной единицы.

§

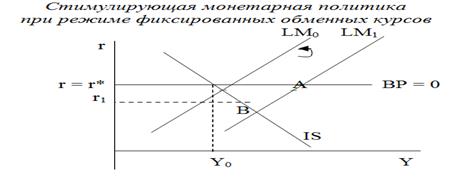

При установлении фиксированного обменного курса Центральный банк обязуется покупать или продавать национальную валюту по заранее определенной цене, выраженной в иностранной валюте. Для проведения такой политики Центральному банку необходимо располагать определенным запасом национальной валюты (которую можно напечатать) и иностранной валюты (которая должна быть накоплена в результате совершения соответствующих сделок).При установлении фиксированного обменного курса единственной целью кредитно-денежной политики становится поддержание его на объявленном уровне.Если официальный фиксированный курс национальной денежной единицы завышен, то стремление Центрального банка удержать отечественную валюту от удешевления приведет к сокращению валютных резервов. Если действия Центрального банка вызовут истощение запасов валютных резервов, то он не сможет удержать валютный курс от падения, что станет причиной девальвации, т. е. установления официального обменного курса на более низком уровне. И наоборот, если фиксированный курс национальной валюты занижен, то интервенции Центрального банка, направленные на удержание отечественной валюты от удорожания, будут способствовать накоплению валютных резервов.Монетарная политика. Рост предложения денег сдвигает кривую LM от LM0 до LM1 ,что имеет результатом снижение ставки процента (точка В на рис. 2). Это ведет к оттоку капитала, поскольку внутренняя ставка процента теперь ниже, чем мировая ставка процента. Центральный банк должен покупать фунты и сокращать свои резервы иностранной валюты, чтобы поддержать фиксированный обменный курс. Это снизит предложение денег, так как фунты, купленные центральным банком больше не будут находиться в обращении во внутренней экономике. Кривая LM1 сдвинется обратно до LM0 . Заметим, что поскольку предложение денег эндогенно, центральный банк не может изменить предложение денег независимо от других стран при режиме фиксированного обменного курса.

При установлении фиксированного обменного курса Центральный банк обязуется покупать или продавать национальную валюту по заранее определенной цене, выраженной в иностранной валюте. Для проведения такой политики Центральному банку необходимо располагать определенным запасом национальной валюты (которую можно напечатать) и иностранной валюты (которая должна быть накоплена в результате совершения соответствующих сделок).При установлении фиксированного обменного курса единственной целью кредитно-денежной политики становится поддержание его на объявленном уровне.Если официальный фиксированный курс национальной денежной единицы завышен, то стремление Центрального банка удержать отечественную валюту от удешевления приведет к сокращению валютных резервов. Если действия Центрального банка вызовут истощение запасов валютных резервов, то он не сможет удержать валютный курс от падения, что станет причиной девальвации, т. е. установления официального обменного курса на более низком уровне. И наоборот, если фиксированный курс национальной валюты занижен, то интервенции Центрального банка, направленные на удержание отечественной валюты от удорожания, будут способствовать накоплению валютных резервов.Монетарная политика. Рост предложения денег сдвигает кривую LM от LM0 до LM1 ,что имеет результатом снижение ставки процента (точка В на рис. 2). Это ведет к оттоку капитала, поскольку внутренняя ставка процента теперь ниже, чем мировая ставка процента. Центральный банк должен покупать фунты и сокращать свои резервы иностранной валюты, чтобы поддержать фиксированный обменный курс. Это снизит предложение денег, так как фунты, купленные центральным банком больше не будут находиться в обращении во внутренней экономике. Кривая LM1 сдвинется обратно до LM0 . Заметим, что поскольку предложение денег эндогенно, центральный банк не может изменить предложение денег независимо от других стран при режиме фиксированного обменного курса.

Увеличения выпуска не происходит, поскольку нет увеличения в реальном совокупном спросе. Фактический рост предложения фунтов скомпенсирован оттоком капитала (потерей резервов), что увеличивает предложение денег и как следствие темп инфляции в других странах. При фиксированных обменных курсах, таким образом, происходит экспорт инфляции. Более важно, что страны с фиксированными обменными курсами теряют монетарную независимость. Другими словами, монетарная политика является совершенно неэффективной в открытой экономике с фиксированными обменными курсами.

…

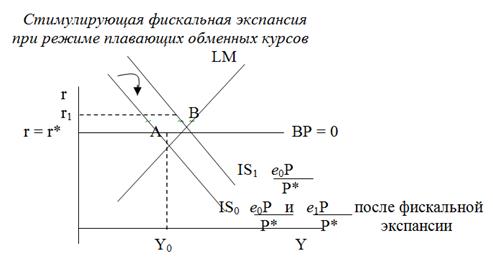

30. Влияние бюджетной политики при плавающем обменном курсе.

Когда обменные курсы свободно плавают нет необходимости иметь резервы, поскольку центральный банк не пытается вмешиваться (проводить интервенции) на валютных рынках. Центральный банк не имеет обязательство обеспечивать иностранной валютой людей, которые хотят купить иностранные товары или иностранные финансовые активы.

Рост государственных расходов, финансируемый с помощью займов (так, что дефицит государственного бюджета увеличивается) сдвигает кривую IS от IS0 до IS1 на рис. 3, повышая ставку процента до r1 . Происходящий в результате этого приток капитала приведет к удорожанию (росту) обменного курса от е0 до е1 . Это повышает реальный обменный курс от е0 Р / Р* до е1 Р / Р*. Спрос на внутренне произведенные товары упадет, так как импорт становится дешевле, а экспорт дороже, т.е. происходит потеря конкурентоспособности. Кривая IS сдвинется влево обратно к исходной кривой IS0 , так как спрос на экспорт падает. Причина, по которой экономика движется обратно к точке исходного равновесия, состоит в том, что пока внутренняя ставка процента выше, чем мировая ставка процента, будет продолжаться отток капитала, и обменный курс будет расти. Этот процесс может прекратиться только, когда внутренняя ставка процента снова будет равна r*. Механизм, который обеспечивает снижение ставки процента – это сокращение спроса, особенно спроса на экспорт.

Таким образом не происходит изменения выпуск, и чистый эффект заключается только в торговом дефиците, который в точности равен размеру дефицита государственного бюджета. Проведенный анализ означает, что фискальная политика совершенно не эффективна для увеличения выпуска, когда обменные курсы свободно плавают и капитал совершенно мобилен. Эти выводы основаны на строгих предпосылках. На практике внутренние и иностранные активы не являются совершенными субститутами и поэтому может быть некоторое отклонение между внутренней и иностранной ставками процента. В соответствии с рис. 3 это означает, что линия ВР = 0 имеет положительный наклон. Фискальная экспансия в этом случае не будет совершенно неэффективной.