- Что купить

- 1 высокие комиссии за сделку и депозитарное обслуживание.

- Брокерское обслуживание для корпоративных клиентов и бизнеса — газпромбанк

- Главные преимущества брокера «сбербанк»

- О брокере

- О тарифах

- Первые шаги

- Плюсы и минусы брокера «тинькофф»

- Плюсы и минусы компании

- Портфель

- Продукты брокера

- Тарифы тинькофф инвестиции

- Условия обслуживания и тарифы

- Фондовый рынок московской биржи для физических лиц — газпромбанк

- Отзывы о брокере газпромбанк

Что купить

Вторая вкладка меню в нижней части экрана мобильного приложения Тинькофф Инвестиций «Что купить».

Раздел содержит много кнопок и полезной информации:

- Здесь можно выбрать актив – валюту, акции, фонды, фьючерсы, облигации или структурные ноты.

- Под перечнем активов доступны три кнопки: «Отобрать акции», «Собрать портфель» и «Календарь инвестора».

- В этом же разделе видны все недавно просмотренные активы, популярные инструменты и актуальная информация, где собраны рекомендации Тинькофф банка по покупке.

- Если интересуют инвестиционные идеи, они сгруппированы в два раздела: что покупают и что продают.

- В разделе «Что купить» Тинькофф предлагает инвесторам разные стратегии. Такие как высокодоходные облигации, фонды, рублевые облигации, акции роста, еврооблигации в евро, облигации с высоким рейтингом и авиакомпании.

- В этой же вкладке собраны рекомендации аналитиков Тинькофф и топ-5 акций для покупки в текущем месяце.

- В разделе «Взлеты и падения» вкладки «Что купить» для пользователей мобильного приложения Тинькофф Инвестиции брокер собирает топ-15 активов, которые выросли или упали сильнее всего. Список обновляется в режиме реального времени.

- Еще ниже расположены рекомендации по портфелю ИИС. В них входят дивидендные акции российских, иностранных и американских компаний, высокодоходные облигации в долларах, китайские акции и корпоративные облигации в рублях.

- Здесь же размещены разделы посвященные фондам компании Тинькофф.

- Если прокрутить экран, ниже видны лидеры торгов, мировые фондовые индексы, информация по дивидендам на текущей неделе и отдельно по акциям РФ и США.

- Новичкам будет полезен раздел «С чего начать».

- Здесь же Тинькофф сгруппировал лидирующие активы по валютам: самые дешевые и самые дорогие, так в долларах, так и в рублях.

В самом низу вкладки «Что купить» размещены коллекции и каталог инструментов.

1 высокие комиссии за сделку и депозитарное обслуживание.

Комиссия Сбербанка за сделки при небольших оборотах высоковата, собственно, именно из-за нее у всех и возникают основные претензии к брокеру. Например, у «ВТБ» комиссия за сделку на фондовом рынке составляет 0,0413% ( 105 руб./мес. за депозитарий при наличии сделок и 1 лота акций «ВТБ», если акций «ВТБ» нет, то будет 150 руб./мес.)

против 0,165-0,125% у Сбера ( 149 руб. в месяц, в котором были сделки на фондовом рынке, за депо), у «ПСБ» — 0,05% ( с осени 2022 появилась небольшая комиссия за компенсацию услуг вышестоящих депозитариев, в среднем составляет несколько рублей в месяц)

За покупку валюты у Сбера надо заплатить 0,3%, у «ПСБ» за покупку валюты на сумму более эквивалента в 100 000 руб. установлена комиссия в 0,1%, у «Открытия» на «Конверсионном» тарифе комиссия составляет 0,03875% 0,02% за вывод валюты на банковский счет.

UPD: 16.04.2022С апреля 2022 в Сбербанке действуют вполне конкурентные тарифы на брокерское обслуживание, хотелось бы, конечно, еще чуть пониже.

Теперь при дневном обороте до 1 млн руб. комиссия за сделку на Фондовой секции составит 0,06%, при обороте от 1 млн руб. до 50 млн руб. — 0,035%. На Валютной секции комиссия была снижена с 0,3% до 0,2%.

UPD: 06.09.2022С сентября 2022 депозитарная комиссия в 149 руб./мес. была отменена.

Брокерское обслуживание для корпоративных клиентов и бизнеса — газпромбанк

Главные преимущества брокера «сбербанк»

Ниже мы подробно рассмотрим достоинства организации, которые привлекают клиентов по всей стране.

- Безопасность. Как нам прекрасно известно, данный банк – один из самых надежных в России. Это качество распространено на все виды инструментов, включая ОФЗ и корпоративные облигации, которые приносят стабильный и гарантированный доход.

- Простое оформление. Открытие счета в брокерской системе «Сбербанка»– простая и быстрая процедура. Далее вы отмечаете интересующие вас рынки и выбираете один из двух тарифов (оба бесплатные) – «Инвестиционный» или «Самостоятельный». За скачивание торгового терминала и его использование отдельная оплата не предусмотрена.

- Отсутствие дополнительных платежей. Здесь не установлены комиссии за снятие наличных или абонентская плата. Это означает, что вам необязательно ежедневно или с другой периодичностью проводить торговые операции.

Еще один плюс «Сбербанка» – огромное количество отделений по всей стране, в отличие от большинства биржевых посредников.

Подводя итоги, скажем, что данный брокер – надежный и известный финансовый субъект на рынке России. Программа «Сбербанка» для проведения торгов и заключения сделок достаточно понятна, а в случае необходимости вы всегда сможете позвонить по телефону и проконсультироваться с менеджером или же посетить офис лично и побеседовать с сотрудниками.

О брокере

| Название | «Газпромбанк» (Акционерное общество) |

| Год основания | 1990 год |

| Регулятор и лицензия | Лицензия на осуществление брокерской деятельности номер 177-04229-100000 от 27.12.2000, выдана ЦБ РФ Лицензия на осуществление депозитарной деятельности номер 177-04464-000100 от 10.01.2001, выдана ЦБ РФ Лицензия на осуществление дилерской деятельности номер 177-04280-010000 от 27.12.2000, выдана ЦБ РФ Лицензия ФКЦБ проф. участника РЦБ на осуществление деятельности по управлению ценными бумагами от 27.12.2000 номер 177-04329-001000. |

| реквизиты | ИНН: 7744000912 КПП 997950001 БИК 044525823 ОКПО 09807684 ОГРН 1027700167110 от 28.08.2002 |

| Рейтинг надежности | ExpertRA: ruAA «стабильный» (по российской градации) АКРА: АА «позитивный» (по российской градации) S & P: ВВ- «стабильный» Moody’s: Ва1 «стабильный» FITCH: ВВ «стабильный» |

| Торговые площадки | Фондовая, срочная и валютная секции Московской Биржи London stock exchange Внебиржевой рынок евробондов Иностранные рынки акций и ETF |

| Торговая платформа | QUIK / PocketQUIK / iQUIK X / |

| Минимальный депозит | Без ограничений |

| Уставной капитал | 194 996 182 тыс. руб. |

| Адрес главного офиса | 117420, г. Москва, ул. Наметкина, д. 16, корпус 1 |

| Официальный сайт | https://www.gazprombank.ru/personal/brokerage_service |

| Телефон горячей линии | 8 (800) 707-23-65 |

| Бесплатный демосчет | Нет |

| Минимальная комиссия | 0,008 % – фондовый рынок при условии оборота от 60 млн руб. в день 0,5 руб./за контракт – срочный рынок 0,05 % – Лондонская фондовая биржа |

| Рейтинг | 3,69 из 5 |

О тарифах

Владельцам брокерского счета «Открытия» доступны 4 тарифа:

Тариф «Всё включено»Для быстрого старта новичков. Тариф без минимального порога депозита.

Обслуживание 0 рублей в месяц.

Акции и облигации — 0,05—0,15%.

Фьючерсы и опционы — 10 руб. с контракта биржевой сбор.

Валюта и драгоценные металлы — 0,05%.

Торги с плечом:

- Ценные бумаги РФ — 12—16%;

- Иностранные акции — 0,5—4,5%;

- Еврооблигации — от 0,5%;

- Иностранная валюта — 4,5—16%.

Пополнение и вывод средств:

- Пополнение с банковского счёта — 0%;

- Пополнение с карты — 1%;

- Вывод в рублях на карты любых банков — 0%;

- Вывод в валюте на карту банка «Открытие» — 0%;

- Вывод на карту иных банков — 0,1% комиссия за вывод комиссия банка.

Операции вне биржи:

- Стандартные сделки — 0,2% за сделку свыше 14 долларов или 1629 руб.;

- Сделки на иностранных площадках — 0,15—0,35%.

Дополнительные услуги:

- Терминалы QUICK и MetaTrader — бесплатно;

- Дополнительные котировки и индексы — 295 руб./месяц;

- Единый брокерский счёт — бесплатно;

- Доступ в WebQUIK — бесплатно;

- SMS-уведомления — 200 руб./месяц;

- Голосовые поручения — 3 шт. в день бесплатно, далее 59 руб.

Тариф «Инвестиционный»Для трейдеров с портфелем до 5 миллионов рублей. За активы размером более 130 тысяч рублей применяют сниженные комиссии.

Обслуживание 0 рублей в месяц.

Акции и облигации — 0,025—0,15% биржевой сбор.

Фьючерсы и опционы — 0,1—2 руб. с контракта биржевой сбор.

Валюта и драгоценные металлы — 0,025% биржевой сбор.

Торги с плечом:

- Ценные бумаги РФ — 12—16%;

- Иностранные акции — от 0,4%;

- Еврооблигации — от 0,5%;

- Иностранная валюта — 4,5—16%.

Пополнение и вывод средств:

- Пополнение с банковского счёта — 0%;

- Пополнение с карты — 1%;

- Вывод в рублях на карты любых банков — 0%;

- Вывод в валюте на карту банка «Открытие» — 0%;

- Вывод на карту иных банков — 0,1% комиссия за вывод комиссия банка.

Операции вне биржи:

- Стандартные сделки — 0,2% за сделку свыше 14 долларов или 1629 руб.;

- Сделки на иностранных площадках — 0,15—0,35%.

Дополнительные услуги:

- Терминалы QUICK и MetaTrader — бесплатно;

- Дополнительные котировки и индексы — 295 руб./месяц;

- Единый брокерский счёт — бесплатно;

- Доступ в WebQUIK — бесплатно;

- SMS-уведомления — 200 руб./месяц;

- Голосовые поручения — 3 шт. в день бесплатно, далее 59 руб.

Тариф «Премиальный»Для крупных инвесторов с активами от 5 миллионов рублей. Чем больше активов, тем ниже комиссии брокера «Открытие».

Обслуживание 150 рублей в месяц.

Акции и облигации — от 0,0075% биржевой сбор.

Фьючерсы и опционы — от 0,08 руб. с контракта биржевой сбор.

Валюта и драгоценные металлы — от 0,0018% биржевой сбор.

Торги с плечом:

- Ценные бумаги РФ — 12—16%;

- Иностранные акции — от 4,5%;

- Еврооблигации — от 0,5%;

- Иностранная валюта — 4,5—16%.

Пополнение и вывод средств:

- Пополнение с банковского счёта — 0%;

- Пополнение с карты — 1%;

- Вывод в рублях на карты любых банков — 0%;

- Вывод в валюте на карту банка «Открытие» — 0%;

- Вывод на карту иных банков — 0,1% комиссия за вывод комиссия банка.

Операции вне биржи:

- Стандартные сделки — 0,2% за сделку свыше 14 долларов или 1629 руб.;

- Сделки на иностранных площадках — 0,15—0,35%.

Дополнительные услуги:

- Терминалы QUICK и MetaTrader — бесплатно;

- Дополнительные котировки и индексы — 295 руб./месяц;

- Единый брокерский счёт — бесплатно;

- Доступ в WebQUIK — бесплатно;

- SMS-уведомления — 200 руб./месяц;

- Голосовые поручения — 3 шт. в день бесплатно, далее 59 руб.

Тариф «Спекулятивный»Для активных игроков на бирже. Комиссия снижается при увеличенном обороте активов.

Обслуживание 250 рублей в месяц.

Акции и облигации — от 0,0075% биржевой сбор.

Фьючерсы и опционы — от 0,1—2 руб. с контракта биржевой сбор.

Валюта и драгоценные металлы — от 0,0018% биржевой сбор.

Торги с плечом:

- Ценные бумаги РФ — 12—16%;

- Иностранные акции — от 4,5%;

- Еврооблигации — от 0,5%;

- Иностранная валюта — 4,5—16%.

Пополнение и вывод средств:

- Пополнение с банковского счёта — 0%;

- Пополнение с карты — 1%;

- Вывод в рублях на карты любых банков — 0%;

- Вывод в валюте на карту банка «Открытие» — 0%;

- Вывод на карту иных банков — 0,1% комиссия за вывод комиссия банка.

Операции вне биржи:

- Стандартные сделки — 0,2% за сделку свыше 14 долларов или 1629 руб.;

- Сделки на иностранных площадках — 0,15—0,35%.

Дополнительные услуги:

- Терминалы QUICK и MetaTrader — бесплатно;

- Дополнительные котировки и индексы — 295 руб./месяц;

- Единый брокерский счёт — бесплатно;

- Доступ в WebQUIK — бесплатно;

- SMS-уведомления — 200 руб./месяц;

- Голосовые поручения — 3 шт. в день бесплатно, далее 59 руб.

Размер биржевого сбора зависит от условий биржи.

Первые шаги

Для начала любому начинающему инвестору нужно пройти регистрацию и создать «Личный кабинет» в системе брокера «Тинькофф». Данная процедура не займет много времени, так как заявку можно заполнить онлайн на официальном сайте организации. А из документов потребуется только паспорт.

Открытие счета занимает не более двух дней, а по мере его готовности к началу работы вам отправят сообщение и письмо на электронную почту с уведомлением. Также стоит отметить, что процедура регистрации и последующее обслуживание (даже если клиент не использует «Личный кабинет» и не проводит никаких сделок) – бесплатные опции.

После открытия счета клиентам системы, называемой брокер «Тинькофф», становятся доступны:

- фондовые биржи;

- рынок иностранных валют;

- облигации и ETF-фонды.

Далее вам нужно определиться с типом счета – «Индивидуальный» или «Премиум». Первый вариант включает рекомендации аналитика и функции робота-советника. При этом каждый клиент может обратиться за помощью в любое время суток в онлайн-чате. Здесь вложения возможны только в рублях, но если вы приобретаете на торгах валюту, то можете хранить ее на депозите. Доллары или евро необходимы для сделок с иностранными ценными бумагами.

Также брокер «Тинькофф» предлагает создать премиум счет, который имеет намного больше возможностей и доступ к ценным бумагам по всему миру, включая сделки с внебиржевыми инструментами. В данном случае инвестору предоставляют персонального менеджера, который поможет решить любую задачу или найти ответ на вопрос.

Регистрация такого депозита имеет несколько особенностей. Сначала вы должны заполнить анкету, состоящую из десяти вопросов на темы рисков, целей и опыта инвестирования. На основе ответов специалисты определяют ваш профиль и поведенческий тип биржевой торговли – от этого зависит, какая отрасль вам подходит больше с точки зрения потенциального успеха.

В этом случае стоимость обслуживания счета зависит от сформированного клиентом портфеля, комиссия за проведение сделок фиксированная, без надбавок и скрытых платежей. Сам процесс создания «Личного кабинета», пополнение и снятие средств – бесплатны. Также владельцы премиального счета получают приятное дополнение – специальный «пластик» в подарок. Он имеет несколько привилегий:

- круглосуточный доступ к сервису консьержа;

- бесплатная страховка (в том числе активный отдых) для всех членов семьи;

- возможность ожидания посадки в залах бизнес-класса.

Далее вам остается лишь грамотно проводить сделки и изучить рыночную аналитику, чтобы снизить риски убытков до минимального уровня.

Плюсы и минусы брокера «тинькофф»

Достоинства сервиса «Тинькофф Инвестиции»:

- Несколько выгодных тарифов. Быстрое открытие брокерского счёта. Действующие клиенты открывают удалённо за несколько минут, новым на следующий день привозят договор.

- Дружелюбный интерфейс приложения для торговли. Есть развлекательные элементы.

- Бесплатное обслуживание. Условия брокера «Тинькофф» предполагают снятие и пополнение без комиссии.

- Проводятся акции, в период которых снижается комиссия. На тарифе «Трейдер» при выполнении условий предоставляется премиальная карта в подарок.

- Есть курс по инвестициям, пройдя который, клиенты получают вознаграждение.

- Возможность открыть до 10 брокерских счетов, не считая ИИС и «Инвесткопилки».

- Возможность покупать валюту от 1 у.е.

Тем, кто хочет разобраться в инструментах фондовой биржи и принципах торговли, «Тинькофф» предлагает обучающие материалы.

Есть и несколько минусов:

- комиссии брокера «Тинькофф» выше, чем у других компаний, оказывающих услуги на основе брокерской лицензии;

- если купить акции, а потом их же продать, комиссию спишут за каждую сделку отдельно;

- упрощённый интерфейс не помогает разбираться в фондовых финансовых рынках;

- нет возможности открыть субсчёт, чтобы учитывать на нём часть активов, когда нужно разделять стратегии.

Важно! Брокерский счёт, открытый в «Тинькофф», не подходит для биржевых спекуляций. Это финансовый инструмент для долгосрочного инвестирования.

Плюсы и минусы компании

Каждая брокерская компания предлагает клиентам свой список услуг, тарифы на обслуживание и дополнительные возможности. Все эти показатели влияют на уровень удобства в работе трейдеров. Чтобы определить, стоит ли открывать брокерский счет в Газпромбанке, следует изучить преимущества и недостатки сотрудничества.

В числе первых называют:

В числе первых называют:

- Наличие собственных структурных продуктов.

- Размещение аналитический материалов и возможность воспользоваться помощью профессиональных консультантов.

- Скачивание мобильной и компьютерной версий торговой платформы. Это максимально расширяет круг пользователей и повышает мобильность.

- Получение доступа к нескольким торговым площадкам и широкий выбор инструментов торговли.

Существует и несколько недостатков:

- Брокер ориентируется на корпоративных клиентов и трейдеров с большими объемами торговых сделок.

- Отсутствие демонстрационного счета. Для новичков такие условия не подходят. Кроме того, для отработки новых стратегий нужно искать демо-счет на стороне.

- Один действующий канал техподдержки.

- Нет семинаров и обучения. Таким образом, начинать торговлю у брокера нужно с уже хорошей базой знаний.

Портфель

Запуск приложения Тинькофф Инвестиции всегда начинается с экрана «Портфель».

Здесь доступны несколько вкладок и функций:

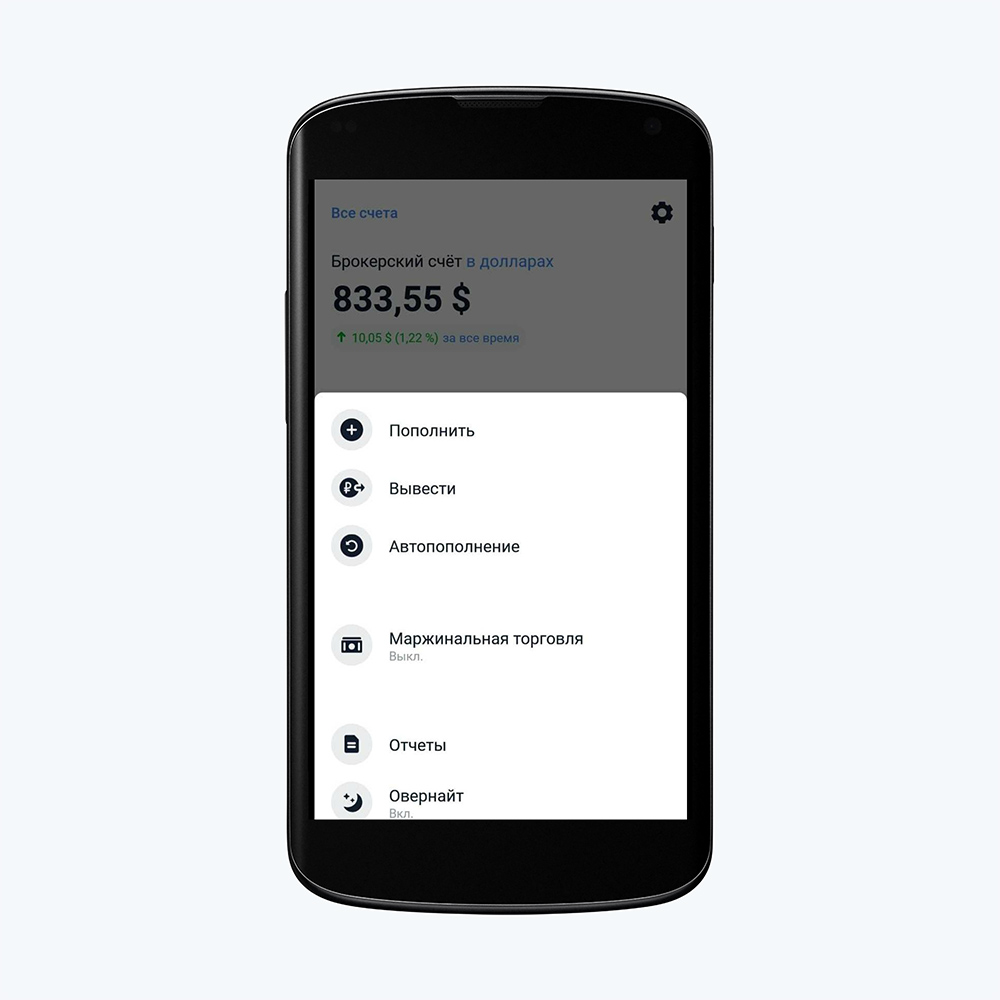

- Сверху расположена вкладка «Все счета». Если по ней щелкнуть, появится информация обо всех брокерских и инвестиционных счетах инвестора. Здесь же можно открыть новый счет без обращения в банк и других дополнительных действий.

- В правом верхнем углу расположена шестеренка, при щелчке на которую можно вызвать вкладку, пополнения счета и вывода. А также настроить автопополнение, включить или отключить маржинальную торговлю и овернайт. Здесь же размещена вкладка «Отчеты».

- На экране «Портфель» видна вся сумма на брокерском счете. Ее можно отобразить в рублях, долларах или евро.

- Под суммой показано, на сколько вырос портфель в денежном эквиваленте и в процентах. Можно выбрать два варианта отображения – за все время или за сегодня.

- С главного экрана можно перейти в разделы: «Операции», где сгруппированы события и активные заявки, «Пополнить» и «Избранное», в котором можно добавить группу активов для отслеживания.

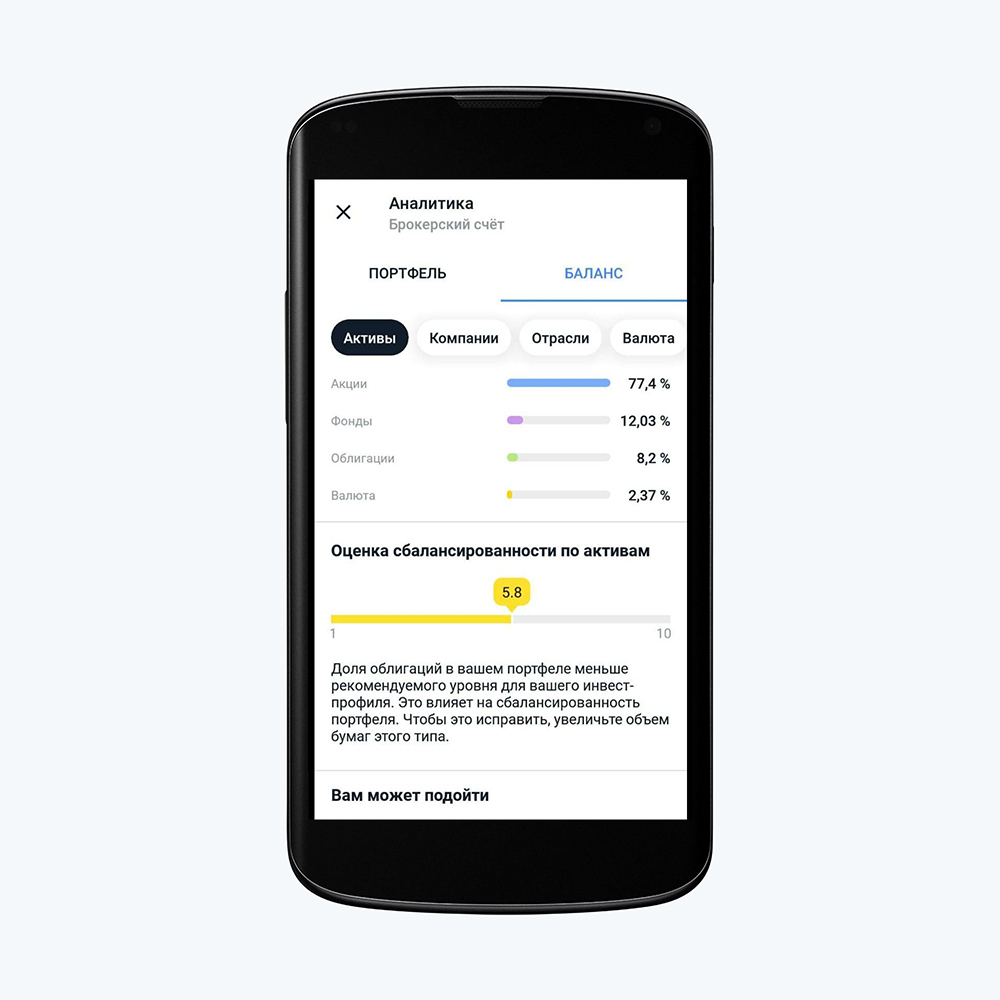

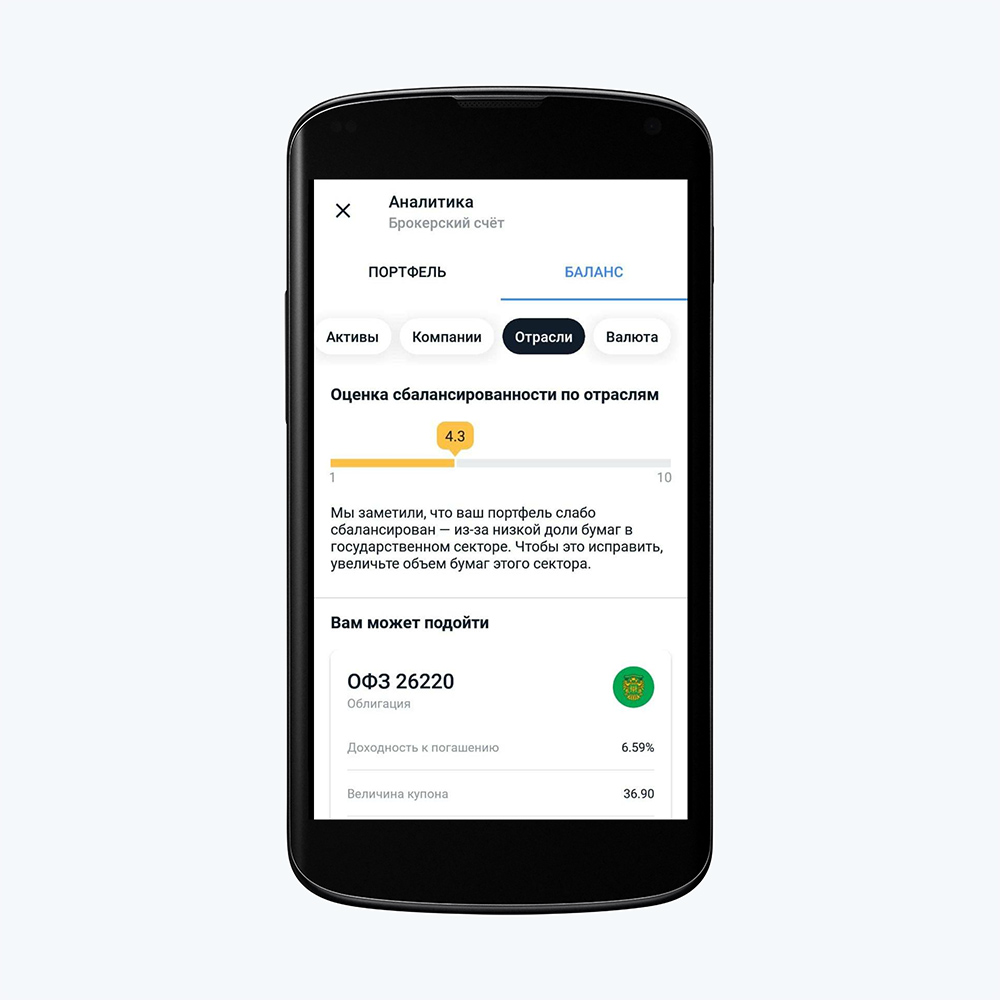

- Ниже расположена кнопка «Портфельная аналитика». Если щелкнуть по ней, вы увидите стоимость портфеля в виде диаграммы, а также доход, с учетом комиссий и налогов. Ниже расположена информация о полученных купонах по облигациям, сумме пополнения и оборотах. Здесь же можно просмотреть баланс в разрезе активов, компаний, отраслей и валют. Если портфель плохо сбалансирован в разделе «Активы» роботвайзер подскажет, чего не хватает.

Также рекомендации от робота-советника можно найти в разделе «Отрасли».

- Последний блок – активы, которые находятся в портфеле. Они собраны в группы: акции, облигации, фонды, фьючерсы и валюты.

Если вы зашли и уже работаете в приложении некоторое время, перейти на главный экран можно по щелчку с правом нижнем углу, где написано «Портфель».

Продукты брокера

Помимо брокериджа, ГПБ предлагает своим клиентам вложение денег в паевые инвестиционные фонды. В этой линейке представлено несколько структурных продуктов:

- Сбалансированный. Этот портфель является диверсифицированным. В него включены корпоративные облигации и акции высокой ликвидности.

Облигации плюс. Здесь задействованы долговые обязательства высокого качества. Благодаря этим инструментам можно получить купонный доход, который превышает ставки депозитов в банках.

Облигации плюс. Здесь задействованы долговые обязательства высокого качества. Благодаря этим инструментам можно получить купонный доход, который превышает ставки депозитов в банках.- Валютные облигации. Этот ПИФ предусматривает инвестиции в европейские облигации в валюте ($). В портфель включены бонды государственного и корпоративного секторов.

- Золото. В этом случае деньги вкладываются в металл с учетом котирования в долларах.

- Акции. Данный фонд характеризуется активным управлением. В портфель входят акции нескольких типов. Присутствуют бумаги зарубежных и российских компаний.

- Индия. Особенность состоит в том, что при активации данного портфеля инвестор участвует в экономике Индии. Активы повторяют «MSCI INDIA TRN INDEX».

Мировая продовольственная корзина. В этот список активов входят акции нескольких компаний из разных стран. Все фирмы заняты в сельскохозяйственном секторе.

Мировая продовольственная корзина. В этот список активов входят акции нескольких компаний из разных стран. Все фирмы заняты в сельскохозяйственном секторе.- Электроэнергетика. При формировании данного портфеля использовались ценные бумаги российских компаний, которые развивают сектор электроэнергетики.

- Нефть. Данный ПИФ базируется на акциях компаний, занимающих лидирующие места в сфере нефтедобычи.

Брокер Газпромбанк указывает минимальную сумму для приобретения ПИФов — 50 тыс. руб.

Тарифы тинькофф инвестиции

За все хорошее, за доставку договора на дом, карту в подарок, за особый специально для клиентов написанный торговый терминал и приложение для телефонов, в общем, за все поздно или рано приходится платить, причем клиенту.

Тарифы системы Тинькофф Инвестиции в общем виде выглядят так

Базовый тарифный план с комиссией в размере 0.3% от сделки значительно выше, чем у конкурентов Тинькофф, если сравнивать брокера со Сбербанком, ВТБ и другими. Не говоря уже о брокерах-дискаунтерах, изначально рассчитанных на массовых пользователей, таких, как Финам.

Базовым тарифом, по утверждению самих представителей Тинькофф, выгодно пользоваться при объеме сделок до 116 тысяч за месяц. При превышении этой суммы имеет смысл переходить на тариф трейдер, по которому комиссия 0.05% от сделки, но есть ежемесячный обязательный платеж в размере 290 рублей.

Тинькофф утверждает, что его ставки сопоставимы с платежами другим брокерам. Однако на самом деле, за 0.5% в том же Сбербанке можно получить уже доверительное управление, а это совсем другая услуга.

Вывод денег из Тинькофф Инвестиции считается бесплатным, но на карту самого банка. Если учитывать, что у кредитной организации нет отделений, где можно было бы снять без процентов, то клиентам приходится общаться с банками-партнерами, которые на все выставляют свои собственные условия и ограничения.

Условия обслуживания и тарифы

При открытии торгового счета клиенту предстоит выбрать наиболее подходящий тариф:

При открытии торгового счета клиенту предстоит выбрать наиболее подходящий тариф:

- “Стандарт”;

- “Премиум”;

- “Инвестиционные идеи”.

Разница этих тарифов заключается в особенностях обслуживания и размерах комиссии за совершение сделки.

Тариф “Стандарт” подходит для тех трейдеров, которые предпочитают самостоятельную торговлю. Размер комиссии указан в процентах. Он зависит от торгового оборота за день. Чем больше оборот, тем меньшую комиссию снимает Газпромбанк.

| Объем торгового оборота в течение одного торгового дня | Комиссия, которую снимает брокер |

| Совершение сделок на общую сумму до 1 млн руб. | Максимально высокая процентная ставка — 0,085 |

| Более 1 млн руб. — 5 млн | 0,03% |

| Торговый объем от 5 млн руб. до 15 млн | Комиссия снижена до 0,025% |

| Сделки объемом от 15 до 30 млн руб. | 0,017% |

| В пределах 30-60 млн руб. | 0,011% |

| При объеме 60 млн и более | Комиссия за совершение сделок максимально низкая — 0,008% |

При работа с фьючерсами и опционами комиссия за контракт достигает 0,5 руб.

Тариф “Премиум” отличается наличием персонального консультирования. Здесь трейдер может воспользоваться инвестиционными рекомендациями.

При заключении сделок на фондовом рынке комиссия брокеру рассчитывается по объему торгового оборота трейдера.

| Дневной объем сделок (указывается в рублях) | Комиссионное вознаграждение брокера в процентах |

| Торговый оборот менее 5 млн | Максимально высокий показатель 0,2% |

| В пределах 5-15 млн | 0,12% |

| От 15 до 30 млн | Комиссия снижается до 0,06% |

| Более 30 млн — до 60 млн | 0,035% |

| Оборот 60 млн и выше | Комиссия брокера минимальная — 0,025% |

При совершении сделок на внебиржевом рынке брокер получает комиссию от 0,15% за сделку.

При выборе тарифа “Инвестиционные идеи” клиенту предлагают 5 стратегий инвестирования:

- Консервативный подход. Главная задача таких вложений — защита капитала. Размер прибыли в данном случае минимальный.

- Умеренно-консервативный портфель. Благодаря использованию разных инструментов инвестирования удается сберечь капитал и получить небольшой доход.

- Сбалансированный пакет. Риск в данном случае присутствует, но он минимизирован. На длительных этапах достигается хорошая доходность.

- Умеренно-агрессивный подход. Такой портфель следует выбирать инвесторам, которые хотят получить высокую доходность и готовы идти на риск.

- Агрессивный. Такой инвестиционный пакет позволяет получить максимальную доходность, однако присутствует высокий риск снижения стоимости активов.

При торговле на Московской бирже брокер получает комиссионное вознаграждение, которое также зависит от дневного оборота сделок.

Вывод денег на карточку Газпромбанка происходит максимально быстро и без комиссии.

Фондовый рынок московской биржи для физических лиц — газпромбанк

Отзывы о брокере газпромбанк

Отзывов о Газпромбанке мало, потому что у них недостаточно активных клиентов — всего 4 тысячи человек. Для сравнения: у брокера Сбербанк 44 тысячи активных пользователей, а у Тинькофф Инвестиции 38 тысяч.

Например один мужчина открыл индивидуальный инвестиционный счет (ИИС) 2 года назад у брокера Газпромбанк. Он купил акции и стабильно получал дивиденды. Один раз захотел купить валюту на ИИС, но не смог. В поддержке ему объяснили, что на ИИС нельзя купить валюту.

В другом отзыве человек пишет, что за открытие счета берут разовый сбор в 1 200 рублей. При выводе средств на банковские счета взимают высокие комиссии. Поэтому если торговать через этого брокера, то лучше заводить счет в Газпромбанке.

В другом отзыве о брокере Газпромбанк пишут, что много заморочек с выводом средств по сравнению с брокерами типа БКС, Тинькофф или Финам. Но человек уверен, что его деньги в сохранности, а поддержка всегда поможет в решение спорных вопросов.